Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

TDLC aprueba con condiciones el Joint Business Agreements entre: (i) LATAM y American Airlines para el transporte de pasajeros y carga entre América del Sur y Norteamérica y entre (ii) LATAM e Iberia y British Airways para el transporte de pasajeros y carga entre América del Sur y Europa. La Corte concluyó que las medidas de mitigación decretadas por el TDLC eran insuficientes para neutralizar los riesgos detectados para el transporte de pasajeros,

Autoridad

Corte Suprema

Tribunal de Defensa de Libre Competencia

Actividad económica

Transporte

Conducta

Fusión o concentración

Resultado

Rechaza consulta

Tipo de acción

Consulta

Rol

NC-434-16

Resolución

54/2018

Fecha

31-10-2018

Consulta de la Asociación Chilena de Empresas de Turismo A.G. sobre operación de concentración LATAM Airlines Group, American Airlines Inc. y otras.

Revisión y rechazo de los Joint Business Agreements (“JBA” o “Acuerdo”, y considerados conjuntamente, “JBAs” y “Acuerdos”) entre: (i) LATAM Airlines Group S.A. (“LATAM”) y American Airlines, Inc. (“American”), para el transporte de pasajeros y carga entre América del Sur y Estados Unidos y Canadá (“JBA Norteamérica”); y (ii) entre LATAM Airlines Group e Iberia Líneas Aéreas de España S.A. (“Iberia”), Operadora Sociedad Unipersonal y British Airways PLC (“British Airways”), para el transporte de pasajeros y carga entre América del Sur y Europa (“JBA Europa”).

Previo a la ejecución de la conducta consultada.

Joint venture.

Se declara que los JBAs se ajustan a las normas del Decreto Ley N°211, siempre que cumplan de manera íntegra con todas y cada una de las medidas impuestas.

Primera:

Establecer una fórmula de reparto de ingresos en los JBAs, basada en la agregación de la totalidad de los ingresos generados por los vuelos troncales, vuelos de largo radio y sin escalas, comprendidos en los JBAs, y distribuido entre las partes de cada JBA en función de la capacidad con que cada una de ellas opera en las mencionadas rutas.

Segunda:

Mantener una capacidad mínima ofrecida en las rutas directas entre Santiago-Miami y Santiago-Madrid. La base corresponderá al número de asientos vendidos durante el año 2018. Además, deberán al menos mantener en dichos vuelos la proporción de pasajeros que durante el año 2018 tuvieron como destino final Miami y Madrid, respectivamente.

Esta medida quedará sin efecto en caso de que un nuevo actor, no perteneciente a la alianza Oneworld o a los grupos empresariales de alguna de las partes de los JBAs, comience a operar la ruta respectiva. En caso de que el nuevo actor deje de operar la ruta, la medida volverá a aplicarse.

La medida podrá suspenderse por un plazo de hasta 90 días en caso de fuerza mayor, previa calificación de la Fiscalía Nacional Económica (“FNE”); o en caso de recesión económica[1] en Chile, Europa o Norteamérica, en la ruta respectiva, previa notificación a la FNE.

Tercera:

En un plazo de tres años contado desde la fecha de implementación del JBA respectivo, las Partes deberán aumentar la cantidad de asientos vendidos en los vuelos Chile-Europa y Chile-Norteamérica en al menos un 20% respecto de lo ofertado para cada uno de estos vuelos durante el año 2018. Asimismo, las Partes deberán aumentar la cantidad de asientos vendidos en los vuelos directos Santiago-Miami y Santiago-Madrid en al menos su crecimiento entre los años 2015 y 2018.

Esta medida quedará sin efecto en caso de que un nuevo actor, no perteneciente a la alianza Oneworld o a los grupos empresariales de alguna de las partes de los JBAs, comience a operar la ruta. En caso de que el nuevo actor deje de operar la ruta, la medida volverá a aplicarse.

La medida podrá suspenderse por un plazo de hasta 90 días en caso de fuerza mayor, previa calificación de la FNE; o en caso de recesión económica en Chile, Europa o Norteamérica, en la ruta respectiva, previa notificación a la FNE, y hasta 90 días luego del cese de la recesión.

Cuarta:

En los vuelos directos Santiago-Miami y Santiago-Madrid, las Partes no podrán cobrar precios menores por vuelos indirectos, cuando los vuelos directos sean usados como insumos para los primeros (o precios implícitos negativos).

Quinta:

Las Partes deberán celebrar un acuerdo de pasajero frecuente[2] con las aerolíneas que lo soliciten y que comiencen a operar en las rutas Santiago-Miami y Santiago-Madrid, sin escalas, siempre que no pertenezcan a las alianzas Oneworld, SkyTeam y Star Alliance, ni estén relacionadas con las Partes o sus grupos empresariales.

El acuerdo de pasajero frecuente deberá contener las mismas condiciones de aquellos que las Partes hayan celebrado con otras aerolíneas de la alianza Oneworld que no sean miembros de los JBAs consultados, especialmente en lo que se refiere a acumulación y canje de millas.

Esta medida terminará en el evento que el entrante deje de operar vuelos directos en las rutas Santiago-Miami o Santiago-Madrid, según corresponda.

Sexta:

Ofrecer acuerdos de combinación de tarifas[3] a nuevos entrantes en las rutas directas Santiago-Miami y Santiago-Madrid, bajo las siguientes condiciones: (a) los vuelos directos operados por las Partes sólo estarán disponibles para el nuevo operador aquellos días de la semana en que este último no opere un vuelo en estas rutas; (b) el nuevo operador deberá satisfacer los requerimientos técnicos exigidos por las Partes a otros miembros de la alianza Oneworld con quienes tengan acuerdos de combinación de tarifas; y (c) la combinación de tarifas se deberá ofrecer sobre la base de aquellas publicadas por las Partes.

Esta medida terminará en el evento que el entrante deje de operar vuelos directos en las rutas Santiago-Miami o Santiago-Madrid, según corresponda.

Séptima:

Ofrecer acuerdos de prorrateo especial[4] a nuevos entrantes en las rutas directas Santiago-Miami y Santiago-Madrid, bajo las siguientes condiciones: (a) deberá celebrarse en términos que sean al menos equivalentes a aquellos celebrados por las Partes con cualquier otra aerolínea para la misma ruta y clase tarifaria; (b) el precio cobrado al nuevo competidor por el tramo behind o beyond no debe ser mayor a la diferencia entre el precio cobrado por las Partes a sus consumidores por el vuelo directo y el precio del vuelo indirecto que incluye ambos tramos; (c) El nuevo entrante podrá seleccionar hasta un máximo de: 6 rutas behind/beyond desde Santiago operadas por LATAM; 15 rutas behind/beyond desde Miami operadas por American; 15 rutas behind/beyond desde Madrid operadas por el grupo de aerolíneas International Airlines Group (“IAG”); y (d) no se aplicará a las aerolíneas que operan en las rutas Santiago-Madrid y Santiago-Miami que tengan como hubs[5] aeropuertos en alguna de esas tres ciudades.

Octava:

Las Partes deberán designar a un consultor independiente[6] respecto de las Partes y de cualquier compañía que forme parte de sus grupos empresariales, a su costo, para la fiscalización de las condiciones impuestas, que además deberá ser aprobado por la FNE.

Las partes deberán presentar a la FNE su preselección de tres candidatos a consultor, dentro de los 10 días siguientes a la implementación de cualquiera de los JBAs, para la designación de uno de ellos como consultor. Esto también rige para el caso que el consultor cese en el ejercicio de sus funciones, o incumpla gravemente con sus deberes durante la vigencia del contrato.

Novena:

Consultar al Tribunal sobre la renovación de los acuerdos, seis meses antes de que se cumplan cinco años desde que la resolución del TDLC quede firme o ejecutoriada.

[1] Se entenderá que existe recesión cuando el PIB nominal disminuya por dos o más trimestres consecutivos, de acuerdo con los índices del Instituto Nacional de Estadísticas para Chile, el Eurostat para Europa y el U.S. Department of Commerce Bureau of Economic Analysis para Estados Unidos.

[2] Aquellos que permiten a los pasajeros de una aerolínea acumular puntos o millas, canjeables generalmente por pasajes de avión y otros beneficios. En este caso, los acuerdos de pasajero frecuente entre aerolíneas implican que los clientes afiliados al programa de pasajero frecuente de una aerolínea, no dejará de acumular puntos en dicho programa por volar con la otra (párrafo 246).

[3] Aquellos que permiten a las aerolíneas que operan un tramo troncal ofrecer a otra que opere el mismo tramo asientos en su vuelo (párrafo 246).

[4] Aquellos que permiten que una aerolínea acceda a los vuelos behind o beyond de otra, esto es, los vuelos en conexión, anterior (behind) o posterior (beyond) al tramo de largo radio que se toma para que el pasajero alcance su destino final. En el contexto de esta consulta, los vuelos behind corresponden a vuelos realizados dentro de Sudamérica y los vuelos beyond corresponden a aquellos realizados dentro de Europa o Estados Unidos.

[5] Corresponde a un aeropuerto que una aerolínea utiliza como punto de concentración de pasajeros que proceden de diversos orígenes para re-direccionarlos a su destino final, como parte de un modelo hub and spoke.

[6] Si bien no se define lo que se entenderá por independiente, se establece que el consultor deberá estar libre de conflictos de interés y no puede haber tenido relación alguna, directa o indirecta, laboral, de consultoría o de otro tipo con algunas de las Partes durante los últimos tres años. Tampoco podrá tener alguna de las relaciones descritas durante los tres años siguientes al término de sus funciones.

Transporte aéreo.

Transporte aéreo de pasajeros y transporte aéreo de carga. Eventualmente, podría verse afectado el mercado conexo de agencias de viaje (párrafo 44).

Sobre el transporte aéreo de pasajeros, el Tribunal sostuvo que los efectos de red de la industria afectan las definiciones de los mercados, que tradicionalmente sólo consideraban los pares origen-destino (“O&D”). Por ello, el TLDC analizó los efectos de los JBAs en distintos niveles.

Primero, en la ruta entre Chile y Norteamérica[1], consideró: (i) Chile-Norteamérica; (ii) Chile-zonas de Estados Unidos –que, para los efectos del análisis y por la densidad de viajes entre Chile y Estados Unidos, se consideran como distintos países–; y (iii) Chile-ciudades de Norteamérica. Segundo, en la ruta entre Chile y Europa, considera: (i) Chile-Europa; (ii) Chile-países de Europa; y (iii) Chile-ciudades de Europa.

Consideró además el mercado conexo de las agencias de viaje, o distribución de pasajes aéreos (párrafo 44).

[1] Entendiéndose por ello Estados Unidos de América y Canadá.

Sí. (Corte Suprema. Sentencia del 23-05-2019, Rol N°31.502-2018).

Recursos de reclamación interpuestos por Achet, la FNE, Hernán Passalacqua y Conadecus.

Se acogen las reclamaciones interpuestas.

Decreto Ley N°211 de 1973 y sus modificaciones.

¿Cómo se define el mercado relevante cuando se trata de una industria de redes?

¿Cómo deben analizarse los joint ventures desde una perspectiva sustantiva de libre competencia?

¿Qué elementos se deben considerar al cuantificar las eficiencias de joint ventures?

¿Cómo se debe diseñar un paquete adecuado de medidas de mitigación?

¿Consagra el inciso 2° del artículo 3° del D.L. N°211 una regla per se?

¿Cómo se define el mercado relevante cuando se trata de una industria de redes?

Se deben considerar las variables que toman en cuenta los actores del mercado de redes al momento de adoptar decisiones (párrafo 45). En el caso consultado, por el lado de la oferta, las aerolíneas buscan construir una red que conecte la mayor cantidad de destinos mediante la conexión de distintos tramos. Por el lado de la demanda, los consumidores buscan llegar a su destino final, y consideran para su toma de decisión el precio del pasaje y la calidad del servicio, que depende principalmente del tiempo total de viaje y de la cantidad de conexiones que deba tomar para lograrlo (párrafo 45).

En el caso consultado, el Tribunal analizó distintos niveles del mercado, y no sólo pares O&D, en base a la posibilidad de los clientes de conectar con vuelos dirigidos a otros países y ciudades. Así, analizó los efectos de los Acuerdos en los siguientes niveles: (i) ciudad-ciudad; (ii) país-país; (iii) país-continente; y (iv) a nivel de alianzas (párrafo 46). En efecto, los consumidores podrían elegir un vuelo porque efectivamente llega, de manera directa, a su destino final, o para ingresar al país o continente en que se encuentra su ciudad de destino.

¿Cómo deben analizarse los joint ventures desde una perspectiva sustantiva de libre competencia?

Es necesario considerar la naturaleza misma del acuerdo y su efecto en la independencia entre las partes, entre otros factores relevantes. En efecto, incluso si la operación puede tener efectos similares a una operación de concentración, no será analizada como tal si las partes siguen siendo independientes, pese a que existan intercambios de información entre ellas. También considera la duración del acuerdo; en el caso consultado, señaló que los Acuerdos eran esencialmente reversibles con relativa facilidad, lo que no permite alcanzar las mismas sinergias que una operación de concentración (párrafo 12).

¿Qué elementos se deben considerar al cuantificar las eficiencias de joint ventures?

Una correcta estimación de las eficiencias requiere definir de manera precisa el grupo de consumidores que serán beneficiados por éstas (v.gr. los pasajeros multiaerolínea, versus todos los pasajeros de conexión), y considerar todas las variables que pueden tener un efecto en la probabilidad de ocurrencia y magnitud de las eficiencias, tales como ámbito temporal y geográfico (párrafos 175 a 177) y participaciones o concentración de mercado (párrafo 183).

Para cuantificar las eficiencias, el Tribunal consideró necesario analizar el poder de mercado de las Partes en cada uno de los mercados afectados (párrafo 182). En general, es necesario que la metodología utilizada por las Partes para analizar las eficiencias pueda ser revisada por el Tribunal (párrafo 195). También es necesario referirse a la posibilidad de que los mismos efectos sean logrados por vías alternativas menos restrictivas de la competencia (párrafo 200).

Las partes deben explicar cómo las eficiencias serán traspasadas a consumidores, lo que resulta esencial para considerar las eficiencias como contrapeso efectivo a los riesgos de una operación (párrafo 205).

¿Consagra el inciso 2° del artículo 3° del D.L. N°211 una regla per se? ¿Debe aplicarse ipso facto la regla per se que consagra el inciso 2° del artículo 3° del D.L. N°211?

En principio, y según se expone en el párrafo 14, sí se consagraría una regla per se en el artículo mencionado, correspondiendo al Tribunal determinar si resulta aplicable en un caso en particular. En este sentido, el Tribunal sostuvo que, en la medida que pueda establecerse de manera clara si un acuerdo produce o facilita comportamientos colusorios, será aplicable la regla per se. De lo contrario, la operación y sus efectos deberán someterse a un análisis de fondo (párrafos 14 y 15).

Sin perjuicio de lo anterior, la Ministra María de la Luz Domper sostuvo que es necesario establecer, de manera previa, que la conducta impide, restringe o entorpece la libre competencia o tiende a ello. En este sentido, la Ministra afirmó que el artículo en comento no establece una regla per se, sino una que deberá ser analizada caso a caso bajo la regla de la razón.

¿Cómo se debe diseñar un paquete adecuado de medidas de mitigación?

En caso que una operación dé lugar a riesgos para la libre competencia que no sean compensados por los beneficios de la misma, será necesario establecer medidas que sean: (i) proporcionales, esto es, responder de manera equitativa y razonable a los riesgos que pretenden enervar; (ii) materialmente posibles de aplicar y ejecutar; (iii) eficaces, en tanto su aplicación implica un contrapeso o contención de los riesgos detectados; y, (iv) susceptibles de fiscalización y monitoreo independiente y efectivo (párrafo 259).

Sobre el primer punto, debe considerarse la magnitud de los riesgos de la operación, incluyéndose en tal análisis la posibilidad de que esta varíe con el transcurso del tiempo –razón por la cual el Tribunal estimó necesario revisar la renovación de la aprobación de los Acuerdos luego de un período de cinco años, o la suspensión de las medidas en caso de que ingrese un nuevo actor a operar en las rutas monopolizadas–.

Las medidas de mitigación también tienen que permitir a las partes del acuerdo bajo revisión, reaccionar ante situaciones adversas, como ocurre en este caso con respecto a las crisis económicas que pudiesen afectar a la industria de transporte aéreo.

El 14 de enero de 2016, LATAM suscribió una serie de contratos con American, por un lado, y con Iberia y British Airways, por el otro. Los contratos se celebraron en el marco de dos joint business agreements entre tales aerolíneas, a saber: (i) el JBA entre LATAM y American, para el servicio de transporte aéreo de pasajeros y carga entre América del Sur y Estados Unidos de América y Canadá; y (ii) el JBA entre LATAM e Iberia y British Airways, para el servicio de transporte aéreo de pasajeros y carga entre América del Sur y Europa.

Los acuerdos suponen la coordinación entre las Partes respecto de los precios, la capacidad e itinerarios de sus vuelos, entre otras actividades, además de la distribución de ingresos. En efecto, los JBAs contemplan la distribución de ingresos en función de la capacidad que cada aerolínea opera en las rutas entre Chile y Norteamérica, por un lado, y Chile y Europa, por el otro. La ejecución de los acuerdos no importa cambios en la propiedad de las Partes, ni la transferencia de activos entre ellas.

Los Acuerdos se rigen por la neutralidad del metal[1], por lo cual es indiferente qué aerolínea vende el pasaje aéreo y cuál opera el vuelo, alineando los incentivos económicos de las Partes.

Previo a la ejecución de los JBAs, las Partes estipularon que deberían obtener la autorización de las autoridades competentes.

El 5 de agosto de 2016, Achet solicitó la revisión y absoluto rechazo de ambos JBAs. Esto, en base a que, en opinión de la Consultante, los JBAs causarían graves perjuicios a la competencia en el mercado de transporte aéreo de carga y pasajeros, y en el mercado de agencias de viajes y operadores turísticos (párrafo 1).

[1] Los ingresos se distribuyen entre las Partes de forma tal que existe un tratamiento neutral respecto de cuál aeronave (metal) se emplea para un determinado vuelo. De esta manera, las aerolíneas serían indiferentes respecto de quién vende los pasajes aéreos y quién presta el servicio de transporte en cada segmento del viaje.

Achet:

La Consultante sostuvo que los JBAs debiesen haber sido consultados por las Partes, dado que producen los mismos efectos anticompetitivos de una fusión. Sin embargo, para eludir el control del Tribunal, éstas habrían acudido a la FNE, en un procedimiento confidencial, evitando la intervención de terceros interesados (párrafos 1.1-1.2).

Por otra parte, argumentó que la implementación de los JBAs, en los hechos, daría lugar a la creación de alianzas completamente nuevas y por tanto importarían una vulneración de la Condición séptima de la Resolución N°37/2011[1] (párrafo 1.3).

Indicó que el mercado de transporte aéreo de pasajeros sería uno altamente concentrado, lo que sólo aumentaría luego de la implementación de los Acuerdos. Lo anterior, en último término, facilitaría el ejercicio de poder de mercado por las Partes (párrafo 1.5).

El mercado de transporte aéreo de pasajeros presentaría altas barreras a la entrada, tales como: (i) la operación en base a hubs; (ii) la existencia de acuerdos de cooperación entre aerolíneas; (iii) el acceso a infraestructura aeroportuaria; (iv) los programas de viajero frecuente que se presentan como externalidades de red; (v) la integración parcial entre aerolíneas por la conformación de alianzas; (vi) la existencia de frecuencias restringidas en ciertos países; (vii) el comportamiento estratégico de las empresas con poder de mercado, tendiente a la exclusión de nuevos entrantes; y (viii) altos costos hundidos y tiempo esperable para entrar al mercado (párrafo 1.6).

Con relación al mercado conexo de agencias de viaje, del cual participa la Consultante, Achet sostuvo que, de implementarse los Acuerdos, aumentarían los precios de los pasajes, con lo cual disminuiría el turismo en Chile. Esto provocaría daño a las agencias de viaje y operadores de tours, en su calidad de canal de distribución independiente, que tendrían que enfrentarse al mayor poder negociador –y, probablemente, a abusos de poder de mercado– de las aerolíneas (párrafo 1.7). Adicionalmente, aumentaría la capacidad de las Partes de excluir competidores actuales o potenciales, o de llegar a acuerdos colusorios (párrafo 1.7). Afirmó que, en caso de existir ahorros en costos para las Partes, estos no serían traspasados a consumidores (párrafo 1.7).

La Consultante sostuvo que, en atención a la magnitud de los riesgos de los JBAs, no existirían medidas capaces de mitigarlos. Adicionalmente, cualquier medida de mitigación sería imposible de fiscalizar y fácil de eludir por las Partes, considerando particularmente sus historiales de incumplimiento en materias de libre competencia (párrafo 1.8).

Por último, señaló que los efectos de los Acuerdos se verían agravados por el ingreso de QATAR Airways a la propiedad de LATAM y el incremento en su participación en IAG, en atención a los efectos propios del interlocking y el aumento de la concentración de mercado (párrafo 1.9).

American, LATAM e IAG (con respecto al mercado de transporte aéreo de pasajeros):

A la fecha de la Consulta, las tres compañías formaban parte de la alianza Oneworld. Tanto IAG como American mantenían acuerdos con LATAM; la primera, acuerdos de códigos compartidos[2] e interlínea[3]; y, la segunda, una alianza que no es metal neutral y que funciona a través de códigos compartidos (párrafo 2.1). Con todo, la naturaleza de estos acuerdos impide materializar las eficiencias propias de un acuerdo íntegro de cooperación y combinar eficientemente las redes complementarias de las aerolíneas (párrafo 2.2). Por el contrario, los Acuerdos consultados sí les permitirían obtener dichos beneficios, intensificando la competencia entre las alianzas Oneworld, Star Alliance y SkyTeam (párrafo 2.4; en el mismo sentido, párrafo 2.9).

Sobre el mercado relevante, afirmaron que el enfoque O&D tiene limitaciones al analizar una industria de redes (párrafo 2.8). En efecto, señalaron que los vuelos directos que operan en este mercado acarrean predominantemente pasajeros en conexión, con lo cual los vuelos con escala serían alternativas razonables (párrafo 2.10).

Las Partes se refirieron en particular a las rutas que conectan Chile y Norteamérica, y Chile y Europa, en que existía traslape de servicios directos de LATAM y American (Miami), y de LATAM e Iberia (Madrid), respectivamente. Eran, de hecho, las únicas aerolíneas que operaban tales rutas sin escalas (párrafos 2.12).

En línea con lo anterior, sostuvieron que el transporte regular de pasajeros entre Santiago y Madrid, y entre Santiago y Miami, correspondería, cada uno de ellos, a un mercado, precisamente porque son los únicos tramos O&D en que existe un traslape de servicios ofrecidos por las partes (párrafo 2.12). Señalaron que existen pasajeros que volarían estas rutas para ingresar a Norteamérica y a Europa, conectando inmediatamente con vuelos que los lleven a otros países y ciudades dentro de tales zonas. En otras palabras, tanto Miami como Madrid son hubs para sus respectivas zonas. Estos mismos pasajeros, que son la mayoría, podrían fácilmente elegir vuelos con escalas en otros hubs, distintos a Miami y Madrid, en su caso (párrafos 2.15 y 2.16).

Sin perjuicio de lo anterior, afirmaron que los Acuerdos no generarían riesgos anticompetitivos, al considerar: (i) la existencia de presión competitiva por la oferta de vuelos indirectos; (ii) la inexistencia de barreras a la entrada o expansión; y (iii) la posibilidad de que ingresen nuevos actores (párrafo 2.13). Adicionalmente, las Partes tendrían incentivos para fortalecer y aumentar la capacidad en las rutas troncales que operan entre Sudamérica y Europa y Norteamérica (párrafo 2.17).

Según las Partes, los JBA acarrearían eficiencias, que consistirían en: (i) la eliminación de la doble marginalización por la integración de bienes complementarios –que, en último término, se traduciría en precios más eficientes a consumidores–; (ii) el aumento de tráfico en rutas troncales entre Sudamérica y Europa; y (iii) una mayor combinación de tarifas entre las operaciones de distintas aerolíneas (párrafo 2.20 y 2.21). Además, existirían sinergias en costos por la modificación en el uso de la flota de las Partes y la compra conjunta de insumos (párrafo 2.21).

Las Partes afirmaron, en relación con la consulta, que es equívoca y ambigua, al basarse en supuestos fácticos o análisis equivocados, que no guardarían relación alguna con la literatura especializada y la experiencia internacional respecto de este tipo de acuerdos (párrafos 2.24 y 2.25). En particular, respecto del supuesto incumplimiento de la Condición Séptima de la Resolución N°37/2011, las Partes sostuvieron que los JBAs no son acuerdos de código compartido, por lo que no les sería aplicable la condición referida, la que, de todas formas, no obliga a consultar acuerdos de tipo alguno entre aerolíneas de la misma alianza (párrafo 2.26).

Finalmente, afirmaron que los mercados relacionados a los JBAs serían competitivos y carecerían de barreras a la entrada –o al menos, barreras a la entrada relevantes– que impidieran el ingreso de nuevos actores, lo que no cambiaría por la implementación de los Acuerdos (párrafo 2.27).

Lan Cargo y las Partes (con respecto al transporte aéreo de carga):

Señalaron que, LATAM, IAG y American serían competidores que en habían suscrito acuerdos interlínea, que no permiten alcanzar un nivel de eficiencias relevante. En cambio, los Acuerdos contemplan la implementación de un JBA con metal neutralidad para el transporte aéreo de carga (párrafo 3.1) entre Sudamérica-Europa y Sudamérica-Norteamérica, aumentando su nivel de integración y, en consecuencia, las eficiencias obtenidas.

Con respecto al mercado relevante, sostuvieron que este incluye: (i) el transporte aéreo de carga, que puede ser prestado por: (a) operadores exclusivos de carga o freighters; (b) aerolíneas de transporte de pasajeros que destinan una parte del avión (belly) para llevar carga; (c) aerolíneas combinadas; o (d) clientes integrados (shippers)–, en vuelos directos e indirectos; (ii) el transporte marítimo de carga, que gracias a los avances tecnológicos permitiría el transporte incluso de bienes con mayor sensibilidad al tiempo; y, (iii) el transporte intermodal de carga, es decir, aquel que combina distintos medios de transporte (párrafos 3.2, 3.3 y 3.4).

Sostuvieron que la industria de transporte de carga internacional es una de redes, precisamente porque requiere combinar distintos medios de transporte (párrafo 3.4). Por esta intermodalidad, más la fuerte competencia entre medios de transporte y la relevancia de los vuelos de conexión, es que las Partes sostienen que no existirían barreras a la entrada o a la salida de actores (párrafo 3.8).

Sobre el mercado relevante geográfico, y al igual que en el caso del transporte aéreo de pasajeros, según las Partes éste se definiría en distintos niveles (Norteamérica o Europa-Sudamérica; Norteamérica o Europa-grupo de países sudamericanos; y Norteamérica o Europa-Chile) (párrafo 3.6).

Las Partes y Lan Cargo sostuvieron que, por la ejecución de los Acuerdos, se producirían eficiencias, tales como una mayor capacidad para el transporte de carga, mayor conectividad y menores tarifas, que beneficiarían a los consumidores (párrafo 3.11). American incluyó también la reducción de tiempos de transporte, con lo cual disminuirían las mermas y deterioros, y la existencia de sinergias en costos (párrafo 3.12).

FNE:

Según la FNE, atendido el alto grado de integración de funciones y la alineación de incentivos, las Partes dejarían de comportarse como agentes económicos independientes, con un efecto equivalente al de una operación de concentración, aunque sin las eficiencias y ahorros en costos que podrían esperarse en tales operaciones (párrafo 4.1).

Sobre el mercado relevante, lo definió como el de servicio de transporte aéreo de pasajeros en base a pares O&D entre ciudades. Para las rutas de corta distancia, sólo consideró los vuelos directos, excluyendo por tanto aquellos que comprenden una o más escalas. Para las rutas de larga distancia, estimó que los vuelos con y sin escalas sí son sustitutos, en la medida que no incrementen desproporcionadamente el tiempo de viaje, en comparación con el vuelo directo (párrafo 4.1), salvo en lo que respecta a los clientes con mayor sensibilidad al tiempo (párrafo 4.2).

La participación de las partes en los mercados en los que están presentes, considerando vuelos directos e indirectos entre pares O&D, superaba de todas formas los umbrales definidos por la FNE para este tipo de operaciones (párrafo 4.5). En el mismo sentido, al analizar la participación de mercado a nivel de alianzas, la FNE concluyó que Oneworld es preponderante en el transporte aéreo de pasajeros entre Chile y Europa y entre Chile y Norteamérica (párrafo 4.7).

Asimismo, existirían barreras a la entrada, consistentes en barreras regulatorias, la necesidad de manejar un hub, tal como Madrid o Miami, los costos de cambio que imponen los programas de pasajeros frecuentes y la importancia de la aerolínea en su país de origen (en este caso, de LATAM en Chile) (párrafo 4.8). Esto dificultaría la entrada probable, oportuna y suficiente de un nuevo actor al mercado (párrafo 4.10).

Lo anterior se traduciría en riesgos de libre competencia unilaterales, consistentes en el mayor incentivo de las Partes al alza de tarifas y la disminución de la calidad del servicio (párrafo 4.9), particularmente en las rutas en que existe traslape, a saber, Santiago-Miami y Santiago-Madrid (párrafo 4.10). Las Partes también tendrían incentivos a excluir o inhibir la entrada de actores, por medio del aumento de costos de conexión de redes, limitando la posibilidad de conexión entre Sudamérica y Europa o Estados Unidos, y en general realizando conductas que excluyan o inhiban la entrada de nuevos actores a tales mercados (párrafo 4.11).

Respecto del mercado conexo de las agencias de viaje, consideró como principal riesgo el cierre vertical de insumos, tendiente a explotar o excluir a agencias de viaje, que figuran como competidores en el mercado aguas abajo de distribución de pasajes aéreos (párrafo 4.12).

La FNE estimó, en base a los antecedentes tenidos a la vista, que las eficiencias alegadas por las partes serían plausibles, mas no aptas para contrarrestar los riesgos de libre competencia asociados a la ejecución de los JBAs (párrafo 4.13). En base a este análisis, la FNE concluyó que no existirían remedios estructurales disponibles que permitieran compensar los riesgos asociados a la ejecución de los Acuerdos (párrafo 4.14). De hecho, según la FNE incluso si el Tribunal estimase que las eficiencias alegadas por las Partes eran aptas para compensar los riesgos de libre competencia, se debiese considerar la implementación de remedios conductuales para limitar la capacidad de abuso de éstas, consistentes en: (i) la exclusión de coordinación en ciertas rutas, (ii) la mantención de frecuencias en rutas determinadas; y (iii) la regulación de tarifas en rutas afectadas (párrafo 4.15).

Sobre el transporte aéreo de carga, consideró como mercado relevante aquel que comprende vuelos unidireccionales entre Chile y Europa y entre Chile y Norteamérica, con y sin escalas (párrafo 4.16). Señaló que el nivel de concentración en estos mercados superaba los umbrales establecidos para este tipo de operaciones (párrafo 4.17). También existirían barreras a la entrada, tales como: (i) la administración de redes y hubs estratégicos; (ii) las economías de ámbito que podrían lograr aquellos proveedores que además transportan pasajeros; (iii) la necesidad de servir altos volúmenes en el caso que el proveedor no transporte pasajeros; y (iv) los programas de fidelización para carga –particularmente el de LATAM, que tal empresa podría utilizar para apalancar su poder de mercado en el mercado de transporte aéreo de pasajeros– (párrafo 4.18).

Concluyó señalando, en relación con los riesgos de la operación, que de la ejecución de ambos Acuerdos existirían riesgos de coordinación, pero en mayor medida en el caso del JBA Europa, en que las Partes tendrían el incentivo y la capacidad para alzar las tarifas de transporte aéreo de carga (párrafo 4.20). Según la FNE, los riesgos no serían contrarrestados por las eficiencias alegadas por las Partes (párrafo 4.22).

Conadecus:

Según Conadecus, de implementarse los Acuerdos, las Partes concentrarían más del 99% del transporte aéreo de pasajeros en las rutas Santiago-Miami y Santiago-Madrid. En virtud de lo anterior, los riesgos de libre competencia que nacerían de la posición de dominancia que tendrían las Partes en estas rutas no podrían ser mitigados por medida alguna. Además, señaló que en la industria de transporte aéreo existen insumos –como el acceso a aeropuertos y su infraestructura– que debiesen ser considerados como facilidades esenciales (párrafo 7).

[1] Por medio de la Resolución N°37/2011, el TDLC aprobó la fusión entre LAN Airlines S.A. y TAM Linhas Aéreas S.A. La condición séptima de dicha resolución impuso a LATAM la obligación de someter a conocimiento del Tribunal, en forma previa a su suscripción y por vía de consulta, los actos jurídicos a través de los cuales establezcan o modifiquen ciertos acuerdos de código compartido con una o más aerolíneas.

[2] Consisten en contratos por los cuales dos aerolíneas acuerdan unificar dos vuelos entre un par O&D en un único avión operado por alguna de las dos compañías. Así, el vuelo tiene códigos de ambas compañías.

[3] Consisten en la compra de asientos por parte de una aerolínea en el vuelo de otra para ofrecerlo a sus clientes.

Cuestión previa:

Como cuestión previa, el Tribunal estableció que los Acuerdos no configuran una operación de concentración, aunque puedan llegar a tener efectos similares. En este sentido, las Partes mantendrían su independencia, compitiendo en todo aquel ámbito no se encuentre comprendido en los Acuerdos. Adicionalmente, los Acuerdos serían esencial y fácilmente revocables. Por todo lo anterior, y pese a que existirían intercambios de información importantes entre las Partes, no se alcanzarán las sinergias propias de una fusión (párrafo 12).

De lo anterior se siguen dos consecuencias. La primera, que son las Partes quienes tienen la carga de demostrar que los Acuerdos no restringen indebidamente la competencia –lo que, en caso haber ocurrido, sí debiese haber sido remediado–. La segunda, que existe la posibilidad de someter la eventual autorización de los Acuerdos a un plazo, de manera de reevaluar sus efectos y las medidas impuestas, en su caso (párrafo 17).

Primer mercado relevante: transporte aéreo de pasajeros:

Sobre el mercado relevante, consideró que la industria del transporte aéreo es una de redes (párrafo 23) que se caracteriza por la existencia de economías de ámbito, por lo que la creación de redes es esencial para proveer los servicios a un menor costo (párrafo 24).

Lo anterior es posible principalmente por la adopción del modelo hub and spoke, que consiste en la agrupación de la mayor cantidad de pasajeros posible en un mismo aeropuerto (hub), desde donde abordan sus vuelos de conexión (spoke) (párrafo 26). Esto también permite aprovechar las economías de ámbito, al utilizar el primer tramo (de un hub a otro) para transportar a pasajeros que, luego, tomarán vuelos de conexión a distintos destinos finales (párrafo 28).

Para el caso de las alianzas, cobran mayor importancia las externalidades de red; un pasajero obtendrá un mayor valor por el uso de la red cuando elija una alianza con la mayor cantidad de aerolíneas, que aumenta su cobertura total (párrafo 29). En efecto, los consumidores considerarían, al momento de elegir la aerolínea en que volar, el precio y la calidad del servicio, más la amplitud de la red que tenga su alianza (párrafo 29).

Por último, también existen economías de escala, que pueden aprovechar los actores en la medida que aumente el tamaño de su red, agregando vuelos a nuevos destinos, incrementando la distancia promedio volada, o bien aumentando el factor de carga (párrafo 30).

Segundo mercado relevante: transporte aéreo de carga:

Sobre el transporte aéreo de carga, el TDLC sostuvo que los mercados deben ser definidos considerando la dirección del transporte, en sentido unidireccional. Así las cosas, la ruta desde Santiago a alguna ciudad de Europa sería un mercado distinto a aquel correspondiente a la ruta desde la misma ciudad en Europa a Santiago (párrafo 61).

La amplitud de cada extremo dependerá de la interconexión entre los distintos países que conectan la ruta, considerando principalmente la existencia de infraestructura que permita transportar la carga desde un aeropuerto a otras zonas con relativa facilidad, utilizando otros medios de transporte (párrafo 62).

Efectos de los Acuerdos:

Los JBA afectarían principalmente las rutas Santiago-Miami y Santiago-Madrid, en que: (i) existe superposición de las actividades de las Partes; y (ii) las Partes son las únicas que operan vuelos directos en tales rutas (párrafo 107). En los mercados relevantes existen altos niveles de concentración, a nivel de alianza y de aerolíneas, y en los tres niveles a los que se hizo referencia supra, particularmente en el segmento de vuelos directos (párrafo 83). El Tribunal sostuvo que la participación de mercado de las alianzas será determinada, principalmente, por la cantidad de vuelos directos que operan, más allá de las ciudades que sirven de manera directa (párrafo 93).

El Tribunal consideró como principales barreras a la entrada (párrafos 109 y siguientes): (i) el acceso a la infraestructura aeroportuaria, principalmente la disponibilidad de slots o derechos de una aerolínea para despegar o aterrizar en un horario determinado –considerándolos como un insumo esencial y especialmente escaso en los hubs; (párrafos 110 y 115) –; (ii) el uso del aeropuerto como hub o base de una aerolínea, que podría derivar en la ejecución de conductas exclusorias, como cobrar precios bajo costo (párrafo 121); (iii) el acceso a derechos de tráfico aéreo, que podría imponer barreras regulatorias para el acceso a los aeropuertos en ciertos países; y (iv) los programas de viajero frecuente, que podrían imponer barreras a la salida a los clientes (párrafo 135).

Riesgos de libre competencia que suponen los Acuerdos:

Sobre los riesgos que nacen de los Acuerdos, el Tribunal identificó tres categorías: (i) unilaterales explotativos; (ii) unilaterales exclusorios; y (iii) de coordinación (párrafo 140). Este último grupo de riesgos no fue analizado posteriormente.

Sobre los riesgos unilaterales explotativos, el Tribunal se refirió a la probabilidad de que las Partes subieran los precios, por el mayor poder de mercado que alcanzarían en virtud de los Acuerdos (párrafo 143). Concluyó que efectivamente existían incentivos para el alza de precios en las rutas monopolizadas (desde Santiago a Miami y Madrid), dado que la demanda desviada por el aumento de precios por una aerolínea sería captada por la otra, también participante del Acuerdo (párrafos 149 y 150). Además, dado que los Acuerdos se regirían bajo la neutralidad del metal, los ingresos serían compartidos con la aerolínea que subió los precios de sus pasajes (párrafo 150).

Lo anterior, principalmente porque, a juicio del Tribunal, los vuelos con escalas en estos tramos no son sustitutos eficaces de los vuelos directos, particularmente cuando se trata de pasajeros sensibles al tiempo (párrafos 151 y 152).

Sobre los riesgos unilaterales exclusorios, el Tribunal se refirió a los incentivos de las Partes a disminuir los precios, aprovechando economías de escala, densidad y ámbito, para excluir competidores (párrafo 155). Adicionalmente, las Partes tendrían incentivos para establecer subsidios cruzados o cobrar precios negativos implícitos en algunos tramos, apalancando su poder de mercado en las rutas Santiago-Miami y Santiago-Madrid, que sólo las Partes operaban, a otras rutas más competitivas que utilizaban a las primeras como insumos (párrafo 162).

Análisis de eficiencias:

Las partes alegan como eficiencias derivadas de la operación: (i) la eliminación de la doble marginalización en viajes con tramos operados actualmente por más de una aerolínea; (ii) mejoras de calidad en el servicio ofrecido, consistentes en el aumento de las posibilidades de conexiones y menores tiempos de espera, entre otras; (iii) el aumento del tráfico de pasajeros y la estimulación de la demanda por servicios aéreos; y (iv) sinergias que se traducirían en ahorros en costos (párrafo 165).

En cuanto a las eficiencias, el Tribunal consideró únicamente aquellas que eran verificables, en cuanto a su probabilidad de ocurrencia y su magnitud, e inherentes a los Acuerdos (párrafo 141). Adicionalmente, analizó los incentivos de las Partes de traspasar estas eficiencias a consumidores, y su aptitud para compensar los efectos del mayor poder de mercado obtenido por las Partes por la ejecución de los Acuerdos (párrafo 141).

El Tribunal señaló que una correcta estimación de las eficiencias requiere definir de manera precisa el grupo de consumidores que serán beneficiados por éstas (v.gr. los pasajeros multiaerolínea, versus todos los pasajeros de conexión), y considerar todas las variables que pueden tener un efecto en la probabilidad de ocurrencia y magnitud de las eficiencias, como ámbito temporal y geográfico (párrafos 175 a 177) y participaciones o concentración de mercado (párrafo 183).

Para cuantificar las eficiencias, el Tribunal consideró necesario analizar el poder de mercado de las Partes en cada uno de los mercados afectados (párrafo 182) y que las partes entreguen información detallada sobre la manera de calcular las eficiencias para que puedan posteriormente ser revisadas por el Tribunal (párrafos 190 y 195). También es necesario que las partes descarten la posibilidad de que los mismos efectos sean logrados por vías alternativas menos restrictivas de la competencia (párrafo 200).

Las partes deben, además, explicar cómo las eficiencias serán traspasadas a consumidores, lo que resulta esencial para considerarlas como contrapeso efectivo a los riesgos de una operación (párrafo 205).

En general, el Tribunal sostuvo que las estimaciones de las Partes, particularmente en lo que respecta a los efectos indirectos de los Acuerdos en el mercado de agencias de viaje, eran incompletas y cuestionables en cuanto a su magnitud (párrafo 227). Adicionalmente, señaló que las Partes no explicaron la forma en que tales efectos serían traspasados a consumidores (párrafo 227).

El Tribunal concluyó que los riesgos derivados de los Acuerdos superaban a los beneficios, por lo que resultaba necesario establecer medidas de mitigación que atenuaran su entidad, magnitud y extensión (párrafo 257).

Tipo de acción

Recurso de Reclamación

Rol

31.502-2018

Fecha

23-05-2019

TDLC. Resolución 24/2018, de 31-10-2018, dictada en autos de Rol NC N°434-16: “Consulta de la Asociación Chilena de Empresas de Turismo A.G. sobre operación de concentración LATAM Airlines Group, American Airlines Inc. y otras”.

Se acogen los recursos de reclamación interpuestos.

Asociación Chilena de Empresas de Turismo A.G. (Achet), Fiscalía Nacional Económica, Hernán Passalacqua García de la Huerta y Corporación Nacional de Consumidores y Usuarios de Chile A.C. (Conadecus).

No se hacen parte otros intervinientes / No se hace mención a ellos en la decisión de la Corte Suprema.

Sergio Muñoz Gajardo, María Eugenia Sandoval Gouet, Carlos Aránguiz Zúñiga, Arturo Prado Puga y Ángela Vivanco Martínez.

N/A.

Decreto Ley N°211 de 1973 y sus modificaciones.

¿Cuál es el objeto de una consulta?

¿Consagra el artículo 3° del D.L. N°211 una regla de ilegalidad per se aplicable a todo acuerdo entre competidores que verse sobre variables competitivas?

¿Cómo deben analizarse los joint ventures desde una perspectiva sustantiva de libre competencia?

¿Cómo deben ponderarse los riesgos y las eficiencias que emanan de una operación de concentración?

¿Cuándo se tienen por acreditadas las eficiencias de una operación?

Mediante la Resolución N°54/2018 del 31 de octubre de 2018, TDLC resolvió la consulta formulada por Achet, con el objeto de que se rechazaran los acuerdos comerciales que pretendía implementar LATAM Airlines Group con American Airlines, Inc., relativo a los vuelos entre América del Sur y Estados Unidos y Canadá, por un lado, y con Iberia Líneas Aéreas de España S.A., y British Airways PLC (en conjunto, las “Partes”), relativo a los vuelos entre América del Sur y Europa, por el otro, referidos al transporte aéreo de pasajeros y de carga (los “Acuerdos” o “JBAs”).

En contra de dicha resolución, Achet, la FNE, Hernán Passalacqua García de la Huerta y Conadecus dedujeron sendos recursos de reclamación solicitando el rechazo de la operación consultada.

Achet (C. 3):

Según Achet, los JBAs corresponden a acuerdos entre competidores, referidos a precios, capacidad, frecuencia, itinerarios de vuelos y repartición de ingresos, así como a la definición conjunta de políticas comerciales. Así las cosas, constituyen conductas anticompetitivas según el texto del artículo 3° del D.L. N°211. Los riesgos que presentan estas operaciones fueron reconocidos por el TDLC en la resolución reclamada, señalando expresamente que superan los beneficios (respecto de los cuales no existiría evidencia de su traspaso a consumidores). Sin perjuicio de lo anterior, el Tribunal de todas formas aprobó la operación.

Adicionalmente, sostuvo que las medidas decretadas son ineficaces, imposibles de fiscalizar y fácilmente eludibles por las Partes. A su juicio, no existirían medidas de mitigación capaces de contrarrestar el poder de mercado que los Acuerdos darían a las Partes. Achet abordó particularmente los riesgos coordinados, cuyo análisis fue omitido en la Resolución, en circunstancias que la operación misma consiste en acuerdos entre competidores respecto de variables competitivas.

Se refirió también a la importancia de que el mercado en cuestión sea una industria de redes. En este sentido, el análisis del Tribunal se refirió principalmente a los efectos de los Acuerdos en las rutas entre Santiago-Miami y Santiago-Madrid, y no consideró la posibilidad de las Partes de generar barreras y efectos anticompetitivos en otras rutas, que quedarían por tanto desprotegidas.

Las medidas impuestas por el TDLC no serían capaces de impedir que las Partes incurran en prácticas anticompetitivas, sea en las rutas a las que se hizo referencia, sea en otras que no se encuentran protegidas por las medidas. En efecto, las medidas tienen un alcance restringido no sólo con respecto a las rutas, sino también en base a sus causales de suspensión, que no se encuentran definidas. Así las cosas, no se establecen parámetros con los que debe cumplir la entrada de un nuevo actor para justificar la suspensión de la aplicación de las medidas, o bien lo que se entenderá como fuerza mayor, en su caso. De todas formas, las medidas son difíciles e incluso imposibles de monitorear, lo que facilitaría su elusión.

Hernán Passalacqua García de la Huerta (C. 4):

Afirmó que los acuerdos permitirían a las Partes coordinar variables competitivas sensibles, revisar y monitorear su desempeño, y alinear políticas comerciales. Esto ocurriría en un mercado altamente concentrado, con importantes barreras a la entrada y elevadas participaciones de mercado de las Partes.

Los Acuerdos darían lugar a riesgos de aumento de precios a consumidores y exclusión de competidores, reconocidos por el TDLC, que de todas formas aprobó los Acuerdos. Adicionalmente, aparecen riesgos coordinados, cuyo análisis fue omitido por el Tribunal.

Dados los riesgos referidos, no existirían medidas capaces de mitigar los efectos anticompetitivos de los Acuerdos, atendidas las características de la industria, principalmente la existencia de altas barreras a la entrada y altos niveles de concentración.

FNE (C. 5):

La FNE se refirió principalmente a los efectos de los Acuerdos en las rutas Santiago-Miami y Santiago-Madrid (o las rutas monopolizadas, dado que serán operadas únicamente por las Partes). En estos mercados, la FNE sostuvo que las Partes dejarían de competir, siendo improbable la entrada oportuna y suficiente de nuevos actores.

Según la FNE, la medición de los riesgos de un acuerdo radica en establecer si éste produce o facilita comportamientos colusorios, de modo de establecer la aplicación de la regla de la letra a) del artículo 3° del D.L. N°211, o si, por el contrario, las partes logran probar que sus efectos son, en balance, procompetitivos. En el segundo caso, requiere llevar a cabo un análisis estructural minucioso, en que se ponderen todos los efectos involucrados.

En el caso de la consulta de Achet, el Tribunal reconoció la existencia de riesgos exclusorios, relacionados con el uso estratégico de hubs y aumento de precios en las rutas monopolizadas, no considerando los riesgos en otras rutas en que las Partes tendrían una posición importante (por ejemplo, Santiago-Londres y Santiago-Nueva York, en que también existían traslapes y al menos una de las Partes tenía una posición importante).

Respecto de las eficiencias, la FNE resaltó que el Tribunal consideró eficiencias que no cumplirían con los requisitos para ser consideradas.

Sobre las medidas de mitigación, estimó que son inidóneas e insuficientes para compensar los riesgos de la operación por ser conductuales –en oposición a las medidas estructurales–, particularmente en lo que respecta al riesgo horizontal del alza de precios. Lo correcto, a su juicio, habría sido establecer remedios estructurales. Asimismo, estimó que la redacción de las medidas no era precisa, dejando su ejecución a discreción de las Partes.

Sobre la condición octava, relativa a la designación de un consultor, sostuvo que la FNE necesariamente tiene que estar involucrada en la labor de fiscalización de las medidas, sin poder ser sustituida por un tercero (en este caso, el consultor). Lo anterior supondría entrometerse en sus facultades fiscalizadoras, restándole eficacia.

Conadecus:

Los riesgos anticompetitivos que presentan los Acuerdos no pueden ser contrarrestados por medida de mitigación alguna, y menos aún por las medidas impuestas por el Tribunal. Dada la participación de mercado de las Partes, éstas tendrían incentivos para incurrir en conductas anticompetitivas, riesgo que no podría ser compensado por las eficiencias alegadas.

Según Conadecus la operación consultada daría lugar a riegos unilaterales explotativos, exclusorios y de coordinación, que fueron considerados por el Tribunal como inherentes a los Acuerdos.

A su juicio, la ejecución de los Acuerdos desincentivaría la competencia en el mercado, lo que perjudicaría tanto a consumidores, como al turismo y al comercio nacional en general. Por ello, sostuvo que la operación debiese ser prohibida.

Naturaleza del procedimiento de consulta:

Primero, la Corte consideró que el procedimiento de consulta es de naturaleza jurídica no contenciosa, puesto que en tales procedimientos no existe controversia jurídica (C. 8). En este contexto, en virtud de su potestad consultiva-preventiva, el Tribunal debe fijar medidas de mitigación con el objeto de restablecer o permitir la sana competencia y dar certeza jurídica ex ante (C. 9y 13).

Por lo anterior, eventuales incumplimientos de la Resolución N°37/2011 no pueden ser objeto de análisis en un proceso de consulta, sino en un proceso contencioso, dado que corresponde a una materia contenciosa (C. 14).

Ello no impide que el TDLC conozca y analice si determinados hechos o acuerdos son contrarios a la libre competencia, a través de una solicitud presentada por terceros que tengan interés legítimo en ello, lo que ocurre en el caso de la consulta de Achet (C. 14).

Manera de analizar un joint venture:

La operación consultada se trata de un joint venture –no supone la creación de una nueva entidad, sino el desarrollo de un negocio en conjunto con otro actor– (C. 15). En este sentido, el control de operaciones de concentración se funda en la creación de una nueva entidad, que tendrá mayor poder de mercado que el que tenían las partes individualmente consideradas (C. 17).

Según la Corte, el análisis de una operación de concentración debe establecer los riesgos y las eficiencias de la operación, considerando un determinado mercado relevante, su grado de concentración y la existencia de barreras a la entrada (C. 17). La operación deberá ser aprobada en la medida que: (i) las eficiencias sean mayores a los riegos; o (ii) se impongan medidas o condiciones que permitan contrarrestar efectivamente los riesgos de la operación, en caso de que sean mayores a las eficiencias a que da lugar la operación (C. 17). En caso contrario, si no se logra establecer medidas suficientes para mitigar los riesgos, la operación deberá ser rechazada (C. 17).

En el análisis se debe considerar que, en el caso de los Acuerdos, las Partes seguirán siendo competidores luego de su implementación (C. 17) que, en este caso, implica fijar conjuntamente variables competitivas como precios y capacidad e itinerarios, así como mantener reuniones periódicas entre gerentes generales de las Partes, monitorear el desempeño de los Acuerdos y repartir ingresos (C. 17).

Características del mercado relevante:

Dado que la industria de transporte aéreo es una de redes, los actores ya han tendido a suscribir acuerdos que les permitan aprovechar las economías de densidad y de ámbito, principalmente por la formación de alianzas y otros acuerdos de colaboración (acuerdos interlínea, acuerdos de códigos compartidos, acuerdos de coordinación directa y joint ventures), que difieren en cuanto a sus niveles de cooperación (C. 18).

En este sentido, un jont venture puede llegar a constituir un ilícito anticompetitivo, en la medida que impida, restrinja o entorpezca la libre competencia o tienda a producir dichos efectos, particularmente si implica la fijación de variables competitivas como precios y cantidad de producción entre competidores (C. 18).

Precisamente en este caso no corresponde aplicar la regla per se del artículo 3° del D.L. N°211 por tratarse de una industria una de redes. En este contexto, determinados acuerdos pueden ser necesarios para las empresas, y para la generación de eficiencias y beneficios que se traspasarán directamente a consumidores (C. 18).

Análisis de riesgos y eficiencias, en relación con las medidas de mitigación:

Sobre el análisis de las eficiencias, la Corte únicamente consideró aquellas inherentes a la operación, que generen mayor competitividad, lo que debió ser acreditado de manera fehaciente, en cuanto a su existencia y verificabilidad, además de la manera en que serían traspasados a consumidores (C. 19y 20). En este sentido, las eficiencias deben considerarse únicamente respecto de los consumidores que se vean efectivamente beneficiados, tomando como base las condiciones vigentes en el mercado al momento del análisis (C. 20).

El análisis del TDLC concluyó que los riesgos de la operación son mayores a los beneficios, en atención al grado de concentración de los mercados relevantes y la existencia de barreras a la entrada (C. 19). Estos riesgos, a juicio del mismo tribunal, superan las eficiencias, tanto así que las triplican (en el caso de las rutas a Estados Unidos y Canadá) o duplican (en el caso de las rutas a Europa) en magnitud (C. 22).

Por lo anterior, resulta necesario determinar si existen medidas de mitigación que permitan compensar los riesgos, pudiendo sólo en tal caso aprobar la operación (C. 22). Sobre este punto, la Corte sostuvo que el Tribunal no explicó de qué manera las medidas de mitigación conductuales compensarían los riesgos de la operación (C. 22).

Las medidas establecidas deben ser aptas y suficientes para eliminar los efectos anticompetitivos de los Acuerdos. En este sentido, deben ser proporcionales –de manera que restablezcan las condiciones competitivas existentes antes de la ejecución de los Acuerdos–; materialmente posibles de aplicar y ejecutar; eficaces –en el sentido que actúen como contrapeso efectivo a los riesgos detectados–; y, susceptibles de fiscalización (C. 23). Sin perjuicio de lo anterior, si las medidas implican la desnaturalización de la operación, siendo estas de difícil o incierta eficacia, la operación será considerada ilícita y deberá ser prohibida (C. 23).

La Corte concluyó que las medidas de mitigación decretadas por el TDLC eran insuficientes para neutralizar los riesgos detectados. Para ser efectivas, las medidas deben obedecer a las características de cada mercado (C. 24). En este caso, la estructura del mercado de transporte aéreo de pasajeros, como su ultraconcentración y su tamaño reducido, sumado a la baja probabilidad de que otro actor alcance economías de escala relevantes, lleva a que medidas conductuales no sean suficientes para neutralizar los riesgos de la operación (C. 24).

La Corte sostuvo que, en una industria de redes, es necesario que las medidas sean interdependientes entre sí. En estos casos, las medidas conductuales solo pueden ser consideradas como complemento de medidas estructurales. En efecto, cada riesgo que se presenta en estas industrias proviene de múltiples causas. En caso de que se establezca una medida de mitigación como contrapeso para un determinado riesgo, se ignoraría el hecho que éstos se producen de manera dinámica y se potencian entre sí (C. 25).

Pronunciamiento sobre los Acuerdos en lo que respecta al transporte aéreo de carga:

La Corte sostuvo que nada justifica la prohibición de los acuerdos relativos al transporte aéreo de carga. En efecto, afirmó que no existirían riesgos que mitigar a través de condiciones; lo que es consistente con el hecho de que esta parte de la decisión del TDLC no fue impugnada. Por lo anterior, la Corte se consideró incompetente para pronunciarse sobre la decisión de aprobar los Acuerdos en lo que se refiere al transporte de carga (C. 29).

¿Cuál es la naturaleza jurídica de una consulta ante el TDLC?

La consulta es de naturaleza jurídica no contenciosa, en el sentido que no existe controversia jurídica. De ello se sigue que no exista acción, proceso y partes, sino que un interesado o requirente, y un órgano requerido (en este caso, el TDLC) (C. 7).

En virtud de lo anterior, las facultades del Tribunal se refieren a la necesidad de otorgar un mínimo nivel de certeza jurídica a los actores del mercado o determinar si existen contradicciones entre el hecho, acto o convención consultado y las normas de libre competencia. Las medidas que puede tomar el TDLC se limitan a restablecer o permitir la sana competencia, mas no a sancionar un hecho, acto o convención (C. 7).

Lo anterior no impide que el TDLC conozca y analice si determinados hechos o acuerdos son contrarios a la libre competencia, a través de una solicitud presentada por terceros que tengan interés legítimo en ello, y prevenirlo en caso de que pueda llegar a impedir, restringir o entorpecer la libre competencia (C. 14).

¿Se aplica la regla per se a todo acuerdo entre competidores que verse sobre variables competitivas?

No es correcto aplicar ipso facto la regla per se que consagra este artículo a cualquier acuerdo entre competidores. En efecto, resulta necesario analizar las características propias de la industria de que se trata, en base a las cuales tal acuerdo podría ser necesario y procompetitivo, permitiendo la generación de eficiencias que se traspasen directamente a consumidores, superando los riesgos de la operación (C. 18). Dicho de otra manera, resulta necesario establecer si el acuerdo genera eficiencias significativas que permitan neutralizar cualquier tipo de riesgo, o bien, si impide, restringe o entorpece la libre competencia (C. 18).

¿Cómo deben analizarse los joint ventures desde una perspectiva sustantiva de libre competencia?

El control de operaciones de concentración se funda en la creación de una nueva entidad –lo que no ocurría en el caso consultado–, que tendrá mayor poder de mercado que el que tenían las partes individualmente consideradas (C. 17). Su análisis debe establecer los riesgos y las eficiencias de la operación, considerando un determinado mercado relevante, su grado de concentración y la existencia de barreras a la entrada (C. 17). En particular, será necesario determinar si las partes del acuerdo serán o no independientes luego de la ejecución del mismo.

La operación deberá ser aprobada en la medida que: (i) las eficiencias sean mayores a los riegos; o (ii) se impongan medidas o condiciones que permitan contrarrestar efectivamente los riesgos de la operación, en caso de que sean mayores a las eficiencias a que da lugar la operación (C. 17). En caso contrario, si no se logra establecer medidas suficientes para mitigar los riesgos, la operación deberá ser rechazada (C. 17).

¿Cuándo se tienen por acreditadas las eficiencias de una operación?

Sólo serán consideradas aquellas eficiencias que sean inherentes a la operación, en la medida que generen mayor competitividad, lo que deberá ser acreditado de manera fehaciente, en cuanto a su existencia y verificabilidad, además de la manera en que serán traspasadas a consumidores (C. 19).

Esto debe analizarse tomando en cuenta las características propias de la industria o mercado afectados por la operación, y la existencia de elementos estructurales. En este sentido, las Partes deben tomar como base las características del mercado al momento de la consulta, así como la vigencia de acuerdos que permitan lograr las mismas eficiencias (C 27).

Las partes, por tanto, deberán demostrar que la operación necesariamente causará la eficiencia alegada, detallando el análisis que permite llegar a tal conclusión. Asimismo, se deberán analizar medios alternativos que permitirían, en principio, lograr las mismas eficiencias, y las razones por las cuales se descartaron como alternativa viable. Además, deberán detallar el análisis que permitió concluir que los beneficios serán traspasados a los consumidores, así como los indicadores que permiten concluir que el traspaso es probable (C. 19 y 22).

RESOLUCIÓN N° 54/2018

Santiago, treinta y uno de octubre de dos mil dieciocho.

| PROCEDIMIENTO: | No Contencioso. | |

| ROL: | NC N° 434-16 | |

| CONSULTANTE:

| Asociación Chilena de Empresas de Turismo A.G. (“Achet” o la “Consultante”). | |

| OBJETO: | Que este Tribunal revise y rechace los |

acuerdos comerciales o “Joint Business Agreements” que se pretende implementar para el servicio de transporte aéreo de pasajeros y carga entre, por una parte, LATAM Airlines Group S.A. y American Airlines, Inc. Agencia Chile, relativo a vuelos entre América del Sur y Estados Unidos y Canadá; y, por otra, entre LATAM Airlines Group S.A. e Iberia Líneas Aéreas de España S.A., Operadora Sociedad Unipersonal y British Airways PLC, relativo a vuelos entre América del Sur y Europa.

A. GLOSARIO

Acuerdo de alianza (Alliance Agreement): corresponde a un acuerdo suscrito entre dos o más aerolíneas, para la cooperación y coordinación en sus operaciones, que puede incluir el uso conjunto de activos y actividades comerciales comunes.

Acuerdo Interlínea (Interline Agreement): corresponde a un acuerdo suscrito entre dos o más aerolíneas, que les permite comprar asientos en vuelos de la contraparte para rutas no cubiertas por la red de la primera, con el fin de ofrecer a sus clientes tal punto como destino.

Acuerdo de Prorrateo Directo (Straight Prorate Agreement): corresponde a un acuerdo por el que dos o más aerolíneas establecen un sistema de distribución de ingresos por venta de pasajes en vuelos interlínea o con código compartido, con una proporción fija según la distancia relativa de cada vuelo y comisiones.

Acuerdo de Prorrateo Especial (Special Prorate Agreement y Cargo Special Prorate Agreement): corresponde a un acuerdo por el que dos o más aerolíneas establecen un sistema de distribución de ingresos por venta de pasajes (o carga) en vuelos interlínea o con código compartido, en condiciones diferentes a las de un Acuerdo de Prorrateo Directo. Generalmente se establece un monto fijo por pasajero (o tonelada) o un porcentaje de la tarifa, para cada categoría tarifaria equivalente, con o sin comisiones adicionales.

Antitrust Immunity (“ATI”): exención del cumplimiento de ciertas normas de libre competencia otorgado por el Departamento de Transporte de Estados Unidos de América. En particular, se permite que aerolíneas independientes, coordinen variables competitivas como precios y frecuencias.

ASK: corresponde a las siglas en inglés para el número total de kilómetros-asientos disponibles en un vuelo o ruta (Available Seat Kilometres). Se obtiene multiplicando la cantidad de asientos disponibles en cada vuelo por la distancia en kilómetros volada por el mismo.

ATK: corresponde a las siglas en inglés para el número total de kilómetros-toneladas disponibles en un vuelo o ruta (Available Tonne Kilometres). Se obtiene multiplicando la cantidad de toneladas de carga disponible en cada vuelo por la distancia en kilómetros volada por el mismo.

Behind & Beyond: vuelos en conexión, anterior (behind) o posterior (beyond) al tramo de largo radio que se toma para que el pasajero alcance su destino final. La FNE se refiere a behind para aquellos vuelos realizados dentro de Sudamérica y beyond para aquellos realizados dentro de Europa o Estados Unidos de América (“Estados Unidos”), según sea el caso.

Código compartido: corresponde a los contratos en que dos líneas aéreas acuerdan unificar dos vuelos entre un par Origen-Destino en un único avión operado por alguna de las dos compañías. Así, el vuelo tiene códigos de ambas compañías. Costo unitario o CASK: es el costo por ASK, esto es: costo operacional/ASK.

DOT: Departamento de Transporte de Estados Unidos de América. Entidad que otorga los antitrust immunity en dicho país.

Frecuencias restringidas (o frecuencias): corresponde al número de vuelos round trip diarios permitidos entre dos países, para empresas con bandera de las respectivas naciones. Generalmente se determinan por tipo de libertad aérea.

HHI: en español IHH (Índice Herfindhal Hirschman) es un índice utilizado para medir la concentración en un mercado. Se calcula de acuerdo a la siguiente fórmula:

𝑁𝐻𝐻𝐼 = ∑ 𝑠𝑖2

Donde s es la participación de mercado de cada empresa i y N es el número de empresas en el mercado.

Hub: corresponde a un aeropuerto que una aerolínea utiliza como punto de concentración de pasajeros que proceden de diversos orígenes para re direccionarlos a su destino final, como parte de un modelo hub and spoke.

Hub and spoke: corresponde a un sistema de conexiones entre los distintos puntos que sirve una red de cobertura de una aerolínea en el cual éstas se organizan como rayos de una rueda (spokes) alrededor de un núcleo (hub) que sirve como acumulador de pasajeros, con el fin de reunir la densidad crítica para hacer rentables las conexiones a destino.

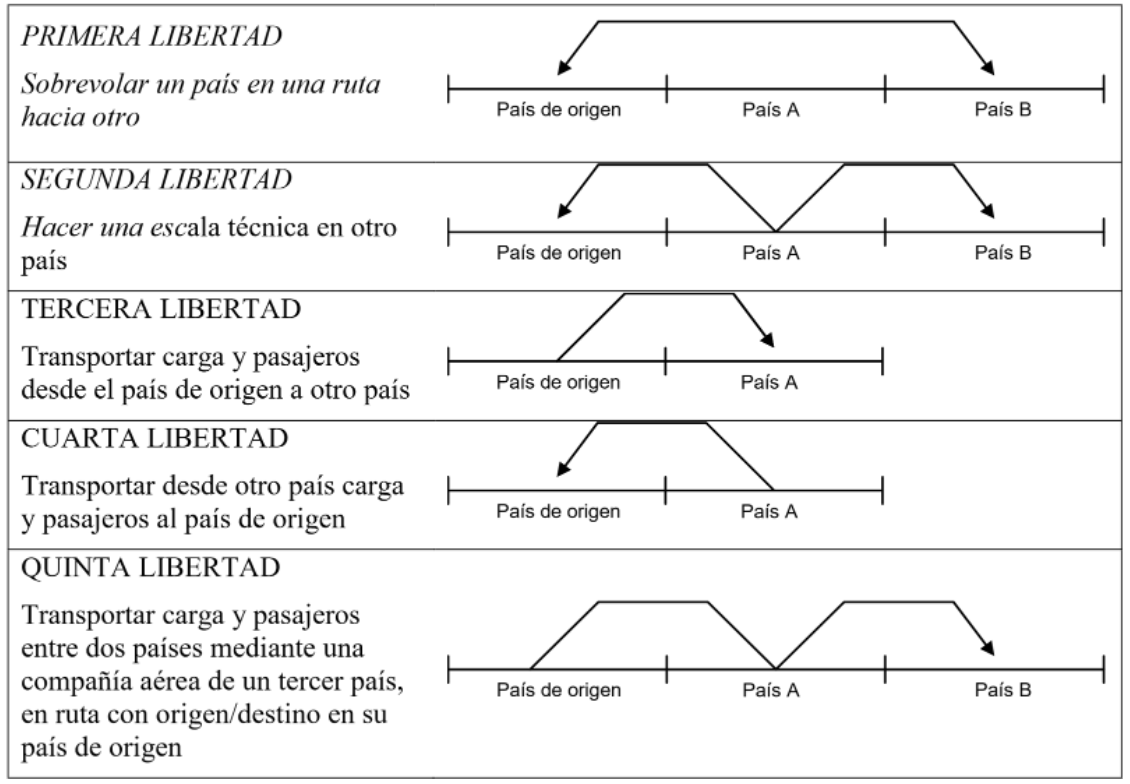

Libertades aéreas o derechos de tráfico aéreo: corresponde a las distintas configuraciones de vuelos que pueden realizarse entre dos países, desde condiciones más restrictivas (primera libertad) hasta las más amplias (novena libertad), según se detalla en el siguiente cuadro.

| SEXTA LIBERTAD Transportar carga y pasajeros entre dos países mediante una compañía aérea de un tercer país, en ruta que incluya una escala en su país de origen | País A País de origen País B |

| SÉPTIMA LIBERTAD Transportar carga y pasajeros entre dos países mediante una compañía aérea de un tercer país en una ruta sin enlace con su país de origen | País de origen País A País B |

| OCTAVA LIBERTAD O CABOTAJE Transportar carga y pasajeros dentro de un país mediante una compañía aérea de otro país en ruta con origen/destino en su país de origen | País de origen País A |

| TOTALMENTE NACIONALES Transportar carga y pasajeros dentro de un país extranjero sin conexión con el país de origen | País de origen País A |

Fuente: Adaptado del Informe sobre Comercio Mundial 2005.

Meta-neutralidad: acuerdos que suponen que las partes compartes ingresos y donde existe un tratamiento neutral respecto de cuál aeronave (metal) se emplea para un determinado vuelo.

RPK: corresponde a las siglas en inglés para el número total de kilómetros-pasajeros que efectivamente realizan un vuelo o ruta (Revenue Passenger Kilometres). Se obtiene multiplicando la cantidad de pasajeros que realizan cada vuelo por la distancia en kilómetros volada por el mismo.

RTK: medición de la demanda en la industria de transporte aéreo de carga (Revenue Tonne Kilometre).

Slots: derechos de una aerolínea para despegar o aterrizar en un horario determinado (Sentencia N° 81 TDLC).

Spoke: corresponde a un aeropuerto que es origen o destino de los vuelos de una aerolínea, pero que no funciona como hub.

B.1. Informes económicos

| Nombre Informe, Autores | Abreviación TDLC | Parte | Fecha | Fojas |

| Economic Analysis of the benefits and costs of the proposed American Airlines LATAM Joint Business Agreement, Compass Lexecon | Compass 1 | American | 16-05-2016 | 370 (Expediente FNE) |

| Presentación al TLDC en nombre de AA y LATAM, Compass Lexecon | Compass 2 | American | 02-05-2017 | 2805 |

| Presentación al TDLC en nombre de AA y LATAM, Compass Lexecon | Compass 3 | American | 26-05-2017 | 3389 |

| Airline Cooperation and International travel, Analyses of the impact of Antitrust Immunity and Joint Venture on fares and traffic, R. Calzaretta, Y. Eilat y M. Israel | Estudio Mundial Compass | American | 22-02-2017 | 2199 |

| IAG/LATAM JBA: Prospective Economic Assessment, RBB Economics | RBB 1 | IAG | 03-04-2016 | 370 (Expediente FNE) |

| Notas a las observaciones de la FNE sobre cálculos de eficiencia de RBB, RBB Economics | RBB 2 | IAG | 2832 | |

| Response to Basso-Gillen-Ross paper, RBB Economics | RBB 3 | IAG | 26-05-2017 | 3399 |

| Efectos en la competencia del Joint Business Agreement entre American Airlines/IAG y LATAM Airlines Group S.A. para la provisión de servicios de transporte aéreo entre América del Sur y Norteamérica/Europa, Butelmann Consultores | Butelmann 1 | Partes | 31-08-2016 | 1175 y 1645 |

| Respecto de los comentarios de la Fiscalía Nacional Económica a los informes de Compass Lexecon y RBB Economics relativos a los JBA entre LATAM y American Airlines, y entre LATAM e IAG, Butelmann Consultores | Butelmann 2 | Partes | 02-05-2017 | 3005 |

| Respecto de los informes presentados por ACHET y la Fiscalía Nacional Económica relativos a los JBA entre LATAM y American Airlines, y entre LATAM e IAG, Butelmann Consultores | Butelmann 3 | Partes | 26-05-2017 | 3433 |

| Minuta Técnica: Comentarios al informe «Airline Cooperation and International travel, Analyses of the impact of Antitrust Immunity and Joint Venture on fares and traffic«, G. Palmucci, R. Giraudo y W. Núñez | Minuta Técnica | FNE | 30-05-2017 | 3470 |

| Efectos Competitivos y Anticompetitivos de los Metal Neutral Joint Venture Propuestos de LATAM con American Airlines e IAG, L. Basso, D. Gillen y T. Ross | BGR | FNE | 26-04-2016 | 2660 |

| Comentarios sobre los informes y escritos presentados por las partes, G. Bitran | Bitran | Achet | 04-2017 | 2679 |

| Análisis de los acuerdos de LATAM con American Airlines y con British Airways e Iberia y sus efectos en la competencia, F&K Consultores | FK | Achet | 01-2017 | 2798 |

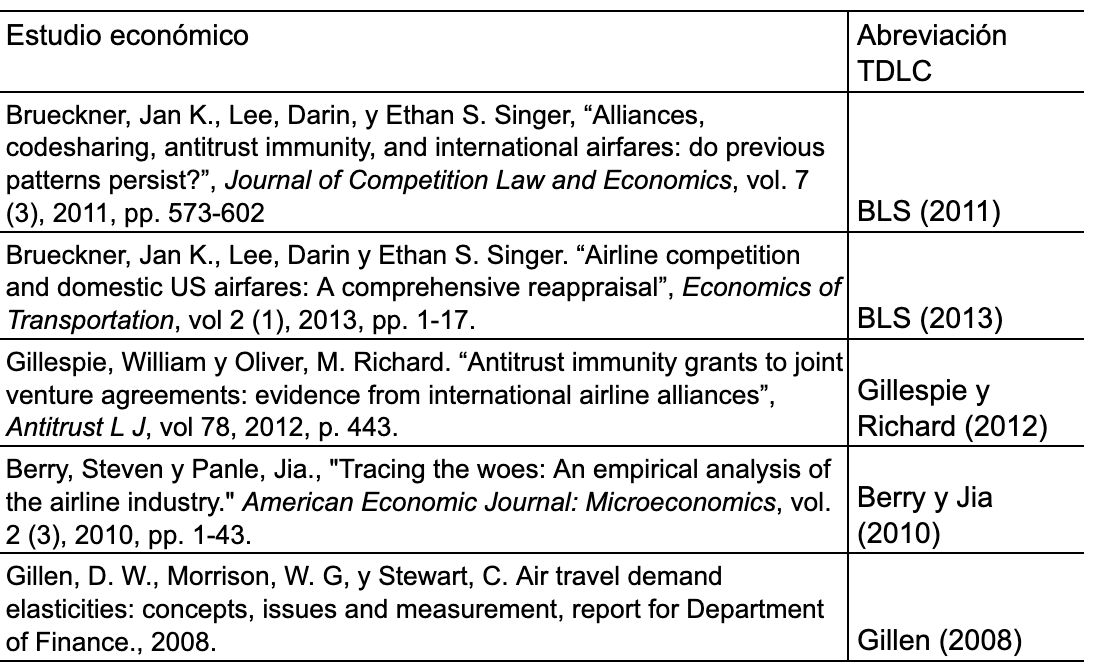

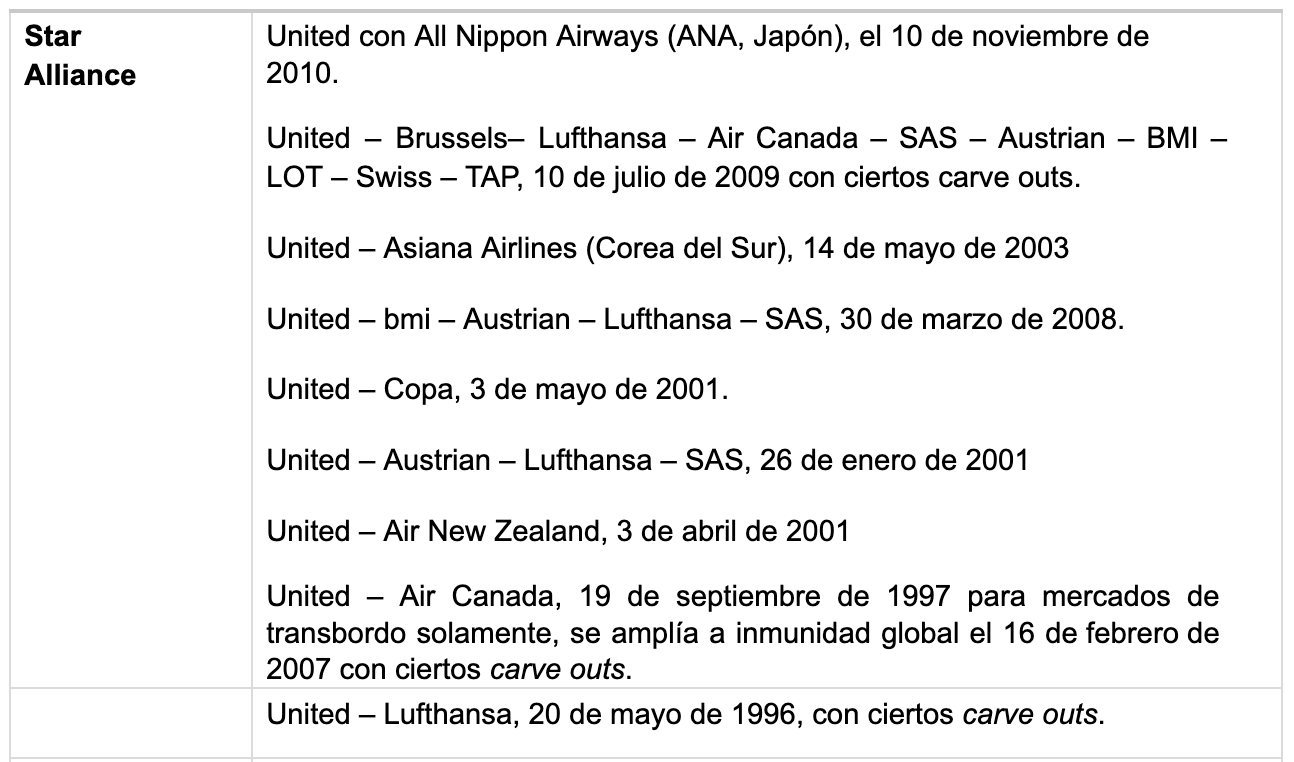

B.2. Estudios económicos

| Estudio económico | Abreviación TDLC |

| Brueckner, Jan K., Lee, Darin, y Ethan S. Singer, “Alliances, codesharing, antitrust immunity, and international airfares: do previous patterns persist?”, Journal of Competition Law and Economics, vol. 7 (3), 2011, pp. 573-602 | BLS (2011) |

| Brueckner, Jan K., Lee, Darin y Ethan S. Singer. “Airline competition and domestic US airfares: A comprehensive reappraisal”, Economics of Transportation, vol 2 (1), 2013, pp. 1-17. | BLS (2013) |

| Gillespie, William y Oliver, M. Richard. “Antitrust immunity grants to joint venture agreements: evidence from international airline alliances”, Antitrust L J, vol 78, 2012, p. 443. | Gillespie y Richard (2012) |

| Berry, Steven y Panle, Jia., «Tracing the woes: An empirical analysis of the airline industry.» American Economic Journal: Microeconomics, vol. 2 (3), 2010, pp. 1-43. | Berry y Jia (2010) |

| Gillen, D. W., Morrison, W. G, y Stewart, C. Air travel demand elasticities: concepts, issues and measurement, report for Department of Finance., 2008. | Gillen (2008) |

| Whalen, W. Tom., «A panel data analysis of code-sharing, antitrust immunity, and open skies treaties in international aviation markets», Review of Industrial Organization, vol. 30 (1), 2007, pp. 39-61. | Whalen (2007) |

| Brueckner, Jan K., «International airfares in the age of alliances: The effects of codesharing and antitrust immunity.» Review of Economics and Statistics, vol. 85 (1), 2003, pp. 105-118. | Brueckner (2003) |

| Brueckner, Jan K., y Spiller, Pablo T, «Economies of traffic density in the deregulated airline industry.» The Journal of Law and Economics, vol. 37 (2), 1994, pp. 379-415. | Brueckner y Spiller (1994) |

Asociación Chilena de Empresas de Turismo A.G. (“Achet”)

Consumidores (“Conadecus”) g)Lan Cargo S.A. (“Lan Cargo”);

D. APORTANTES DE ANTECEDENTES

E. ACUERDOS CONSULTADOS, ANTECEDENTES Y ARGUMENTOS PRESENTADOS POR LA CONSULTANTE

F. ANTECEDENTES Y ARGUMENTOS PRESENTADOS POR LAS PARTES DE LAS OPERACIONES

El 10 de agosto de 2016, a fojas 280, se da inicio al procedimiento establecido en el art. 31 del DL N° 211.

Montenegro: “Costos, precios y estructura en la industria aérea: implicancias para los JBA” (Informe Estructura); Alexander Galetovic y Ricardo Sanhueza: “Un análisis económico del joint business agreement (JBA) entre LATAM y American Airlines” (Informe JBA”); Gustavo E. Bamberger (Compass): “Submission to the TDLC on behalf of AA and LATAM” “Presentación al TLDC en nombre de AA y LATAM”; y Análisis del impacto de la inmunidad antimonopolio y las empresas conjuntas en las tarifas y el tráfico”, Robert J. Calzaretta, Jr.; Yair Eilat y Mark A. Israel (“Estudio Mundial Compass”).

2.30. Por último, a fojas 2289 LATAM acompañó el informe en derecho “El estándar sustantivo y de valoración de la prueba en el control preventivo de operaciones de concentración conforme al Decreto Ley 211”, A. Bascuñán.

INTERVINIENTES

I. AUDIENCIA PÚBLICA

J. ANTECEDENTES RECABADOS POR EL TRIBUNAL DE CONFORMIDAD CON EL ARTÍCULO 31 N° 5 DEL D.L. N° 211

En ejercicio de la facultad establecida en el artículo 31 N°5 del D.L. N° 211, se enviaron 52 oficios para recabar antecedentes necesarios para resolver la consulta de autos.

American, a fojas 4161; IAG, a fojas 4182 y 4190; Avianca Holdings a fojas 4280; United Airlines, a fojas 4199; Plus Ultra, a fojas 4105; GOL, a fojas 4112; Air Europa, a fojas 4406; Sky Airline, a fojas 4110 y 4226; Latin American Wings, a fojas 4394; DGAC, a fojas 4229, y; JAC, a fojas 4223.

A. Objeto de la consulta

TAM Linhas Aereas S.A. y LAN Perú S.A.; y

B. Breve descripción de las empresas que suscriben los Acuerdos de Colaboración

C. Características de la Industria (Industria de Redes)

Figura N° 1

Fuente: “Transatlantic Airline Alliances: Competitive Issues and Regulatory Approaches”, European Commission y US DOT, noviembre de 2010.

Fuente: https://www.frugalhack.me/2015/02/06/map–airline–hubs–alliance/ (Visitado 04-102018)

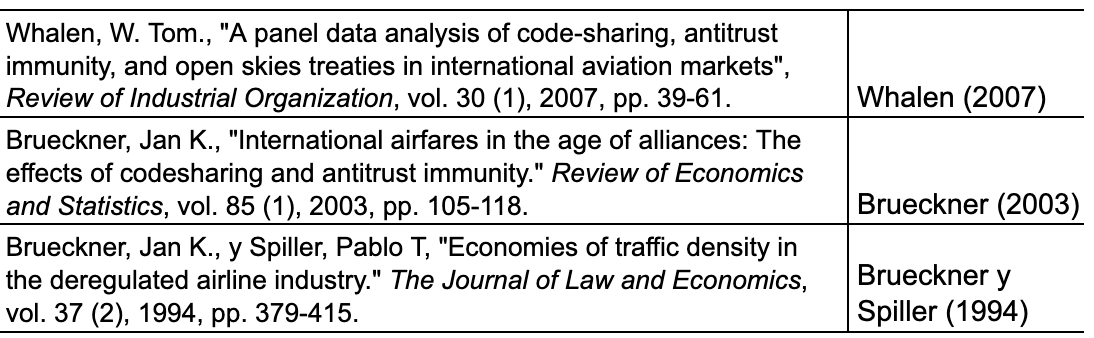

| SkyTeam | Delta –Aeroméxico, 20 de abril de 2017, con reasignación de slots (expira en 5 años) Delta –Virgin Atlantic – Air France/KLM – Alitalia, 23 septiembre de 2013. Delta – Virgin Blue Group, 10 de junio de 2011, con compromisos de capacidad. Delta – Northwest – Air France/KLM – Alitalia – Czech Airlines, 22 de mayo de 2008. Delta – Korean Air Lines Air France/KLM – Alitalia – Czech Airlines, 27 de junio de 2002. |

| Star Alliance | United con All Nippon Airways (ANA, Japón), el 10 de noviembre de 2010. United – Brussels– Lufthansa – Air Canada – SAS – Austrian – BMI – LOT – Swiss – TAP, 10 de julio de 2009 con ciertos carve outs. United – Asiana Airlines (Corea del Sur), 14 de mayo de 2003 United – bmi – Austrian – Lufthansa – SAS, 30 de marzo de 2008. United – Copa, 3 de mayo de 2001. United – Austrian – Lufthansa – SAS, 26 de enero de 2001 United – Air New Zealand, 3 de abril de 2001 United – Air Canada, 19 de septiembre de 1997 para mercados de transbordo solamente, se amplía a inmunidad global el 16 de febrero de 2007 con ciertos carve outs. |

| United – Lufthansa, 20 de mayo de 1996, con ciertos carve outs. | |

| Oneworld | American – Qantas, 9 de noviembre de 2011. American – Japan Airlines, 10 de noviembre de 2010. American – British Airways – Iberia – Finnair – Royal Jordanian (Oneworld Transatlantic Case), 20 de julio de 2010. American – LAN – LAN Perú, 13 de octubre de 2005 con carve outs en Lima-Miami y Santiago-Miami. |

Figura N° 2: Rutas operadas por LATAM

Fuente: Aporte de antecedentes American, fojas 966

Figura N° 3: Rutas operadas por American

Fuente: Aporte de antecedentes American, fojas 966.

Figura N° 4: Rutas operadas por Iberia

Fuente: Aporte de antecedentes IAG, fojas 1195.

Figura N° 5: Rutas operadas por British Airways

Fuente: Aporte de antecedentes IAG, fojas 1195 vta.

D.2. Transporte Aéreo de Carga

iii. Aerolíneas que transportan carga dentro de aviones de pasajeros y de aviones exclusivos de carga (como Lufthansa o Cathay Pacific); y

D.3. Mercado conexo: Agencias de viajes

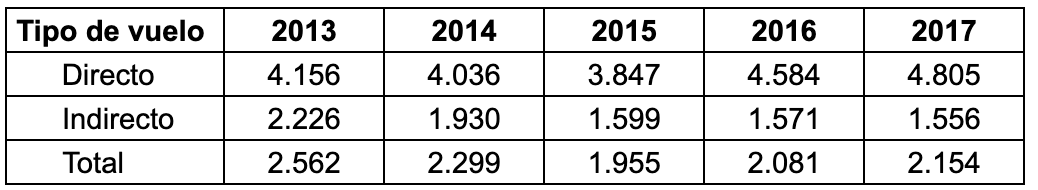

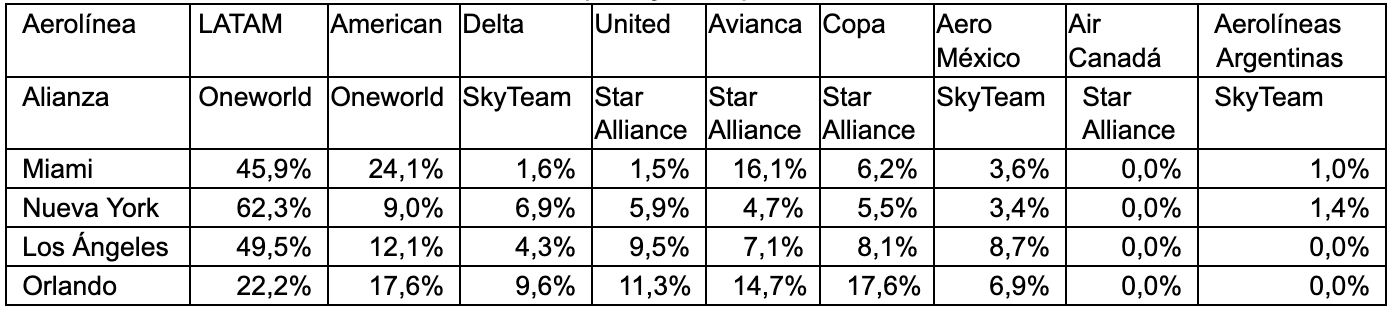

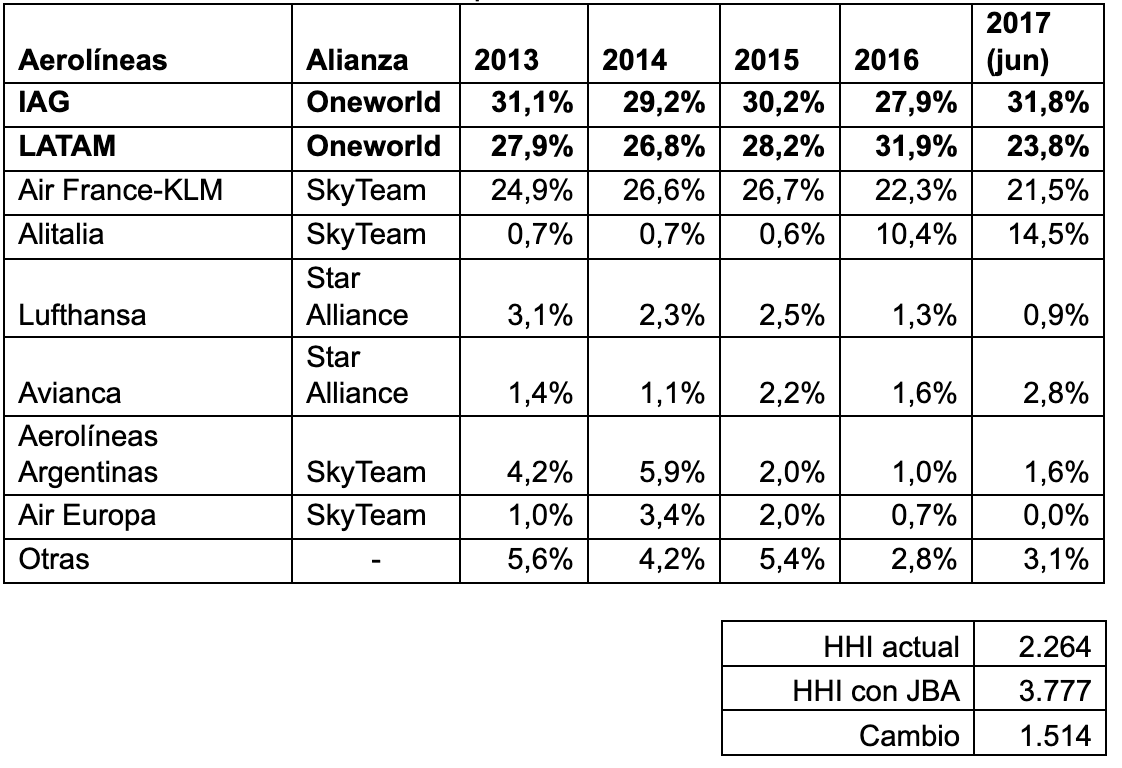

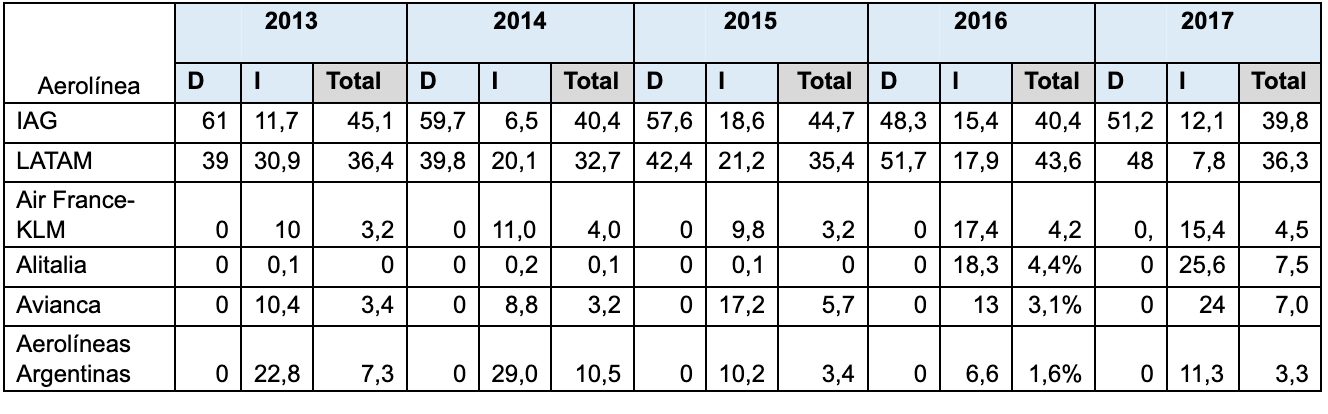

E. Nivel de concentración de los mercados relevantes