Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

Revisamos la reciente salida del mercado de Viva Air, una aerolínea de bajo costo que operaba en Perú desde 2017. En un contexto de alta concentración de mercado, dominado principalmente por LATAM Airlines Perú, el colapso de Viva Air ha generado preocupaciones, tanto para los consumidores como para las autoridades regulatorias, especialmente Indecopi.

El Indecopi, a través de un proceso administrativo sancionador, impuso en abril del presente año una multa coercitiva a Viva Airlines, con un límite de hasta 200 UIT (262 mil dólares). Ello, debido a la presunta infracción de al menos cinco puntos contemplados en la Ley Nº29571, Código de Protección y Defensa del Consumidor: (i) afectar las expectativas de los consumidores cancelando sus vuelos, (ii) no implementar mecanismos que permitan absolver las consultas de los consumidores afectados, (iii) no brindar protección a los consumidores afectados, (iv) no haber informado a los consumidores de forma oportuna, suficiente y apropiada sobre las medidas adoptadas ante la cancelación de los vuelos, y (v) no haber efectuado el reembolso a los afectados.

En febrero de 2023, Viva Air suspendió sus operaciones de forma intempestiva en Perú debido a restricciones financieras y la incertidumbre sobre su posible fusión con la aerolínea Avianca en Colombia (en noviembre del 2022, ambas compañías habían apelado la decisión de las autoridades colombianas de prohibir la operación).

La filial peruana de Viva Air había iniciado sus operaciones en el territorio nacional en mayo del 2017, siendo la primera en ofrecer servicios de transporte low cost en el sector aeronáutico comercial. Esta estrategia de bajo costo se benefició de la desregulación del sector aeronáutico comercial en 1978 en EE. UU., que abrió el camino para la creación de aerolíneas low cost carriers (“LLC”). Estas aerolíneas aprovecharon las ventajas dotadas por la desregulación, en contraposición a las llamadas legacy airlines, que operaban bajo un modelo más tradicional y con mayores costos estructurales.

La entrada de Viva Air Perú fue un éxito, logrando captar una participación de hasta 11.7% en 2019 y 10.4% en 2020 en el mercado de vuelos nacionales, consolidándose así como el tercer actor más importante en el mercado nacional. Sin embargo, desde la suspensión de actividades, la aerolínea ha permanecido en un estado de inactividad estratégica. Aunque sus operaciones cesaron, la empresa continuó registrada legalmente, sin haber iniciado un proceso formal de liquidación. La desaparición operativa de Viva Air impide al Indecopi hacer cumplir estas sanciones y garantizar el pago de deudas, así como el pago de la deuda tributaria que la empresa mantiene con la Superintendencia Nacional Tributaria (Sunat), la cual asciende a 500 mil dólares.

Viva Air inició sus operaciones en 2012, experimentando un crecimiento continuo durante sus primeros años. No obstante, al igual que muchas otras aerolíneas latinoamericanas, Viva Air sufrió pérdidas significativas durante la pandemia, debido al aumento de precios del combustible, la inflación y la caída en la demanda. En concreto, se estima que las aerolíneas de América Latina sufrieron pérdidas de ingresos superiores a los 21 mil millones de dólares entre 2019 y 2020.

Ante esta situación, aquellas aerolíneas que mantenían activos en EE.UU., tales como Avianca, Aeroméxico y LATAM, optaron por acogerse al Capítulo 11 del Código de Quiebras de EE. UU., ley que recoge herramientas esenciales para aquellas empresas experimentando dificultades financieras (White&Case, 2023). Los requisitos no son díficiles de acreditar, siendo los principales: (i) tener algún tipo de propiedad en EE.UU., y (ii) estar experimentando dificultades económicas.

El Capítulo 11 del Código de Quiebras de EE. UU. ofrece múltiples beneficios, como la reestructuración de deudas y contratos onerosos, acceso a financiamiento en condiciones favorables, y la suspensión automática de acciones legales por parte de acreedores. Además, permite optimizar las flotas de aerolíneas y consolidar entidades afiliadas bajo una sola jurisdicción.

Ante la imposibilidad de Viva Air de acceder a dichos beneficios, Avianca, que había formado recientemente el Grupo Abra junto con Gol (aerolínea brasileña), propuso la integración de Viva Air a su grupo empresarial. Aunque no pueda confirmarse, es razonable suponer que una integración exitosa entre las aerolíneas hubiese podido facilitar el amparo de Viva Air ante el Capitulo 11 del Código de Quiebras americano, facilitando una recuperación financiera para la empresa.

Durante el proceso de revisión de la fusión ante la Aeronáutica Civil de Colombia (Aerocivil), un argumento clave fue la defensa de la empresa en crisis, un principio reconocido tanto en Europa como Estados Unidos (Concurrences). Esta convención dicta que, en casos donde una empresa se encuentre en una situación económica crítica, se puede aprobar la adquisición de dicha empresa por parte de una tercera, en la medida que esta adquisición sea la única alternativa viable para evitar su salida del mercado y no exista otra opción menos restrictiva para la competencia.

En noviembre de 2022, sin embargo, Aerocivil rechazó la solicitud de integración, argumentando que la crisis de Viva Air no era lo suficientemente grave como para justificar la operación. Siguiendo la lógica de la convención mencionada, la salida de Viva Air en el mercado colombiano no generaba suficientes daños como para justificar la fusión entre las empresas.

Tras la negativa de Aerocivil, tanto Viva Air como Avianca presentaron apelaciones, que derivaron en una nueva investigación y la eventual aprobación de la operación, sujeta a medidas de mitigación. Sin embargo, Avianca rechazó estas condiciones, argumentando que la implementación de dichas medidas comprometería la viabilidad económica de su propia operación, lo cual terminó por frustrar la transacción.

A lo largo de los últimos años, América Latina ha avanzado significativamente en el desarrollo de nuevos modelos de negocio para sus aerolíneas, pese a características propias de la región que no son ideales para los negocios aeronaúticos (i.e., inestabilidad política) (De Vivie, 2022). Aún así, inspiradas en el éxito de las aerolíneas de bajo costo (LCC) en Europa, América del Norte y Asia, las aerolíneas latinoamericanas han seguido la tendencia global de democratización de los vuelos, impulsando la creación de aerolíneas como Volaris, Sky, JetSmart y Viva, compañias locales originadas en Chile, México y Colombia, respectivamente.

En este contexto de competencia creciente, el mercado peruano ha seguido una trayectoria un tanto distinta a la tendencia regional, pues a pesar de algunas significativas nuevas entradas al mercado, continúa existiendo una tendencia a la concentración.

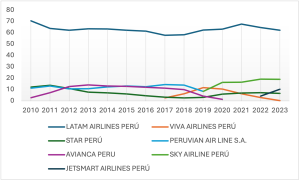

Para comprobar ello, se han extraído datos del portal del Ministerio de Transporte y Comunicaciones, en referencia al número de pasajeros anuales para cada línea aérea entre los años 2010 y 2023. A continuación, se presenta un gráfico que muestra la evolución de la participación de mercado para los vuelos nacionales de las líneas aereas con mayores cuotas de participación en el mercado.

Gráfico 1: Participación de mercado para vuelos nacionales

El gráfico 1 demuestra que el mercado de vuelos nacionales se comporta como un oligopolio con una firma dominante. Esta sería LATAM AIRLINES, que mantiene de forma consistente una cuota de mercado de entre el 60% y 70%, mientras que las empresas que le siguen mantienen una participación, en promedio, de 7%. En este tipo de estructuras, la empresa dominante puede influir en los precios y condiciones del mercado, mientras que las otras empresas siguen su liderazgo, aunque con cierto grado de competencia entre ellas.

Esto demuestra la importancia de la entrada de competidores como Viva Airlines Perú, la cual ganó participación con rapidez y fue capaz de ejercer una presión particular sobre la incumbente LATAM. Ahora, esta presión recae sobre Sky y Jetsmart Airlines, empresas de origen chileno que tambien compiten el segmento de LLC.

Más allá de las deudas que mantiene Viva Air Perú, cuya pronta resolución recaerá en la habilidad pertinente de las autoridades involucradas, un análisis retrospectivo del episodio que cubre la aparición, ascenso y caída de la primera LLC en Perú puede ser un buen punto de partida para analizar varias aristas a la regulación del sector aeronáutico comercial.

En primer lugar, el episodio destaca la naturaleza competitiva y frágil del sector aeronáutico comercial. Si bien la introducción de modelos de negocios innovadores, como los LCC, pueden atraer significativas y rápidas ganancias, el peso de los costos fijos y la vulnerabilidad ante factores externos puede traerse abajo incluso a las aerolíneas más establecidas. Un ejemplo de ello es la salida de Avianca del Perú, producto de su bancarrota por la pandemia.

En segundo lugar, podemos rescatar la importancia casi invisible pero significativa que otorga la posibilidad de acogerse al Capítulo 11 del Código de Quiebras de EE.UU. En el escenario regional, la sola participación en este régimen fue decisivo en la supervivencia de algunas aerolíneas.

Finalmente, en Perú, la desaparición de un competidor que desafió directamente a las aerolíneas establecidas e introdujo el modelo de bajo costo al mercado representa una pérdida significativa. Esto es aún más preocupante si consideramos la clara tendencia hacia la concentración del poder de mercado, limitando así las opciones para los consumidores y reduciendo la competitividad en el sector aeronáutico. Ahora, será responsabilidad de Sky y la reciente entrante, Jet Smart, ambas chilenas, ofrecer una atmósfera competitiva más dinámica.