Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

En junio de 2021 la Organización para la Cooperación y el Desarrollo Económicos (OCDE) publicó un informe acerca de distintas metodologías para medir la intensidad de competencia, “Methodologies to Measure Market Competition”. Este informe busca responder tres preguntas claves: ¿Qué medidas usar para medir la intensidad de competencia?, ¿Por qué las autoridades miden la intensidad de competencia?, y ¿Qué considerar al usar dichas medidas?

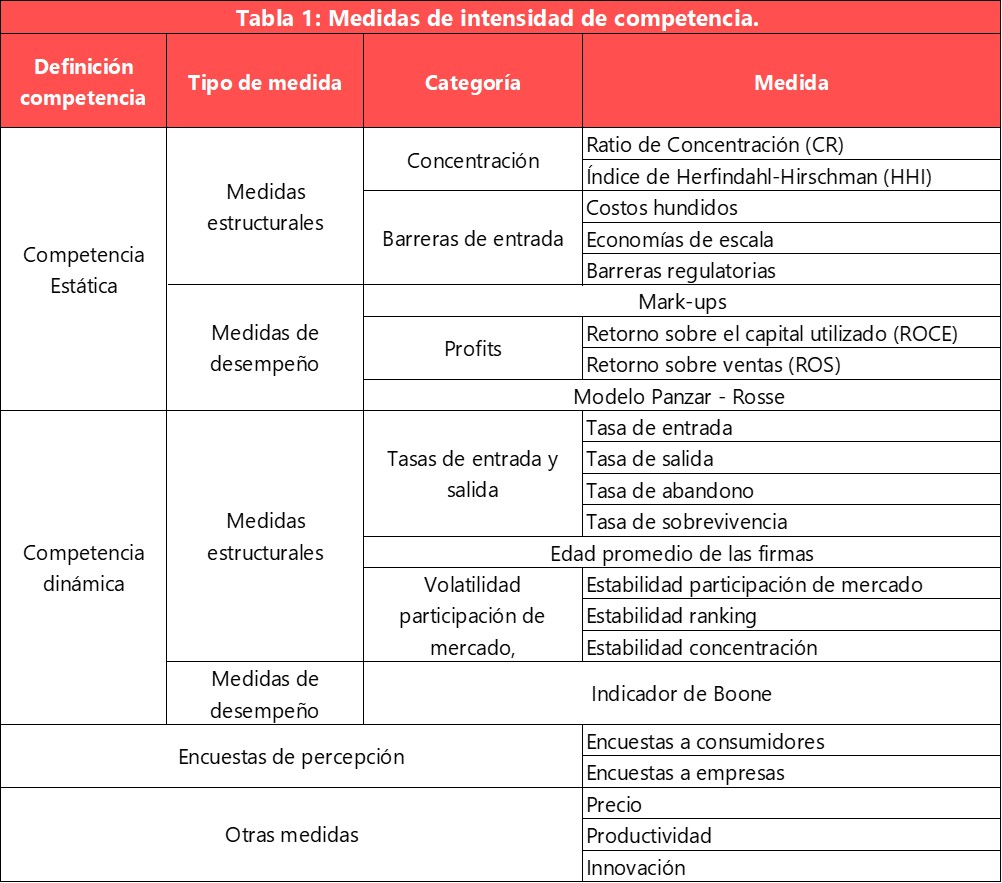

Respecto a la primera pregunta, la OCDE clasifica las medidas en distintas categorías. Existen medidas estructurales, medidas de desempeño, encuestas de percepción a consumidores y empresas y otras medidas relacionadas con el precio, productividad e innovación. Además, clasifica las medidas en aquellas relacionadas a una competencia estática y aquellas relacionadas con una competencia dinámica.

En relación a la segunda pregunta, existen tres niveles en donde sería necesario medir la intensidad competitiva: (i) al aplicar las leyes de competencia en las áreas de abusos de posición dominante o de fusiones; (ii) al asesorar y evaluar si es necesario una intervención pro–competitiva y sus beneficios netos; y (iii) en las evaluaciones ex–post de la efectividad de las políticas de competencia implementadas.

Por último, es importante reconocer las limitaciones al utilizar indicadores. No existe un único indicador que mida correctamente la intensidad de competencia, por lo que deben considerarse varias medidas que combinen múltiples aspectos. Asimismo, el nivel de agregación de los datos utilizado también puede presentar problemas. Por último, es importante considerar el efecto de las exportaciones, importaciones y de las firmas multinacionales en la intensidad de competencia.

La competencia es un proceso complejo, por lo que se han desarrollado variadas metodologías para capturar y medir el nivel de competencia. A grandes rasgos, existen dos conceptos para describir la competencia: la competencia estática y la competencia como un proceso de rivalidad.

Según la teoría económica estándar, la competencia estática implica una condición de equilibrio estático, en el cual las firmas no pueden cobrar de más, de manera persistente, ni obtener retornos sobrenormales, si es que se cumplen ciertas condiciones, tales como un número elevado de firmas, libre entrada y salida, entre otras.

Una concepción alternativa define la competencia como un proceso de rivalidad entre firmas. Es decir, las firmas participan en un proceso competitivo dinámico, en el cual las firmas menos eficientes salen del mercado y son reemplazadas por nuevas firmas eficientes. En este caso, un mercado competitivo es compatible con firmas que poseen poder de mercado y obtienen retornos sobrenormales, al menos durante un periodo de tiempo.

Existen varias metodologías que se utilizan para medir cada tipo de competencia: medidas estructurales, medidas de desempeño, encuestas de percepción a consumidores y empresas y, otras medidas. La Tabla 1 resume las medidas para ambos conceptos de competencia.

Las medidas estructurales son aquellas enfocadas en la estructura del mercado. Respecto a las relacionadas al concepto estático de competencia, tenemos aquellas que miden el grado de concentración y aquellas que miden las barreras de entrada y salida en el mercado.

Para medir el grado de concentración se utilizan dos indicadores. Por una parte, el ratio de concentración (CR) mide la participación de mercado de las N firmas más grandes, dejando de lado el resto de las firmas que participan en él. Por otra parte, el índice más utilizado por las agencias de competencia es el índice de Herfindahl-Hirschman (HHI). Este se calcula como la sumatoria de las participaciones de mercado al cuadrado de todas las firmas del mercado relevante. Al considerar todas las empresas, es intensivo en datos, los cuales no siempre son de fácil acceso.

Ninguna de las medidas mencionadas considera la propiedad parcial, esto es, cuando existen participaciones cruzadas entre las empresas. Para solucionarlo, la OCDE desarrolló una nueva metodología (Bajgar et al., 2019).

Asimismo, el índice puede ser confuso en mercados altamente competitivos, ya que, en este contexto, las empresas menos eficientes salen del mercado, aumentando la participación de las empresas eficientes e incrementando la concentración. Por lo tanto, cambios en la concentración podrían reflejar diferencias en eficiencias y no cambios en la intensidad de competencia.

En teoría, en un mercado contestable, las firmas se comportan de manera competitiva si es que no existen barreras de entrada o salida. Las barreras pueden aparecer en forma de costos hundidos, de economías de escala o de barreras regulatorias.

En primer lugar, en presencia de costos hundidos, nuevas firmas entran al mercado si es que el precio es suficiente para cubrirlos. Algunos indicadores son el gasto en publicidad, el gasto en I+D o el valor libro de activos depreciables, sobre las ventas. En segundo lugar, más firmas entran al mercado mientras mayor sean las economías de escala que pueden alcanzar. La relación costo-desventaja (CDR) mide el grado en que una firma se encuentra en desventaja por operar bajo la escala mínima eficiente.

Por último, existen indicadores con el objetivo de medir las barreras regulatorias en distintos sectores y economías. Dentro de esta categoría se encuentran los indicadores OCDE de Product Market Regulation y de Service Trade Restrictiveness. El primero captura el nivel de involucramiento del estado y las barreras de entrada y de expansión que enfrentan las firmas, tanto domésticas como extranjeras, mientras que el segundo mide los obstáculos en el comercio global, que pueden reducir la competencia. Ninguno de los indicadores considera si es que la normativa es efectivamente aplicada.

Respecto a los indicadores estructurales asociados al concepto dinámico de competencia, se clasifican en tres categorías: tasas de entrada y salida, edad promedio de las firmas y volatilidad de la participación de mercado, concentración y ranking.

Las tasas de entrada (tasas de salida) miden el número de firmas que entran (salen) cada año respecto al número de firmas activas el mismo año. Altas tasas de entrada y salida podrían indicar mercados competitivos, pero no necesariamente indican que el mercado es dinámico. Las mismas firmas que entran podrían estar saliendo del mercado, sin ejercer presión sobre las firmas incumbentes. La tasa de abandono mide el número de firmas que entran y salen del mercado relativo al número de firmas activas. Una tasa alta de abandono podría implicar un mercado más dinámico y menores barreras de entrada o salida. Por último, la tasa de sobrevivencia mide el número de firmas activas por al menos los últimos 4 años, en relación con el promedio de firmas existentes esos mismos cuatro años.

La edad promedio de las firmas mide el cambio en la edad promedio de las empresas más grandes de un año a otro, según el número de empleados. Si no entran ni salen nuevas firmas, la edad promedio aumenta en un año cada año. Por último, la volatilidad de la participación de mercado, de la concentración y del ranking es utilizado como un indicador de rivalidad o competencia. En general, a mayor volatilidad, menor probabilidad de problemas en la intensidad de competencia.

Como se menciona anteriormente, la principal limitación de este tipo de indicador proviene de que el mercado podría estar funcionando correctamente sin la entrada de rivales.

Las medidas de desempeño son aquellas medidas basadas en el comportamiento de las empresas. Los indicadores de márgenes, ganancias y modelo Panzar-Rosse, están asociados a una visión estática de la competencia. Por el contario, el indicador de Boone se asocia a una visión dinámica.

Los márgenes -también llamados “mark-ups”- miden el poder de mercado según el grado sobre el cual el precio excede el costo marginal. Dado que es difícil acceder a la información del costo marginal, se pueden estimar según los costos de los insumos como proporción de los ingresos de las firmas. Una de las limitaciones proviene de que la teoría económica considera los costos marginales de largo plazo, pero en la práctica se tiene acceso a los de corto plazo. Asimismo, este indicador mide el poder de mercado y no necesariamente el nivel de competencia.

Los indicadores de ganancias, se utilizan para medir si es que una firma obtiene retornos sobrenormales por un periodo prolongado de tiempo. Altos beneficios podrían indicar bajos niveles de competencia, pero también puede significar que la empresa es eficiente o se beneficia de innovación pasada. Además, los beneficios dependen de los ciclos económicos y el marco macroeconómico. Los indicadores más utilizados son el retorno sobre el capital utilizado (ROCE) y el retorno sobre las ventas (ROS). Ambos presentan limitaciones al usar datos contables y no permiten comparar entre industrias, pues depende de las características y de la intensidad de uso de capital de cada una.

El Modelo Panzar – Rosse, también conocido como estadístico – H, captura la transmisión de los precios de los insumos a los beneficios de las empresas. Una de sus ventajas es que permite comparar entre distintas industrias. En este caso, una baja transmisión es señal de que la firma ejerce su poder de mercado ajustando los precios. Por el contrario, una alta transmisión sería un indicador de mayor competencia. La principal desventaja de este indicador es que requiere que el sector esté en equilibrio de largo plazo y, en la práctica, la interpretación del estadístico-H depende de supuestos como el equilibrio de mercado, la elasticidad de demanda y la función de costos.

Por último, el Indicador de Boone describe la relación entre las ganancias de una empresa y sus costos marginales, y también permite comparar entre industrias. Este indicador mide la elasticidad de las ganancias al costo marginal. En teoría, un aumento en la competencia asociado a una caída en los costos de entrada o producto de una mayor presión competitiva, están asociados con una transferencia de recursos desde las firmas menos eficientes hacia las más eficientes. La principal limitación es que requiere datos de los costos marginales, difíciles de obtener. Además, depende de la definición de mercado relevante y es sensible a la muestra de firmas seleccionadas.

Las medidas basadas en encuestas a consumidores y empresas permiten obtener evidencia indirecta acerca del grado de competencia. En general, se basan en la capacidad de elección entre productos, costos de cambio, nivel de satisfacción, entre otras. El problema de este tipo de medidas es que las respuestas pueden estar sesgadas, existir incentivos a responder erróneamente o capturar otros factores no relacionados con el nivel de competencia.

Además, están las medidas que se basan en precios, ya que altos precios podrían indicar que la competencia no está funcionando. Este tipo de medidas presenta varios problemas: es difícil comparar precios entre países, no considera los costos que enfrenta la industria, entre otros. Existen también las medidas basadas en productividad, pues existe evidencia empírica que relaciona mercados competitivos con una mayor productividad de las empresas. El problema es que las firmas productivas no existen sólo en mercados competitivos. Otras medidas son la innovación como señal del grado de competencia, el contacto en otros mercados, la capacidad ociosa y el poder de compra.

Dado que cada metodología es una manera imperfecta de estudiar el nivel de competencia en un mercado, la OCDE recomienda utilizar las medidas como una forma de identificar patrones y tendencias en el nivel de competencia para luego, si es necesario, realizar un análisis más detallado.

Para empezar, propone utilizar múltiples medidas. Lo ideal es utilizar una combinación de metodologías, que abarquen todos los aspectos: competencia estática y dinámica, datos a nivel de firmas y de industria y comparaciones inter-industrias e intra-industrias.

Luego, destaca el problema que deriva de la agregación de datos. En particular, la mayoría de los estudios utiliza datos más agregados que los necesarios para medir la intensidad de competencia ya que, en general, el mercado relevante tiende a ser más específico que la definición de industria con códigos a nivel de 4 o 6 dígitos. Si los datos agrupan a varios mercados relevantes, mercados “problemáticos” pueden esconderse detrás de los promedios y de la agregación. Por el contrario, si el mercado es más amplio, podrían aparecer falsos positivos. Los datos a nivel empresa también presentan problemas, especialmente en las grandes empresas que operan en más de un mercado, pues agregan datos a través de diferentes zonas geográficas y actividades económicas.

Por último, es importante considerar el componente dinámico de la competencia ya que mirar medidas estáticas puede llevar a conclusiones erróneas. Por ejemplo, una mayor concentración puede ser producto de la intensidad de competencia, la cual elimina a las firmas ineficientes y permite que sólo las más eficientes permanezcan en la industria. También es importante considerar las importaciones, exportaciones y firmas multinacionales, ya que, en general, se considera que el mercado geográfico relevante es a nivel nacional, pero, podría ser más estrecho (a nivel local o regional) o más amplio (a nivel global).

Por último, con motivo de la reunión del Comité de Competencia de la OCDE realizada del 9 al 11 de junio de 2021, diversos países publicaron sus contribuciones, comunicando la metodología utilizada por sus respectivas autoridades de competencia.

Brasil utiliza diversos indicadores al evaluar una potencial fusión. Dentro de ellos, están los indicadores de concentración de mercado como el HHI. También utilizan indicadores como el Upward Pricing Pressure (UPP), el cual mide la presión al alza de los precios producto de una fusión, al comparar dos fuerzas opuestas: la pérdida de competencia que genera un incentivo al alza y las eficiencias que generan un incentivo a la baja; el Gross Upward Pricing Pressure Index (GUPPI), que, a diferencia del índice UPP, no considera las eficiencias de la fusión; el Proportionally Calibrated Almost Ideal Demand System (PCAIDS) simula fusiones bajo el “supuesto de proporcionalidad”, es decir, un aumento en el precio de un solo producto produce un desplazamiento de la demanda, proporcional a la participación de mercado relativa; y el Coordinated Price Pressure Index (CPPI), que mide los incentivos de dos firmas de participar en conductas paralelas que debilitan la competencia.

Por su parte, México utiliza indicadores como la participación de mercado, el índice HHI, la volatilidad de la participación a través del tiempo, índices de precios, márgenes de ganancias, entre otros.

En el marco de la evaluación de una operación de concentración horizontal, la Fiscalía Nacional Económica (FNE) chilena utiliza indicadores tales como las participaciones de mercado y el Índice de Herfindhal Hirschman. Cuando no puede descartar riesgos asociados a la operación, profundiza su análisis con herramientas cualitativas y cuantitativas. Para evaluar riesgos unilaterales utiliza la capacidad ociosa disponible, la elasticidad de la demanda, los márgenes asociados a las ventas, entre otros. Para estudiar la cercanía competitiva utiliza las razones de desvío, obteniendo información de encuestas a consumidores, experimentos naturales, estimaciones econométricas o patrones de cambios históricos. Una vez calculadas las razones de desvío, la FNE puede construir indicadores como el UPP, GUPPI, Illustrative Price Rise (IPR) o Compensating Marginal Cost Reduction (CMCR).

La Comisión de Comercio de Nueva Zelanda (NZCC) basa su análisis en un estudio realizado el año 2019 por los investigadores Fabling y Maré, en el cual computaron varios indicadores de competencia. Es importante tomar en cuenta que Nueva Zelanda es una economía pequeña y remota, lo cual incide en la intensidad de competencia de sus mercados. En base a información confidencial a nivel de empresas, los investigadores la agruparon en 318 sectores y calcularon estimadores basados en los márgenes. En particular, estimaron el margen precio –costo, utilizando los costos variables como proxy del costo marginal y el Indicador de Boone. Finalmente, la autoridad construyó un ranking desde el sector más competitivo al menos competitivo, para cada uno de los indicadores, con el fin de estudiar con más detalle los sectores que parecen ser menos competitivos.

Por último, en el video que acompaña esta unidad temática, el economista jefe de la Competition and Markets Authority de Reino Unido, Mike Walker, relata la experiencia de UK utilizando los indicadores de intensidad de competencia. A grandes rasgos, se utilizan con cuatro objetivos: acumular datos para estudiar la tendencia a lo largo del tiempo; priorizar el estudio en aquellos mercados que parecen tener problemas; entender el cambio en los niveles de concentración y mejorar las diferencias entre la definición de industrias y la de mercado relevante; y, por último, entender la relación entre la intensidad de competencia y la productividad del sector. Respecto a su experiencia, la CMA publicó en noviembre de 2020 un reporte acerca del nivel de competencia: “State of UK competition report 2020”, utilizando indicadores de concentración, tasas de abandono, la participación parcial entre firmas, márgenes y beneficios para los años 1998-2018 e industrias según código SIC a 4 dígitos.

OCDE – Methodologies to Measure Market Competition

OCDE – Methodologies to measure market competition – Summaries of contributions

OCDE – Methodologies to Measure Market Competition – Note by Brazil

OCDE – Methodologies to Measure Market Competition – Note by Mexico (IFT)

OCDE – Methodologies to Measure Market Competition – Note by New Zealand