Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

volver

Los acuerdos de pagos por retardo o pagos inversos -también denominados acuerdos de tipo pay-for-delay– surgen en el contexto de demandas por infracción de patentes, y consisten en el pago por parte del titular de una patente -un fabricante de un producto original, por ejemplo- al fabricante de genéricos para que retrase su entrada al mercado hasta una fecha posterior. Esta situación surge con alta frecuencia en la industria farmacéutica entre laboratorios especializados en medicamentos innovadores y laboratorios fabricantes de medicamentos genéricos, cuyo resultado puede traducirse en una extensión del monopolio del producto original que goza de una patente.

Como la aprobación de una versión genérica de un fármaco reduce la rentabilidad del medicamento original -al obligarlo a competir en precios-, un acuerdo de pay-for-delay puede ser una opción atractiva como instrumento para evitar o posponer el riesgo de competencia.

Normalmente, para resolver un caso de infracción de patente, el infractor acusado paga una cantidad en dinero al titular para ahorrarse los costos derivados del litigio. Sin embargo, en el caso de los acuerdos de pay-for-delay, el pago fluye en la dirección opuesta: es el titular quien está pagando al infractor acusado. De ahí que estos acuerdos se les denominen también de pago inverso.

Los posibles efectos exclusorios o de cierre de mercado asociados al pay-for-delay han llevado a las agencias de competencia alrededor del mundo a mirar estos arreglos con preocupación y a abrir investigaciones para corroborar sus teorías de daño. Por un lado, se ha alertado que este tipo de prácticas podría retardar artificialmente la entrada de genéricos al mercado, y consiguientemente dañar el proceso competitivo, puesto que el ingreso de medicamentos genéricos al mercado usualmente trae aparejado una caída significativa en el precio del medicamento. Para las compañías, en cambio, se trataría de una práctica lícita, en la medida que no deja de ser un acuerdo que ahorra los costos propios de un litigio entre el titular de la patente y el fabricante de la versión genérica.

El potencial impacto anticompetitivo de los acuerdos de pagos inversos no es inherente a la práctica en sí, sino que depende del entorno regulatorio en el que ésta tiene lugar. Así, se dice que los incentivos que genera el marco regulatorio en Estados Unidos para llevar a cabo acuerdos de pago inverso son distintos al marco regulatorio europeo (Gallash, 2015).

En Estados Unidos, la interacción entre la versión original y patentada de un medicamento y sus homólogos genéricos se rige por dos estatutos: la ley de patentes estadounidense y la regulación de medicamentos de la Administración de Medicamentos y Alimentos (FDA). La ley de patentes otorga a los fabricantes del fármaco original el derecho de excluir a otros del mercado de un medicamento. Por su parte, el régimen regulatorio de la FDA fija requisitos y condiciones para comercializar un medicamento en particular al interior del país.

Como es posible notar, cada régimen refleja preocupaciones diversas. Por un lado, la protección de patentes busca estimular la innovación al otorgar a los fabricantes originales el monopolio de la comercialización de un medicamento determinado durante la vigencia de la patente. Por otro, la regulación de la FDA está diseñada, al menos en parte, para fomentar la entrada y competencia genérica con el fin de reducir el costo de los medicamentos recetados para los consumidores.

En particular, la Ley Hatch-Waxman, aprobada en 1984, persigue facilitar la competencia de los genéricos bioequivalentes y, como resultado, reducir los precios de los medicamentos que se venden con receta médica. De acuerdo con este marco, si la patente de un medicamento original está ad-portas de vencer o se considera que las patentes existentes no son válidas, una empresa puede presentar una solicitud abreviada para obtener la aprobación del medicamento genérico, que le permitiría entrar al mercado bajo un período de exclusividad de 180 días durante el cual ningún otro genérico puede ingresar al mercado.

En este periodo, a modo de respuesta, el titular de la patente original está facultado para presentar una demanda por infracción de patente contra el genérico. En ese caso, la FDA debe retener la aprobación en espera del litigio (que puede tomar hasta 30 meses) -retrasando la entrada de cualquier genérico- hasta que se llegue a un acuerdo extrajudicial o se resuelva el litigio. Bajo este contexto regulatorio surgen diferentes tipos de acuerdos para evitar que el litigio se lleve a cabo. Un acuerdo de pago inverso que retrase la entrada del genérico podría ser la opción más atractiva para las partes.

La situación en Europa es distinta. A diferencia de los Estados Unidos, donde un pago por demora con una sola empresa de genéricos puede excluir todo el mercado relevante, en el mercado europeo generalmente no puede excluirse pagando a un solo competidor. La autorización de medicamentos en la regulación europea no toma en cuenta factores económicos, sino que se basa en criterios exclusivamente relacionados con la salud pública. Por lo tanto, varias empresas de genéricos podrían impugnar simultáneamente una misma patente y el primer solicitante no estaría facultado para impedir la entrada de genéricos posteriores.

En este escenario regulatorio, los acuerdos pay-for-delay pueden causar un daño al consumidor al usarse como un medio para lograr una conducta anticompetitiva unilateral más amplia, por ejemplo, los denominados salto de productos (product hopping). El pay-for-delay podría ayudar a la compañía del medicamento original a “comprar” el tiempo suficiente para trasladar su demanda de manera segura a una nueva versión de su medicamento, sin temor a la competencia de genéricos.

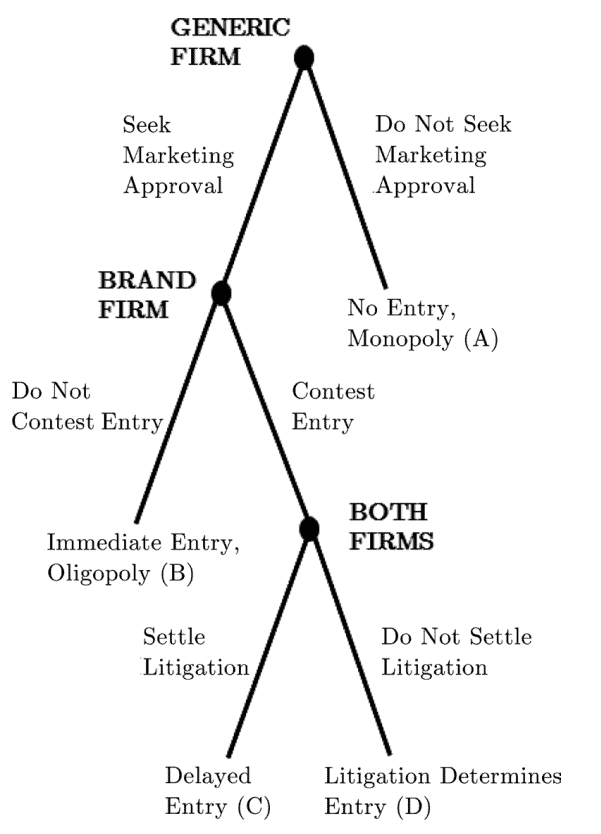

¿Cuáles son los incentivos que llevan a los laboratorios de medicamentos originales a realizar acuerdos de pago inverso? La figura 1 resume el proceso. Primero, la firma de genéricos decide si solicita la aprobación para ingresar al mercado de algún medicamento determinado. Si opta por entrar al mercado, la empresa del producto original debe decidir a continuación si disputa o no la entrada del genérico. Segundo, si la empresa de marca se opone a la entrada, entonces demanda a la empresa de medicamentos genéricos por infracción de su patente. Luego, el final del proceso estratégico para bloquear la entrada se reduce a dos opciones: (1) llevar a cabo el litigio y esperar que la patente en cuestión se considere válida e infringida o (2) pagarle al fabricante genérico para que se mantenga fuera del mercado.

Fuente: Jacobo-Rubio et al. (2020)

El resultado del litigio determinará si se verifica o no la entrada de la versión genérica. Si la empresa del medicamento original no tiene éxito, la empresa con la versión genérica puede entrar y el monopolio de la empresa de la marca termina. Los beneficios esperados de la empresa titular de la patente original pueden expresarse en la siguiente forma:

\alpha*V_{G}^{Win}+(1-\alpha)*V_{G}^{Loss}

Donde \alpha representa la probabilidad de que la empresa del medicamento original obtenga un resultado favorable tras el litigio o, lo que es lo mismo, la fortaleza de la validez de la patente. Una baja probabilidad de ganar el litigio puede originar incentivos para lograr un acuerdo extrajudicial con el genérico que permita extender el periodo de la patente. Mientras más débil o cuestionable sea la validez de una patente, mayor será el monto que estará dispuesto a pagar el fabricante de marca al genérico.

Un acuerdo de pago por demora preserva el derecho exclusivo creado por la patente, pero el titular de la patente comparte las ganancias con el fabricante genérico. Esto explica que para algunos los efectos de este acuerdo sean similares a una situación en la que dos empresas cartelizan el mercado, pero una de ellas cierra su planta por completo mientras que la otra la compensa con sus beneficios monopolísticos (Hovenkamp, 2013). El monto del pago al competidor genérico es a menudo superior de lo que obtendrían si hubiera litigado con éxito y hubiera comenzado a producir: un genérico no aceptaría tal pago a menos que su valor esperado fuera al menos tan grande como el valor esperado de haber entrado al mercado.

Dado que la entrada de genéricos al mercado suele venir acompañado de una baja en los precios de los medicamentos, el daño asociado a los acuerdos de pagos inversos sucede cuando se ha podido evitar o posponer esa competencia y evitar la llegada al mercado de alternativas de menor costo.

La evidencia empírica reciente tiende a favorecer esta hipótesis de daño. El artículo de Branstetter et al. (2016), donde estudia el mercado de la hipertensión en los Estados Unidos, encuentra que la entrada de genéricos durante los años 2002 y 2008 generó ganancias en el excedente de los consumidores cercanos a $42 mil millones de dólares. Estas ganancias no sólo se explicarían por una disminución en los precios asociados a la entrada de genéricos, sino que principalmente por la expansión en la variedad de los medicamentos que entraron al mercado. Helland y Seabury (2016) encuentran que acuerdos de pago inverso reducen el excedente del consumidor en $835 millones de dólares en 5 años.

Ahora, el pay-for-delay podría ser eficiente y no generar daño competitivo en dos situaciones (McGuire et al., 2016): (i) si el acuerdo permite una entrada del genérico a una fecha más temprana que si el litigio continuara hasta el final (ya que el período de exclusión no excede el periodo total del litigio esperado) y (ii) si el monto del pago inverso no excede en gran medida los costos del litigio evitados.

El primero es un escenario eficiente, porque el acuerdo permitiría a los consumidores beneficiarse más tempranamente de la entrada de medicamentos a bajo costo. El segundo puede ser importante si, por ejemplo, los costos de litigar son más altos para el fabricante del fármaco original, y consituye un riesgo para la empresa.

En la práctica, ha resultado difícil para las agencias de libre competencia distinguir y sopesar entre los efectos anticompetitivos y procompetitivos.

Los acuerdos pay-for-delay en el sector farmacéutico para mantener los genéricos fuera del mercado han estado por largo tiempo en el centro de atención tanto de la Comisión Federal de Comercio estadounidense como de la Comisión Europea. En Estados Unidos, destacan el fallo Actavis de la Corte Suprema de 2013 y, más recientemente, el Caso Impax Laboratories, donde finalmente la Corte de Apelaciones del Quinto Circuito confirmó el criterio de la FTC de declarar ilegal el acuerdo. En Europa, casos importantes como GSK (2016), Lundbeck (2013) o Servier (2018) dan cuenta de los crecientes esfuerzos por parte de las agencias en perseguir este tipo de prácticas.

¿Cómo han abordado las agencias y los tribunales este tipo de prácticas? Hay una serie de elementos comunes entre las diferentes jurisdicciones.

El marco convencional para el análisis antimonopolio de los acuerdos pay-for-delay ha convergido -recientemente- hacia un examen de la conducta bajo la regla de la razón, requiriéndose un análisis caso-a-caso en torno a los potenciales efectos en variables competitivas. En Estados Unidos, por ejemplo, el fallo de la Corte Suprema contra Actavis el año 2003 (Actavis) afirmó que estos acuerdos pueden restringir ilegalmente la libre competencia si sus efectos anticompetitivos son verificables y superan cualquier potencial beneficio procompetitivo, sentando por primera vez una regla de evaluación del tipo “rule of reason” para los acuerdos de pay-for-delay, en contraposición a prohibiciones per se o un análisis tipo “quick look” (presunción preliminar de anticompetitividad).

En Europa, y a raíz del Caso GSK por abuso de su posición dominante en el mercado del antidepresivo Paroxetina en Reino Unido, la Corte Europea de Justicia llegó a conclusiones similares el año 2016, afirmando que dichos acuerdos solo podrían considerarse restricciones a la competencia “por objeto” si no tuvieran «otra explicación que el interés comercial tanto del titular de la patente como de la parte presuntamente infractora de la patente de no participar en la competencia sobre el fondo» (Case C‑307/18).

Un aspecto importante que abordó la Corte de Justicia Europea durante el caso GSK fue si acaso las empresas de genéricos podían considerarse competidores potenciales de GSK sin haber entrado en el mercado (debido al pay-for-delay). La Corte consideró que las empresas de genéricos podrían considerarse competidores potenciales del fabricante de marca siempre y cuando se demuestre que había una «firme intención y capacidad inherente de ingresar al mercado» por parte del fabricante genérico (Paroxetine). La mera existencia de un acuerdo de pago inverso hacia empresas que aún no están presentes en el mercado proporcionaría una clara indicación de que los fabricantes de genéricos son competidores potenciales.

Ahora bien, tras Actavis, se ha señalado que la carga de la prueba necesarias para el demandante es relativamente menor a lo que la regla de la razón exige tradicionalmente. En particular, la Corte Suprema dejó en claro que el demandante no tendría que definir el mercado relevante ni acreditar poder de mercado. Tampoco se haría necesario dilucidar o profundizar en la validez de la patente. Al contrario, bastaría la existencia de un monto injustificado y desproporcionado de pago inverso como un sustituto razonable para evaluar la debilidad (o calidad) de una patente (Hovenkamp, 2013).

Sobre este punto, y siguiendo el caso Actavis, la probabilidad de que un acuerdo de pay-for-delay produzca efectos anticompetitivos depende del tamaño del monto, relativos a los gastos asociados de llevar adelante un litigio por infracción de patentes. Así, un pago inverso grande podría estar justificado si representa los “costos de litigio evitados”. Similarmente, en Europa un acuerdo será restrictivo por objeto si la ganancia neta asociada al pago que recibe el fabricante de genéricos es lo suficientemente significativa como para operar como un incentivo para abstenerse de ingresar al mercado y competir en los méritos (Case C‑307/18).

El monto del pago inverso es relevante porque señala la probabilidad de que la patente sea declarada inválida. Cuanto más cuestionable sea la patente, más estará dispuesto a pagar el demandante para proteger su activo. En la mayoría de los casos, este riesgo es privado, en el sentido de que la empresa está arriesgando los recursos de sus propios accionistas. Sin embargo, en estos casos, se suma una externalidad negativa: el daño a los consumidores.

El criterio o estándar de mostrar una alternativa menos restrictiva se aplica a una variedad de casos antimonopolio, ya que es una herramienta importante para analizar el daño asociado a una conducta (Hemphill, 2015). En principio, cuando existe una alternativa menos lesiva, la decisión de una de las partes de, no obstante, participar en una conducta que daña a los consumidores podría ser indicativo de que busca obtener un beneficio a costa de ese daño. Centrarse en la existencia de alternativas menos restrictivas puede permitir que los tribunales puedan discernir sin tener que balancear directamente los efectos anticompetitivos y procompetitivos (Hovenkamp, 2013).

En el Caso Impax Laboratories, este criterio jugó un rol central en la instancia de apelación ante el Quinto Circuito estadounidense (para ver el análisis del Caso Impax, ver aquí nuestra nota CeCo), al demostrar que existía y era viable un acuerdo alternativo menos restrictivo y con menos daños competitivos en comparación al acuerdo de pay-for-delay que el laboratorio realizó con Endo Pharmaceuticals Inc., confirmando la opinión de la FTC al respecto. En este caso, la Corte del Quinto Circuito consideró que, pese a haber acuerdos similares menos restrictivos, Impax habría preferido el acuerdo donde se le pagaba más de $100 millones.

Branstetter, L., Chatterjee, C., & Higgins, M. J. (2016). Regulation and welfare: evidence from paragraph IV generic entry in the pharmaceutical industry. The RAND Journal of Economics, 47(4), 857-890.

Gallasch, S. (2015). Adding a New Dimension to EU Pharmaceutical Antitrust-Pay for Delay Settlements as Part of a Unilateral Strategy such as Product Hopping (No. 2015-02). Centre for Competition Policy, University of East Anglia, Norwich, UK.

Helland, E., & Seabury, S. A. (2016). Are settlements in patent litigation collusive? Evidence from Paragraph IV challenges (No. w22194). National Bureau of Economic Research.

Hovenkamp, H. (2014). Anticompetitive patent settlements and the Supreme Court’s Actavis decision. Minn. JL Sci. & Tech., 15, 3.

McGuire, T., Drake, K., Elhauge, E., Hartman, R., & Starr, M. (2015). Resolving Reverse-Payment Settlements with the Smoking Gun of Stock Price Movements. IOwA L. REv., 101, 1581.