Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

volver

El estrangulamiento de márgenes es un tipo de abuso de posición dominante de carácter exclusorio que surge cuando existe una empresa verticalmente integrada, que ofrece, aguas arriba, un insumo esencial y, a la vez, compite aguas abajo con empresas que no están integradas, quienes dependen del insumo esencial de la empresa integrada para su producción.

Se dice que se produce un estrangulamiento de márgenes cuando la empresa integrada ofrece el insumo intermedio a un precio tal que a una empresa eficiente aguas abajo no le resulta rentable participar en el mercado (OCDE, 2009).

Este tipo de conductas ocurre en un contexto de relaciones verticales, donde una empresa dominante en el mercado aguas arriba utiliza su posición como proveedor esencial para “estrangular” los márgenes de los rivales aguas abajo, con el objetivo de excluirlos del mercado.

La principal preocupación de libre competencia es que una empresa involucrada en esta conducta pueda limitar, restringir o prevenir el desarrollo de la competencia en el mercado aguas abajo. Dependiendo de las circunstancias, esto puede elevar el precio, reducir la calidad o variedad de productos disponibles aguas abajo.

Los casos de estrangulamiento a menudo han surgido en industrias recientemente liberalizadas (por ejemplo, telecomunicaciones, electricidad, gas y agua) donde los rivales aguas abajo siguen dependiendo total o parcialmente de un antiguo monopolista para obtener insumos o materias primas esenciales. Así, las demandas por estrangulamiento de márgenes representan una herramienta importante en las estrategias comerciales de nuevos entrantes que buscan competir con los operadores establecidos (O’Donoghue & Padilla, 2020).

A primera vista, los casos de estrangulamiento implican precios en el mercado aguas arriba que son «excesivos» para las firmas que operan aguas abajo. Con todo, hay al menos dos diferencias importantes en la forma que las autoridades de competencia abordan estas conductas (O’Donoghue & Padilla, 2020).

En primer lugar, los precios excesivos son de carácter explotativo, mientras que un estrangulamiento de márgenes configura un abuso exclusorio.

En segundo lugar, las principales pruebas legales para identificar un precio excesivo son diferentes a las que se utilizan para identificar un abuso por estrangulamiento. Al evaluar un precio excesivo explotativo, el punto de referencia comúnmente aplicado son los costos propios de la empresa de ofrecer el producto o servicio relevante en comparación con productos similares en el mismo mercado o en otros mercados relacionados.

En el estrangulamiento, en cambio, un precio no es excesivo relativo a los costos de la empresa dominante, sino en relación con el precio y los márgenes de ganancia en un mercado aguas abajo. Dicho de otra manera, los precios excesivos se refieren un precio máximo legal; el estrangulamiento de márgenes se refiere a un margen de ganancia mínima.

Desde un punto de vista económico, el estrangulamiento de márgenes es bastante similar a la negativa de venta, que consiste en denegar el acceso de un insumo o instalación esencial a un rival. La negativa de venta puede ser directa o “constructiva”. Este último caso supone la imposición de condiciones tan desfavorables para acceder a la facilidad esencial que, en la práctica, implica una negativa de acceso.

Por un lado, se podría decir que no habría diferencia entre negarse a vender un insumo esencial y ofrecerlo en condiciones poco atractivas, por lo que el estrangulamiento de márgenes es en realidad una negativa de venta del tipo “constructiva”. Por otro lado, se ha dicho que, si no existe una obligación de negociar bajo el derecho de competencia, una empresa dominante no puede ser acusada de negociar en términos exclusorios, es decir, en términos que harían que los rivales no integrados no fueran rentables en un mercado aguas abajo. La jurisprudencia estadounidense no reconoce el estrangulamiento como una conducta en sí misma, por estas mismas razones (Hay y McMahon, 2012).

En la jurisprudencia europea, en cambio, sí es considerada una conducta independiente y distinta de la negativa de venta. Según su doctrina, la gran diferencia entre estas dos conductas es que, a diferencia de la negativa de venta, el estrangulamiento de márgenes no requiere satisfacer el carácter de bien esencial del insumo en cuestión, aunque la presencia o ausencia de un insumo indispensable puede afectar el alcance de sus efectos anticompetitivos.

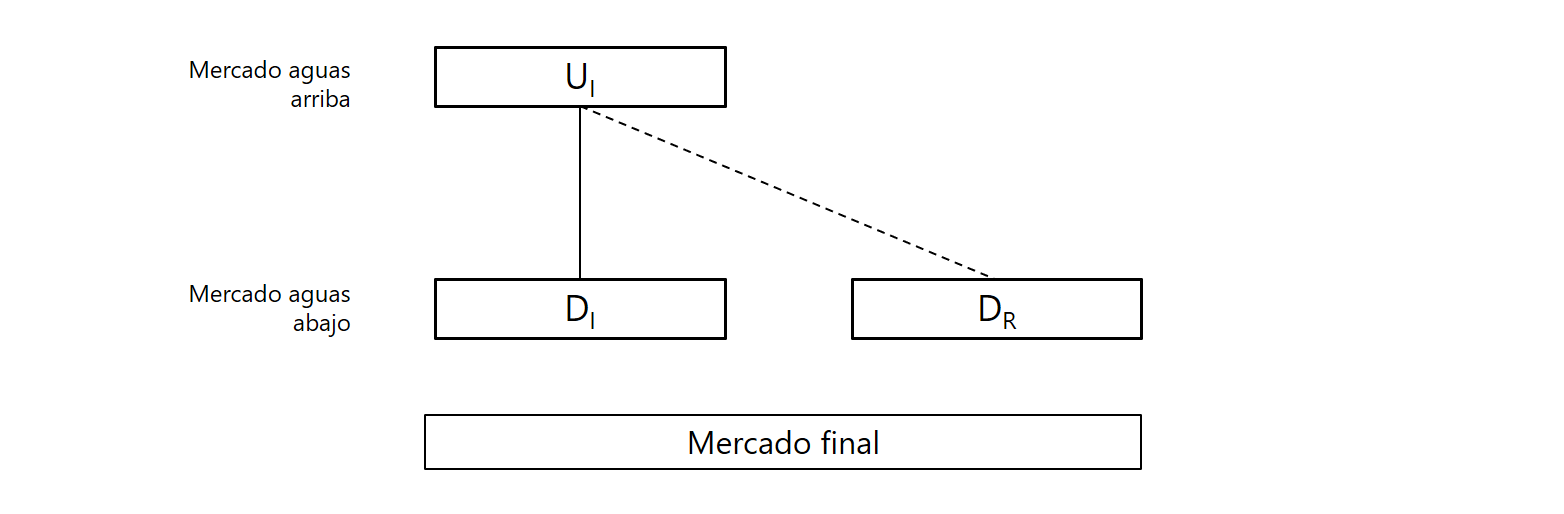

Según describen Fumagalli, Motta y Calcagno (2018), el estrangulamiento de márgenes describe una situación en la que una empresa verticalmente integrada, que tiene una posición dominante en el mercado aguas arriba, compite en la venta de un bien con empresas que no están integradas aguas abajo. Estas últimas dependen de la empresa integrada para la provisión de un insumo intermedio esencial para su proceso de producción o de ventas. La Figura 1 ilustra de manera simple la estructura de mercado recién descrita.

En la Figura 1, la empresa incumbente I, está integrada verticalmente y tiene el monopolio del insumo intermedio, que es importante para el proceso de producción de los bienes finales aguas abajo. U_{I} es la firma en el mercado aguas arriba y D_{I} la subsidiaria aguas abajo. El incumbente compite con D_{R} en el mercado aguas abajo –quien puede estar en el mercado o estar considerando su entrada al mismo-.

D_{R} debe pagar un precio mayorista w a U_{I} para acceder al insumo. En estas condiciones podrían existir incentivos para que la empresa integrada ofrezca el insumo intermedio a un precio w tan grande que a una empresa eficiente no le resulte económicamente sostenible participar en el mercado (p-c-w<0). Dado que el rival no integrado D_{R} es incapaz de replicar de manera rentable el precio minorista de la empresa integrada D_{I}, el resultado es la expulsión de D_{R} del mercado. A esto se le denomina también cierre vertical del mercado aguas abajo.

Según O’Donoghue y Padilla (2020), es posible identificar ciertas condiciones que hacen que el estrangulamiento de márgenes sea factible y rentable, respectivamente:

La crítica principal de la Escuela de Chicago (Ahlborn, Evans & Padilla, 2004) a la teoría del cierre vertical aguas abajo es que, si bien es posible que un incumbente verticalmente integrado excluya a un rival aguas abajo, ésta no sería una estrategia rentable, por lo que la firma no tendría los incentivos para llevarla a cabo.

En parte esto se debe al hecho de que, para la firma integrada, los competidores aguas abajo son a la vez clientes y competidores (Soto, 2016). La firma integrada tiene simultáneamente interés en bloquear a las empresas no integradas (para no perder clientes finales) e incentivos a permitir e incluso fomentar el ingreso de competidores aguas abajo (para aumentar la demanda por el insumo esencial).

Suponiendo que el rival aguas abajo es al menos igual de eficiente que el incumbente, a este último no le conviene excluir al rival. Por el contrario, obtiene mayores beneficios si vende el insumo a D_{R} y es él quien lo vende a los consumidores finales.

En particular, U_{I} produce un insumo a costo cero y su filial D_{I} lo transforma en el producto final a costo c. Por su parte, el rival D_{R} transforma el insumo a costo cero. Por simplicidad, existe un solo consumidor final, que consume una sola unidad con una máxima disposición a pagar de 1.

Si I se niega a vender el insumo a D_{R}, será el monopolista aguas arriba y aguas abajo, y venderá el producto a un precio igual a la máxima disposición a pagar del consumidor, 1. Sus beneficios serán:

\pi=1 – c

Sin embargo, sus ganancias serían mayores si decidiera vender el insumo a D_{R}. El mejor contrato para el incumbente I es vender el insumo a un precio igual a 1. D_{R} lo transforma en el producto final a costo cero y lo vende al cliente a un precio igual a 1. De esta manera, I logra extraer todos los beneficios de D_{R} y obtiene beneficios iguales a 1.

En síntesis, la crítica de Chicago se resume en que, si bien es posible que el monopolista excluya a un rival aguas abajo, no le es una estrategia rentable: tiene la habilidad mas no los incentivos para hacerlo. La Escuela de Chicago hace un punto válido e importante. A la hora de analizar cierres verticales, siempre hay que investigar si existe un incentivo para excluir.

Sin embargo, hoy en día existen una serie de circunstancias que limitan la capacidad del incumbente integrado para extraer rentas del mercado aguas abajo, por tanto, aumentando los incentivos para excluir rivales.

El argumento de la Escuela de Chicago presentado anteriormente supone que el incumbente integrado verticalmente podía fijar el precio que quisiera por sus insumos y esto le permitiría extraer todas las rentas del mercado final.

Sin embargo, existen circunstancias en las que el incumbente enfrenta restricciones para extraer las rentas del mercado aguas abajo. Entre ellas, la presencia de regulaciones sectoriales, el comportamiento oportunista, incertidumbre y la aversión al riesgo (ver Glosario sobre negativa de venta). Esto aumenta los incentivos del incumbente a llevar a cabo un estrangulamiento de márgenes como una estrategia rentable alternativa. Bajo esta condición, el estrangulamiento induce a la expulsión (o disuasión a la entrada) de competidores en el mercado aguas abajo.

Si además la empresa integrada no puede negarse a vender, por ejemplo, porque la presencia de una regulación lo obliga a vender el insumo, entonces el estrangulamiento de márgenes se vuelve aún más atractivo.

Cuando el estrangulamiento tiene por objeto la expulsión de rivales aguas abajo, la estrategia de la empresa integrada suele tener dos etapas (Soto, 2016).

Primero, hay una fase de sacrificio en la cual la firma integrada sigue una estrategia agresiva que busca reducir la rentabilidad efectiva o esperada de las firmas rivales aguas abajo. Para lograrlo, la firma integrada sacrifica renta monopólica o tiene directamente pérdidas (porque sus costos son más altos y/o porque los precios son artificialmente bajos), pero los consumidores alcanzan mayores niveles de bienestar.

Segundo, una vez que los competidores han abandonado el mercado aguas abajo (o los potenciales entrantes han sido bloqueados), la firma integrada ocupa su poder de mercado para subir el precio por sobre el costo marginal y recuperar las pérdidas incurridas en la etapa de sacrificio. En esta etapa de recuperación, que se caracteriza por una reducción voluntaria de las ventas por parte de la firma integrada, hay una caída en el bienestar de los consumidores.

Por lo tanto, para que una estrategia de estrangulamiento sea rentable, las ganancias perdidas en los primeros períodos deben recuperarse en períodos posteriores. Esto último, a su vez, depende de la capacidad de la estrategia para excluir exitosamente a los rivales del mercado, por ejemplo, porque el mercado aguas abajo presenta economías de escala que la filial del titular ya ha explotado mientras que el rival aguas abajo no tiene.

La crítica de la Escuela de Chicago se basa en el supuesto de que en el mercado aguas arriba hay un monopolista “asegurado” (en parte porque el modelo es estático). ¿Qué pasa si consideramos la posibilidad de potenciales entrantes tanto en el mercado aguas arriba como abajo? Bajo estas condiciones, el estrangulamiento de márgenes puede tener como objeto disuadir la entrada en el mercado principal o aguas arriba como un modo de defender su posición de dominio.

En muchos mercados de rápido cambio tecnológico, un monopolista aguas arriba podría preocuparse razonablemente de que las empresas aguas abajo exitosas intenten integrarse hacia atrás. Esta idea es similar a la presentada por Carlton y Waldman (2002) sobre venta atada (ver Glosario sobre el concepto aquí), donde las ventas actuales en el mercado complementario B son cruciales para que un rival logre escala eficiente y prepare el camino para una futura entrada al mercado principal A.

Esta explicación puede ser relevante en industrias como las de telecomunicaciones, donde los nuevos participantes pueden no encontrar racional comprometer recursos para el desarrollo de su propia infraestructura hasta que hayan obtenido una masa crítica de clientes.

Aunque los márgenes negativos de una empresa dominante integrada verticalmente (o sus rivales) pueden ser un indicio de conducta anticompetitiva, existen varias razones por las que esto no puede asumirse inmediatamente (O’Donoghue & Padilla, 2020).

Por ejemplo, es muy difícil distinguir entre una instancia de reducción de márgenes anticompetitiva y un mercado en crecimiento donde los precios pueden estar temporalmente por debajo de los costos, por ejemplo, por razones promocionales. Los mercados emergentes se caracterizan por altas tasas de entrada y salida de empresas; y el número total de empresas a menudo cae drásticamente después de un aumento inicial. Por lo tanto, a veces es difícil distinguir el comportamiento del estrangulamiento de márgenes de la “sacudida” natural que se produce en muchos mercados emergentes.

En segundo lugar, es posible que una estrategia agresiva inicial no tenga como objetivo la expulsión de rivales sino la creación de carteras de clientes de tamaño eficiente, elemento que es crucial para disipar costos fijos y que podría caracterizar a las empresas que tienen economías de red (Soto, 2016). Asimismo, existen mercados donde el aprendizaje es crucial para la contención de costos y/o para obtener niveles adecuados de eficiencia, por lo que es posible que las empresas sean muy agresivas inicialmente hasta consolidar un conocimiento del mercado suficiente que les permita sobrevivir en la industria o alcanzar economías de escala.

Se presentan los elementos que suelen estar presentes para que el estrangulamiento de márgenes configure un abuso de posición dominante (O’Donoghue & Padilla, 2020), principalmente basado en la jurisprudencia europea.

Todos los casos de estrangulamiento de márgenes ocurren en contextos de integración vertical, es decir, los casos siempre involucran dos mercados -aguas arriba y abajo-, así como rivales aguas abajo que son tanto clientes como competidores de la empresa dominante. En ausencia de una empresa integrada verticalmente, o que no opera en el mercado en el que se acusa el ilícito anticompetitivo, no puede surgir un abuso de estrangulamiento de márgenes.

El insumo ofrecido por la empresa aguas arriba dominante a los rivales aguas abajo debe ser «esencial» o, al menos, importante para la competencia aguas abajo. Si, en cambio, los rivales pueden acceder al insumo de maneras alternativas o si existen sustitutos similares, estarán mucho menos expuestos a un intento de estrangulamiento.

Sin embargo, según la jurisprudencia europea, la importancia del insumo no significa que sea necesario probar el carácter de “instalación esencial” o de “insumo indispensable” como sí es requerido en los análisis de negativa de venta. En cualquier caso, el hecho de que el insumo sea o no indispensable puede afectar la evaluación de efectos anticompetitivos del estrangulamiento de márgenes.

Finalmente, aunque desde el punto de vista económico es importante que la firma tenga cierto grado de poder de mercado aguas abajo para que la conducta sea viable, este no es un requisito formal para el estrangulamiento de márgenes.

Para que se configure el estrangulamiento de márgenes, los precios de la empresa dominante integrada verticalmente deben ser tal que un potencial entrante “al menos igual de eficiente” no tenga oportunidad de competir rentablemente aguas abajo. El punto central es que el potencial entrante sea (potencialmente) tanto o más eficiente que la firma integrada.

Quizás lo más desafiante a la hora de probar el estrangulamiento se refiere a las metodologías adecuadas para identificar el abuso. Primero, ¿qué test legal debe aplicarse para determinar si el precio del insumo de la empresa dominante hace que las actividades de un rival aguas abajo no sean económicamente sostenibles? Segundo, ¿Cuáles son los costos específicamente atribuibles al producto implicado aguas abajo? ¿Se deben considerar los costos incrementales de largo plazo (CILP) o los costos evitables (CE)?

En términos generales, la prueba de estrangulamiento de márgenes se pasa si la diferencia entre el precio de mercado minorista y el del mercado mayorista es suficiente para cubrir todos los costos aguas abajo. El método más comúnmente aplicado consiste en evaluar si la empresa dominante obtendría ganancias aguas abajo si tuviera que pagar el mismo precio por el insumo que sus rivales. En la siguiente sección resumimos las metodologías cuantitativas más usadas.

Probar la presencia de efectos anticompetitivos reales o probables es una condición relevante para un estrangulamiento de márgenes. Así, es posible que dicho daño pueda establecerse de forma indirecta al mostrar un impacto adverso en la estructura de la competencia, por ejemplo.

En este punto, resulta importante con una teoría del daño robusta que explique las razones por las que la empresa integrada verticalmente tuvo un incentivo para excluir a sus rivales. Como ya se mencionó, existen dos principales incentivos para realizar una estrategia de estrangulamiento: (i) cuando no es posible extraer las rentas económicas a través del manejo libre de sus precios y (ii) cuando el incumbente desea proteger su posición de dominio en el mercado aguas arriba.

Finalmente, las autoridades de libre competencia también pueden considerar posibles justificaciones comerciales objetivas detrás de las conductas de las empresas. Las empresas tienen la carga de la prueba en mostrar si acaso hay efectos procompetitivos que compensan los riesgos anticompetitivos.

Aunque el concepto de estrangulamiento de márgenes es relativamente simple, su aplicación en el análisis de prácticas anticompetitivas no es inmediata. Por definición, los márgenes se calculan como la diferencia entre el precio de venta del bien o servicio y su costo total de producción. Ambos conceptos son difíciles de evaluar en la práctica, en particular cuando las empresas producen una variedad de productos –que no necesariamente son homogéneos—y sirven distintos mercados.

Basándose en Soto (2016), hay tres tipos de pruebas para el análisis de casos de potencial estrangulamiento de márgenes: la prueba del operador igualmente eficiente (Equally Efficient Operator, EEO), la prueba del operador razonablemente eficiente (Reasonably Efficient Operator, REO), y la prueba del operador equivalentemente eficiente (Similarly Efficient Operator, SEO).

Esta prueba se enfoca en evaluar si la firma integrada es capaz de operar rentablemente aguas abajo si tuviese que pagar los insumos que controla la firma integrada al precio que les ofrece a las firmas no integradas. A esta prueba se le conoce también como test de replicabilidad: si la empresa integrada no es rentable con los precios ofrecidos a un rival que opera en el mercado final, se deduce que ha habido un estrangulamiento de márgenes.

Matemáticamente, esta prueba equivale a evaluar si p-w<c (o, alternativamente, p-w-c<0), donde p es el precio del producto final aguas abajo, c es el costo aguas abajo y w es el precio del insumo ofrecido a rivales.

Es importante notar que, en este caso, la prueba usa la estructura de costos de la firma integrada y que sólo sustituye los costos efectivamente incurridos en insumos por los precios que ha ofrecido a sus rivales.

Más importante aún, esta es la prueba adecuada porque, si bien no existen razones que justifiquen obligar a la firma integrada a ofrecer precios que garanticen una entrada rentable de rivales (de Ghellinck y Huveneers, 2013), lo que la empresa integrada no puede ofrecer a sus rivales es un precio al que ni ella misma podría operar rentablemente.

La aplicación de la prueba EEO podría llevar a errores, toda vez que, al concentrarse en los costos de la empresa instalada, ignora la posible desventaja en costos de los potenciales entrantes.

La prueba REO parte de la base de que la existencia de economías de escala, ámbito, o aprendizaje podría llevar a que los potenciales entrantes enfrenten estructuras iniciales de costos de operación más altas que las empresas integradas que llevan operando largo tiempo en el mercado. En este caso, un potencial entrante requeriría un margen más amplio de precios, al menos por un periodo inicial de tiempo, para poder competir efectivamente en el largo plazo.

Esta alternativa consiste en aplicar la misma prueba EEO, pero sobre la estructura de costos de un potencial entrante eficiente (y no sobre aquéllos de la firma integrada), por cuanto es lo relevante para determinar si los precios cobrados por la firma integrada bloquean el acceso de potenciales entrantes o inhiben la competencia de aquellos que ya están en el mercado. Así, la prueba se hace sobre los costos optimizados del potencial entrante.

En la práctica existen bastantes problemas prácticos derivados del hecho que, para que éste sea poco controvertido, la autoridad debe definir y especificar exactamente qué es un operador razonablemente eficiente (Cadman, 2011).

Esta prueba también considera la existencia de economías de escala, ámbito, o aprendizaje. A diferencia de la prueba REO, en este caso se considera la estructura de costos de la empresa integrada a la cual se le incorpora una estimación del valor de las economías de escala, ámbito, o aprendizaje.

La ventaja de la prueba SEO por sobre la anterior (REO) es que para efectuarla basta con conocer los costos de la empresa integrada. La desventaja es que se requiere estimar de alguna forma objetiva el valor de las economías de escala, ámbito, o aprendizaje, lo que no resulta fácil en la práctica.

La figura del estrangulamiento de márgenes como una práctica anticompetitiva especial no es consensual en la jurisprudencia comparada, existiendo dos doctrinas marcadamente diferentes (Hay y McMahon, 2012).

La jurisprudencia europea difiere de la estadounidense al considerar el estrangulamiento de márgenes una conducta anticompetitiva en sí misma y distinta a otras conductas. La doctrina europea no se limita al caso de que el estrangulamiento de márgenes pueda tener fines predatorios o al hecho que los precios que fija la firma integrada para el acceso al insumo esencial sean excesivos (como lo sería en la negativa de venta), sino que plantea que el estrangulamiento de márgenes podría ocurrir aún si el insumo no es esencial, sólo que en este caso se debe demostrar que efectivamente existen perjuicios para el consumidor.

En el caso Deutsche Telekom (2008), la Comisión concluyó que Deutsche Telekom AG (DT) era dominante el mercado alemán de acceso de banda ancha a redes fijas locales, y que había abusado de esta posición al cobrar un precio más alto a sus competidores por el acceso a nivel mayorista de lo que cobraba a sus suscriptores por el acceso minorista. Esto constituyó un estrangulamiento de márgenes, ya que las tarifas a pagar a DT por el acceso mayorista eran tan caras que los competidores se vieron obligados a cobrar a sus usuarios finales precios más altos que los precios que DT cobra a sus propios usuarios finales por servicios similares.

En particular, la Comisión constató que DT dejaba un margen negativo entre el precio por acceso a su red local (el precio del insumo) y el precio por acceso minorista a los usuarios finales.

El Tribunal confirmó que el estrangulamiento de márgenes constituye un abuso independiente que se deriva de la injusticia de la diferencia entre los precios al por mayor y al por menor.

En el caso TeliaSonera Sverige AB, fallada en febrero de 2011, el Tribunal de Justicia Europeo concluyó que la compañía de telecomunicaciones habría incurrido en estrangulamiento márgenes en los precios para acceder a redes locales. En este caso, el tribunal señaló que el estrangulamiento existe cuando el diferencial entre los precios mayoristas de los servicios de insumo de líneas de abonado digital (ADSL) y los precios minoristas de los servicios de conexión de banda ancha aguas abajo fue negativo o insuficiente para cubrir los costes en ese mercado.

La sentencia además aclara que el estrangulamiento de márgenes no debe tratarse como una negativa de venta “constructiva”, sino como un abuso independiente: “la ausencia de una obligación reglamentaria de suministrar los servicios de insumos ADSL en el mercado mayorista no influye en la cuestión de si la práctica de precios controvertida en el litigio principal es abusiva” (párrafos 56, 59).

Además, establece que la indispensabilidad del producto mayorista es una condición relevante pero no necesaria al establecer la compresión de márgenes. Al evaluar los efectos competitivos del estrangulamiento de márgenes, la cuestión de si el insumo es indispensable puede ser relevante.

En la jurisprudencia norteamericana se considera que el estrangulamiento de márgenes no es una práctica de abuso de posición dominante que revista de características específicas de interés (Hay y McMahon, 2012). De esta manera, esta conducta ha sido típicamente absorbida por la institucionalidad como negativas de ventas de tipo “constructiva” o como precios predatorios.

Esto quedó zanjado en la demanda de Pacific Bell Telephone Co en contra de LinkLine Communications, Inc (2009). Respecto al caso, el presidente del Tribunal Supremo sostuvo que: “Un monopolista aguas arriba sin obligación de negociar es libre de cobrar el precio mayorista que desee; la ley antimonopolio no prohíbe que los monopolios obtenidos legalmente cobren precios de monopolio. (…) Si tanto el precio mayorista como el precio minorista son independientemente legales, no hay base para imponer responsabilidad antimonopolio simplemente porque el precio mayorista de una empresa integrada verticalmente resulta ser mayor o igual a su precio minorista”.

En la Sentencia N°88 del Tribunal de Libre Competencia (TDLC), la autoridad acogió la demanda de OPS Ingeniería Ltda. (OPS) y otros en contra de Telefónica Móviles de Chile S.A. (TMCH) por supuestos atentados a la libre competencia, consistentes en alzas injustificadas, abusivas y arbitrariamente discriminatorias en los precios a ellas ofrecidos por los planes de telefonía móvil.

En este caso, el mercado de telefonía móvil se identifica con el mercado “aguas arriba” y el mercado de servicio de terminación de llamadas fijo móvil on-net se identifica con el mercado “aguas abajo”.

El Tribunal concluyó que TMCH, aprovechándose del insumo esencial que controla aguas arriba, estranguló los márgenes de las demandantes, con quienes también compite en el mercado “aguas abajo”, mediante la estrategia de discriminación arbitraria de precios. En concreto, TMCH habría cobrado un precio mayor por sus planes de telefonía móvil a quienes compiten con ella prestando el servicio de terminación de llamadas fijo-móvil on-net, que el que cobra a sus demás clientes por dichos planes.

En la Sentencia N°151 del TDLC, la autoridad rechazó la demanda de Metalúrgica Silcosil Limitada (Silcosil) en contra de Masisa S.A. (Masisa) y Masisa Componentes (Componentes) por haber incurrido en estrangulamiento de márgenes en el mercado de muebles ready-to-assemble (RTA). Según la demandante, Masisa habría incrementado los precios de los tableros de aglomerado melamínico, mientras que Componentes habría vendido sus productos –muebles RTA en base a estos tableros– por debajo de sus costos, dejando a Silcosil sin la posibilidad de obtener un margen que le permita seguir compitiendo en el mercado.

La principal razón dada por el TDLC para rechazar la demanda consistió en que no se habría demostrado una posición dominante por parte de Masisa en el mercado aguas arriba de tableros melamínicos, existiendo además sustitutos razonables para esta clase de insumos.

Ahlborn, C., Evans, D. S., & Padilla, A. J. (2004). The antitrust economics of tying: a farewell to per se illegality. The Antitrust Bulletin, 49(1-2), 287-341.

Cadman, R. (2011). Margin squeeze: defining a reasonably efficient operator.

Carlton, D. W., & Waldman, M. (1998). The strategic use of tying to preserve and create market power in evolving industries.

de Ghellinck, E., & Huveneers, C. (2014). Who is Right on Margin Squeeze: Competition Law or Sector Specific Regulation? Journal of European Competition Law & Practice, 5(2).

Ezrachi, A. (2021). EU competition law: an analytical guide to the leading cases. Bloomsbury Publishing.

Fumagalli, C., Motta, M., & Calcagno, C. (2018). Exclusionary practices: The economics of monopolisation and abuse of dominance. Cambridge University Press.

Hay, G. A., & McMahon, K. (2012). The diverging approach to price squeezes in the United States and Europe. Journal of Competition Law and Economics, 8(2), 259-296.

QC, R. O. D., & Padilla, J. (2020). Law and Economics of Article 102 TFEU. Bloomsbury Publishing.

Soto, R. (2016). Estrangulamiento de Márgenes. Documento de Trabajo IE-PUC, N° 473.

*La sección 7 «Jurisprudencia» sufrió algunas modificaciones el 27 de septiembre de 2023.