Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

El 22 de marzo del 2023, la División de Estudios de la Fiscalía Nacional Económica (FNE) publicó una Minuta de Lanzamiento en donde expuso las razones que justificó la necesidad de iniciar un estudio integral en el mercado del hospedaje. En general, la División de Estudios constató que hay un cambio relevante en el sector, explicado por su digitalización.

En particular, se mencionaron tres razones que justifican realizar un estudio en este mercado, a saber: (i) las consecuencias regulatorias de una posible competencia entre alojamientos inscritos y no inscritos (en el Registro del SERNATUR); (ii) las sugerencias de precios (algorítmicos) a los hospedajes por parte de plataformas de intermediación; y (iii) la aplicación generalizada de cláusulas de nación más favorecida (NMF) por parte de las plataformas de avisaje y reserva de hospedajes.

Luego de 9 meses, el 28 de diciembre del 2023, la FNE publicó el Informe Preliminar (en adelante, “el Informe”) del estudio de mercado, en donde recomienda 9 medidas para aumentar la competencia en el sector e impulsar la actividad. Estas medidas buscan simplificar y modernizar la regulación, removiendo barreras injustificadas y promoviendo la formalización de las plataformas digitales y los alojamientos de corta estadía. Asimismo, la División de Estudios recomendó al Fiscal Nacional iniciar una investigación por posibles infracciones al DL 211, relacionadas con la aplicación de cláusulas NMF en los contratos entre las plataformas digitales de reservas y los alojamientos turísticos.

En esta nota revisamos el Informe, entregando una descripción general de la industria y explicando cómo la FNE abordó las tres hipótesis que podrían afectar la competencia en este mercado.

Los estudios de mercado que realizan las autoridades son una buena instancia para comprender quiénes y cómo funciona un sector particular de la economía. Así, en el Informe la FNE parte indicando quiénes son los actores que participan y las distintas etapas que existen en el mercado del hospedaje.

En Chile, la industria está compuesta por: (i) turistas o consumidores que reservan el alojamiento; (ii) las agencias de viaje, que facilitan la intermediación entre consumidores y hospedajes; y (iii) los establecimientos de hospedaje, que son los responsables de brindar el servicio final.

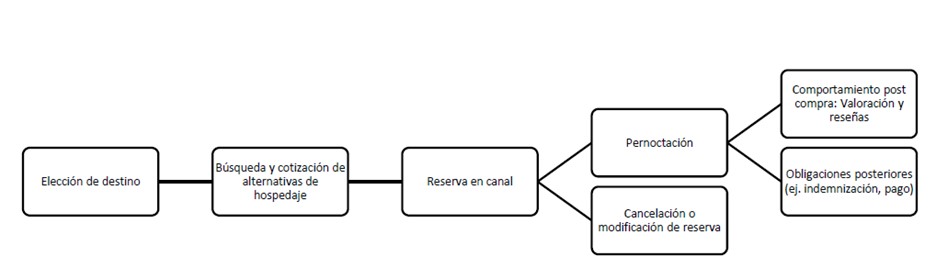

Respecto a las etapas, desde la perspectiva del turista, estas son las siguientes: (1) planificación de viaje (en base a un destino elegido), (2) búsqueda de alternativas de alojamiento (cotización), (3) reserva del alojamiento elegido, (4) pernoctación en dicho alojamiento o, alternativamente, cancelación/modificación de la reserva.

Figura 1: Etapas del mercado del hospedaje

Fuente: Informe FNE, pág. 32

En cuanto a los hospedajes, estos se definen como cualquier establecimiento destinado a proporcionar alojamiento para estancias cortas (con fines turísticos, de negocio u otros motivos). Bajo esta categorización, es posible identificar dos tipos de alojamientos: (i) los “tradicionales”, y (ii) los de “corta estadía” (STR por sus siglas en inglés, short-term rentals).

Los primeros (tradicionales) forman parte del sector turístico formal, es decir, ejercen la actividad (servicio de hospedaje) de forma comercial, y están dotados de las instalaciones necesarias para recibir huéspedes (individual o colectivamente) con distintos fines. Cabe señalar además que estos alojamientos tienen diversas cargas tributarias, tales como el pago de IVA por los servicios de alojamiento que prestan (por tratarse de un acto de comercio), el pago de Impuesto de Primera Categoría, y patentes comerciales (entre otros). Estos alojamientos están regulados en conformidad con el artículo 5, letra h) de la Ley N°20.423 (Sistema Institucional para el Desarrollo del Turismo), e incluye a hoteles, hostales, cabañas, bed and breakfasts, apart-hoteles, entre otros (excluyendo a los campings).

Por otro lado, los short-term rentals (STR) generalmente son inmuebles con características residenciales que, tal como lo indica su nombre, se pueden arrendar por periodos breves. Aunque algunos de estos alojamientos pueden ser considerados parte del segmento tradicional (ya sea por su naturaleza comercial y el pago de IVA), el Informe los categoriza como un segmento independiente. Usualmente, los STR no están registrados como alojamientos turísticos, lo que dificulta su fiscalización y contabilización como parte de la oferta turística nacional.

Ambos tipos de alojamientos utilizan distintos canales para las reservas, a saber: (i) canales directos (p. ej., mediante su propia web o reserva telefónica); (ii) agencias de viaje; y (iii) tour operadores. Dentro de las agencias de viajes es posibles distinguir una arista offline o física (locales comerciales presenciales, tales como Viajes Falabella o Cocha); y una arista online (plataformas digitales, tales como Booking, Despegar o Expedia). Es preciso mencionar que, con la digitalización en la industria, gran parte de la arista offline también opera con canales online (en adelante, online travel agencies u “OTA”).

En este contexto, y bajo la hipótesis de que existen problemas de competencia en la industria, la Fiscalía dividió su análisis en 2 segmentos: (i) segmento de los hospedajes (tradicionales y STR), y (ii) segmento OTA. Luego, la FNE analizó si acaso los STR compiten en el mismo mercado que los alojamientos tradicionales.

En su Informe, la FNE evaluó la competencia entre alojamientos tradicionales en base a tres variables: (i) concentración, (ii) entrada y salida de alojamientos; y (iii) evolución de precios y markups. Luego, realizó un ejercicio similar, pero observando a los STR. Finalmente, analizó la competencia entre ambos.

En este análisis, la FNE reportó que, en base a información del Servicio de Impuestos Internos (SII), existen 11.447 alojamientos tradicionales con ventas positivas. Un 80% de estos corresponden a microempresas, 17% a empresas pequeñas, 2,2% a medianas y menos del 1% a grandes empresas. Por su parte, se evidencia un crecimiento sostenido de la oferta hasta el 2019, y posteriormente se observa una salida neta positiva de alrededor de 800 alojamientos entre 2019 y 2020 (periodo post estallido social y pandemia Covid-19), disminuyendo así la oferta de alojamientos tradicionales.

En lo relativo a las ventas, para el año 2021, el tamaño en ventas estimado del mercado de alojamientos tradicionales alcanzó los $1.633 mil millones de pesos chilenos (USD 1.972 millones), de las cuales un 72% provino de alojamientos grandes y medianos. De igual manera que lo detectado en la oferta (es decir, número de alojamientos), se observó una disminución de las ventas luego del estallido social y la pandemia de COVID-19, con una recuperación preliminar en 2022.

Respecto a la concentración, la FNE señaló que existen bajos niveles de concentración al medirla por comuna, evidenciando una gran diversidad en los tipos de alojamientos tradicionales (hoteles, cabañas, residencias y hostales), contando cada uno con características operativas y segmentos de mercado distintos (p. ej. nivel de lujo, ubicación y servicios ofrecidos). Por lo mismo, el índice HHI puede no ser indicativo de la verdadera concentración y grado de sustitución entre los hospedajes.

Por otro lado, los STR también muestran un incremento en el número de unidades disponibles hasta 2019, seguido de una contracción significativa durante la pandemia. Así, el Informe concluye que, en relación con el stock del 2019, tanto los alojamientos tradicionales (micro y medianos) como los STR, se mantienen por debajo del 60% a principios de 2022. Esto es significativo en términos de competencia y bienestar del consumidor, considerando la diversidad y precios de estas opciones.

Así, la FNE concluye que han salido del mercado empresas que tienen precios más bajos (STR y alojamientos tradicionales MyPe). Por otro lado, al existir menos competidores, los incumbentes enfrentan menos restricciones competitivas. Según la FNE, este nuevo equilibrio produciría una pérdida de bienestar para los consumidores estimadas en USD 350 millones en 2022.

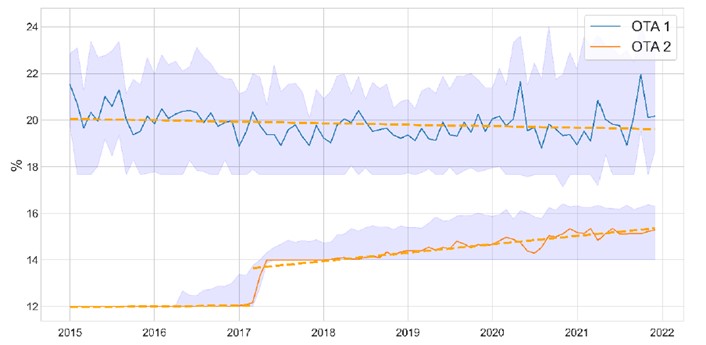

En lo relacionado a las agencias de viajes online, la FNE muestra que el 2015 estas representaban cerca del 20% de las ventas de los alojamientos tradicionales, mientras que el 2022 pasaron a ser un 40%. Si bien no existe un registro exhaustivo de ellas, a través de técnicas de web scraping, la FNE logró identificar al menos 52 agencias (lo que posiblemente sea una subestimación). No obstante, según datos de los alojamientos oficiados (es decir, aquellos que la FNE consultó para la elaboración del Informe), dos OTAs concentran el 80% del mercado de reservas online el año 2022 (Booking y Expedia).

El precio que cobra una OTA corresponde a una comisión que consiste en un porcentaje sobre el valor de la reserva que se realiza mediante la plataforma. Dependiendo de la comuna y el periodo, el porcentaje puede ser mayor, pero se evidencia como mínimo un 12% de comisión (hasta el año 2017) y un 22% como límite superior. En esta instancia es importante mencionar que la FNE obtuvo datos para las dos OTAs principales (con mayor participación) y mostró que la primera OTA cobra una comisión del 20%, mientras que la segunda cobra una comisión cercana al 15%. Esta diferencia es de un 33% respecto de la comisión de la OTA 1, siendo sostenida en el tiempo. Según constata la FNE, la elevada diferencia entre ambas comisiones puede reflejar la existencia de fricciones competitivas que impiden que estos precios converjan.

Figura 2: Evolución comisiones cobradas OTA en el segmento tradicional

Fuente: Informe FNE, pág 78

En lo relativo a las comisiones que cobran las OTAs respecto a las reservas de STR, estas tampoco convergen (es decir, una OTA tiene sistemáticamente comisiones más elevadas que otra).

Como ya se indicó, los alojamientos tradicionales son objeto de regulaciones que actualmente no se aplican a los STR. En consecuencia, resultaba clave para el análisis de la FNE determinar si acaso existe o no competencia efectiva entre ambos tipos de actores pues, de ser así, podrían existir diferencias regulatorias que incidan en una ventaja competitiva para los STR.

Así, la FNE revisó literatura atingente (p. ej., Cusumano, 2015 o Guttentag, 2015) y realizó estimaciones econométricas para evidenciar que los precios de los alojamientos tradicionales han sido disciplinados por el ingreso de los STR, concluyendo que sí existe competencia efectiva entre ambos segmentos.

En efecto, aunque la expansión de la oferta de los STR no ha reducido la oferta de alojamientos tradicionales en el tiempo, estos sí ejercen una presión competitiva significativa en términos del precio cobrado por noche-pieza. Por otro lado, una parte relevante de la oferta de STR se realiza de manera habitual y con cierto grado de permanencia, mostrando así una tendencia a la profesionalización (similar a los alojamientos tradicionales).

La regulación de los STR ha sido un tema de extensa discusión. En octubre del 2019, la Comisión Nacional de Evaluación y Productividad (CNEP) publicó el informe “Tecnologías Disruptivas: Regulación Plataformas”. En base a este documento se inició una moción en la Cámara de Diputados bajo el Boletín N°12.978-03 que busca modificar la Ley N°20.423 (sistema institucional para el desarrollo del turismo) y la Ley N°19.537 (copropiedad inmobiliaria), sin avances significativos al cierre de esta nota.

En el informe de la CNEP se constata que, previo a la introducción de las plataformas (OTAs), existían ciertas fallas de mercado, a saber: (i) información incompleta y asimétrica para los consumidores respecto de la calidad y atención del hospedaje; (ii) dificultades en la cotización de distintas alternativas; (iii) costos de transacción para realizar la reserva; y (iv) falta de certeza respecto de la cancelación de reservas y otros servicios de postventa.

La distancia geográfica y diferencia idiomática podría acrecentar estos problemas. En este sentido, las plataformas digitales permitieron resolver en parte estas dificultades, facilitando la comparación de alternativas en una sola página, entregando un proxy de calidad de un hospedaje en base a reseñas de huéspedes, y estableciendo términos y condiciones claras de cancelación.

En el mismo proyecto se anuncia que, producto de la falta de regulación, los STR generarían una serie de externalidades negativas: (i) alza en los precios de los arriendos permanentes en zonas residenciales; (ii) inmuebles con baja fiscalización y nulas condiciones de seguridad para turistas; (iii) degradación de la convivencia y calidad de vida vecinal, debido al alto flujo transitorio de personas; y (iv) evasión del pago de impuestos.

En este sentido, la FNE analizó estas hipótesis en las dos aristas que pueden influir en la competencia: alza de precios y evasión del pago de impuestos. Al respecto, concluyó que la entrada de STR a una comuna efectivamente aumenta los precios de los arriendos de largo plazo (que puede estar explicado por la disminución de la oferta de arriendos), a la vez que estimó un impacto tributario que oscila entre los USD 35-45 millones.

El marco regulatorio vigente no considera a las OTA como un actor en el mercado turístico. En efecto, estas no se encuentran registradas en el SERNATUR, y en muchos casos, no cuentan siquiera con una representación legal en Chile. Esto último no solo dificulta su correcta fiscalización, sino también cualquier requerimiento de información y sustanciación de procedimientos administrativos o judiciales (p. ej., denuncias de los consumidores ante el SERNAC).

En este contexto, es ilustrativo mencionar que la empresa Airbnb dilató la entrega de la información solicitada por la FNE, señalando no estar sujeta a la normativa de libre competencia chilena. Por lo mismo, manifestó que la entrega de la información requerida (con un retraso de 3 meses) se hacía solo de forma colaborativa y voluntaria.

Respecto a los STR, existe incerteza sobre el mercado jurídico que les son aplicables. Algunos sostienen que se rigen por las normas civiles de los arriendos de inmuebles amoblados, mientras que otros señalan que, por el objeto de la prestación y la habitualidad con la que los anfitriones realizan esta actividad, les serían aplicable las mismas normas que a los alojamientos tradicionales (es decir, la Ley N°20.423). En la práctica, los STR no se inscriben en el Registro del SERNATUR, y, por lo tanto, no se consideran como parte de la oferta turística.

Considerando que los alojamientos tradicionales y los STR compiten, les debiese ser aplicable un marco regulatorio equivalente. La FNE evidenció al menos cinco áreas en las cuales se generarían cargar regulatorias inequitativas entre los alojamientos tradicionales y los STR: (i) requisitos de instalación, (ii) requisitos sanitarios; (iii) normas técnicas específicas; (iv) obligaciones respecto de los derechos de los consumidores; y (v) tributación por los servicios prestados. Estas cargas regulatorias, fiscalizadas por el SERNATUR, generan costos efectivos y comprobables para los alojamientos tradicionales.

Adicionalmente, la Fiscalía constató la existencia de regulaciones excesivas y desproporcionadas para los alojamientos tradicionales que crean barreras regulatorias a la entrada de nuevos actores (p. ej., requisitos sanitarios, que son extremadamente detallados para la instalación de los establecimientos o regulación extremadamente específica respecto de las ventanas de los establecimientos). Si bien estas regulaciones (usualmente normas técnicas) buscarían asegurar ciertos estándares de calidad en el alojamiento, la expansión de los STR -que no están sujetos a dichas regulaciones técnicas- sugeriría que los mecanismos difusos de control de calidad (p. ej., puntuación o reseñas de los consumidores) cumplirían un rol más relevante que la normativa técnica.

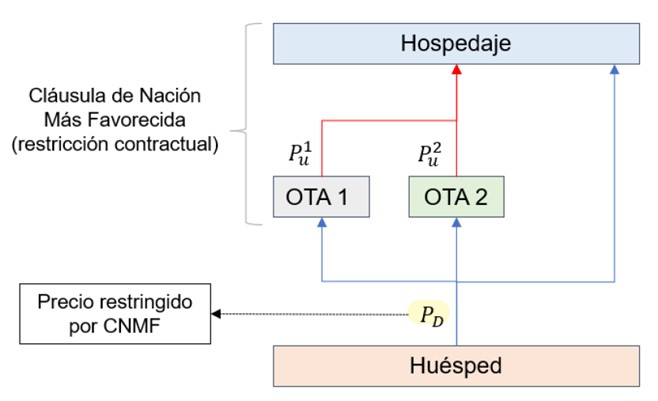

Las cláusulas de NMF (también llamadas de “paridad de precios”) son disposiciones contractuales mediante las cuales el proveedor se compromete a ofrecer las mejores condiciones de precio a un determinado intermediario, en relación con los otros canales de venta (al respecto, ver nota CeCo “Cláusulas de nación más favorecida y plataformas digitales: la opinión de la CMA”). Su función, desde el punto de vista de quien las exige, es evitar que la plataforma sea utilizada por un oferente como un canal de difusión, mientras las transacciones se realizan fuera de la plataforma (es decir, evitar el “free-riding” de los alojamientos).

En el mercado de hospedaje, estas cláusulas, presentes en los contratos entre alojamientos y las OTAs, aseguran que las condiciones ofrecidas en las OTAs sean igual o más favorables que en otros canales (p. ej., el canal propio o sitio web del alojamiento). Así, estas cláusulas pueden suavizar la competencia entre alojamientos (pues los precios tienden a equipararse), y crear barreras de entrada para nuevas OTAs (dado que a la OTA entrante le será muy difícil ofrecer precios más bajos en su plataforma).

La Figura 3 detalla lo anterior, en donde los hospedajes distribuyen sus habitaciones por diferentes canales (en este ejemplo de forma directa y a través de dos OTAs). El hospedaje recibe una venta distinta dependiendo del canal: P_u^1 de la OTA 1, P_u^2 de la OTA 2, y P_D por venta directa. No obstante, el huésped siempre paga P_D, ya que la cláusula NMF impide que existan diferencias de precios entre los distintos canales. Así, las cláusulas NMF garantizan a cada OTA que ningún otro canal ofrecerá un precio final más bajo, no por menores costos, sino por acuerdos que mantienen los precios de la competencia.

Figura 3: Esquema de Funcionamiento de Clausulas NMF amplia en caso de OTA y Hospedajes.

Fuente: Informe FNE, pág. 120.

El efecto negativo de estas cláusulas aumenta cuando la sustitutibilidad entre plataformas es baja, llevando a los alojamientos a incorporar la comisión en su estructura de costos y, por ende, aumentando los precios para los consumidores.

En primer lugar, la FNE examinó la utilización de las OTA como canal de reserva (y su proporción). Esto pues, mientras más relevantes sean las OTAs para el mercado, más incidencia tendrán las cláusulas NMF. Así, encontró que, dentro de los alojamientos tradicionales grandes y medianos que fueron oficiados, para el año 2022 el 100% utilizaba OTAs como un intermediario para reservar. Por su parte, entre los micro y pequeños alojamientos tradicionales, el 81,5% utilizó una OTA como canal de reserva. Asimismo, la FNE mostró un incremento significativo en el tiempo en la utilización de las OTAs en todas las categorías de alojamientos.

Luego, la FNE examinó: (i) la frecuencia de las cláusulas NMF en los contratos entre alojamientos y plataformas de reservas; y (ii) si los precios del mercado reflejan un uso extendido de estas condiciones. Además, se realizó un análisis de web scraping utilizando el metabuscador Google Hotels para evaluar si los precios eran consistentes con la existencia de CNMF.

Cabe notar que, en este examen y siguiendo el Estudio de Mercado de Hospedaje de la Comisión Europea (2020), la FNE tuvo a la vista la distinción entre cláusulas NMF: (i) de tipos “amplias”, que prohíben a los alojamientos ofrecer condiciones más favorables en cualquier otro canal que no sea la OTA contratada; y (ii) de tipo “estrechas”, que permiten precios más bajos en otros canales, pero no en la página web del alojamiento.

Así, la Fiscalía encontró en su análisis que en el 23% de las búsquedas los precios eran consistentes con cláusulas NMF “amplias”, y en el 42% de los casos, los precios parecían sugerir la existencia de cláusulas “estrechas”. Estos porcentajes aumentan al 36% y al 51%, respectivamente, cuando se considera únicamente la muestra que incluye a las OTAs más relevantes. Por lo mismo, la Fiscalía concluyó que es muy probable que exista un uso extendido de cláusulas NMF, suavizando la competencia en precios y creando barreras de entradas para nuevas plataformas.

En el contexto de la economía digital, la fijación de precios a través de algoritmos es una constante en muchos mercados, especialmente en aquellos donde la competencia se da a través de plataformas web. Siguiendo a la agencia de competencia de Reino Unido (CMA, 2018), el Informe define los algoritmos de fijación de precios como cualquier método computacional en el que se entrega un conjunto de inputs (como precio de los competidores u otras variables del ambiente), y entrega como resultado un precio (p. 147).

En su Informe, la FNE señala que el uso de algoritmos de precios puede generar ganancias en términos de eficiencia asignativa, pero también puede producir riesgos asociados a la colusión, ya sea facilitándola o generándola de forma automatizada (al respecto ver nota CeCo “El Impacto de los Algoritmos en la Competencia y el Derecho de Competencia (A. Capobianco)”).

La hipótesis inicial, explicada en la Minuta de Lanzamiento, era que la utilización de estos algoritmos podría tener un impacto significativo en los precios.

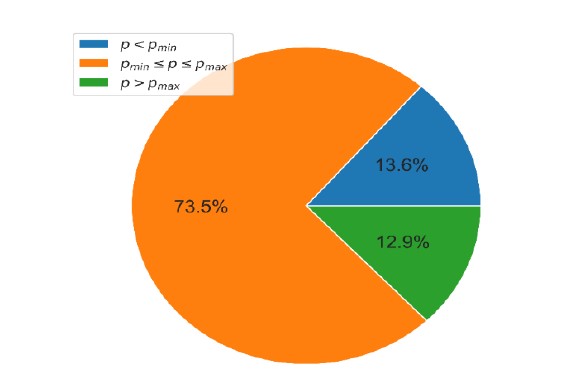

Según la información recolectada por la Fiscalía, solo una OTA oficiada declaró utilizar un mecanismo de fijación de precios mediante algoritmos (sin considerar fijación o sugerencias de descuentos). En concreto, en vez de fijar un precio único, esta OTA sugiere un rango o “banda” de precios, dejando que el administrador del alojamiento establezca su precio dentro de esta banda. Esta práctica solo funciona como una sugerencia y requiere que el alojamiento active en la plataforma la opción de recomendación de precio.

Según se constata en el Informe, en el año 2022, el 40% de las reservas se realizó con el mecanismo de sugerencia de precios activado. De estas reservas, el 73,5% estableció un precio dentro de la banda sugerida, mientras que el 13,6% fijó un precio por encima del máximo sugerido.

Figura 4: Precio cobrado en relación con el precio sugerido

Fuente: Informe FNE, pág. 153

Luego, la Fiscalía estimó si el cambio en el precio sugerido generaba un cambio en el precio fijado por el alojamiento; y posteriormente si el efecto producido es pro o anticompetitivo. La FNE detectó que el precio máximo sugerido solo tenía un efecto significativo en uno de los modelos, mientras que el precio mínimo sugerido era significativo en todos los casos.

Aunque en este mercado el algoritmo de precios sugiere y no fija un precio, la sugerencia tiene un efecto significativo en el precio final cobrado. En concreto, la sugerencia planteada por al algoritmo hace que los alojamientos tiendan a cobrar un precio menor, con una reducción entre un 3,8% y un 4,4% en comparación con los precios que habrían establecido sin dicha sugerencia. Este es un hallazgo muy interesante, siendo el primer estudio en Chile en donde se estiman los efectos competitivos de los algoritmos de fijación de precios en un mercado concreto.

Con el fin de abordar los problemas de competencia y regulación expuestos en el Informe, la FNE recomienda la adopción de 9 medidas (dirigidas a distintos organismos: Ministerio de Economía, Ministerio de Hacienda, SII y Ministerio de Vivienda y Urbanismo). Los objetivos de estas medidas son tres: (i) reconocer dentro del marco jurídico a las OTAs y los STR; (ii) equiparar la regulación entre todos los hospedajes; y (iii) facilitar o promover la entrada de hospedajes al mercado.

A grandes rasgos, estas 9 medidas (algunas legislativas y otras administrativas) son las siguientes:

Adicionalmente, y teniendo presente el análisis de las cláusulas NMF en el mercado del hospedaje, la División de Estudios recomienda al Fiscal Nacional iniciar una investigación para determinar la licitud de este tipo de cláusulas. Por otro lado, respecto a la sugerencia de precios mediante algoritmos, si bien la FNE detectó un efecto pro-competitivo, sí advirtió que el uso de estas tecnologías por parte de las OTA es aún incipiente, de modo que este resultado puede cambiar en el futuro.

Este Informe es “preliminar”, y será sometido a consulta pública hasta el lunes 29 de enero del 2024. En ese momento, se espera que la División de Estudios pueda consolidar el informe final que debiese ser entregado en marzo de este año.

Minuta de Lanzamiento – Estudio sobre el Mercado del Hospedaje

Informe Preliminar – Estudio sobre el Mercado del Hospedaje