Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

La relación entre competencia e innovación es ambigua. La literatura económica ha presentado argumentos para justificar tanto efectos positivos como negativos de la competencia sobre innovación (ver nota de CeCo: ¿Existen las fusiones eficientes? El caso de la innovación). Por un lado, poca competencia puede incentivar la innovación por la existencia de rentas monopólicas. Pero al mismo tiempo, un ambiente altamente competitivo puede ser propicio para la innovación, producto de la contienda que se genera para obtener un precio más bajo o ser más eficiente.

Por consiguiente, el impacto que tienen las agencias de libre competencia sobre la innovación, a través de sus distintos campos de acción, es igualmente discutible.

Cuando se trata del control de operaciones de concentración, el debate ha sido particularmente agitado durante los últimos años. En un artículo relacionado, el economista Jorge Padilla destacaba que, según las circunstancias, las fusiones tienen la capacidad de promover o reducir las innovaciones. En este sentido, el efecto final de las fusiones depende de la conjunción de múltiples aspectos, a saber: expansión del margen, expansión de la demanda, desvío de la innovación y spillovers (ver nota de CeCo: Fusiones versus Innovación: ¿Una relación de enemistad?).

En esa línea, revisamos el trabajo empírico de Giovanni Morzenti, Phd (c) de Bocconi University, titulado “Antitrust Policy and Innovation”. Esta investigación presenta evidencia sobre cómo el aumento abrupto en el número de fusiones potencialmente anticompetitivas llevadas a cabo en EE.UU. -producto de un relajamiento institucional en control de fusiones- condujo a menores niveles de innovación en las firmas fusionadas.

A continuación resumimos los principales hallazgos y sus implicancias para la política de competencia.

En EE.UU., la Hart-Scott-Rodino Act (HSR) define los umbrales de notificación según los cuales una operación de concentración debe ser informada a las autoridades de competencia para su respectivo análisis. Si el valor de transacción, ventas o activos asociado a una fusión es lo suficientemente alto, las partes involucradas deben reportar la operación a la Comisión Federal de Comercio (FTC) y la División Antimonopolio del Departamento de Justicia (DoJ).

El 20 de diciembre del 2000, una reforma al HSR incrementó los umbrales de notificación. En primer lugar, se decretó que las fusiones cuyos activos objetivo estuviesen por debajo de los $50 millones quedarían exentas de notificar su operación a las autoridades. Anteriormente, este umbral estaba fijado en $10 millones. Una segunda modificación hizo exenta de notificación a cualquier fusión cuyo valor de transacción fuese inferior a $50 millones. Esta regla no existía previo a la reforma, de modo que se puede interpretar como un incremento del umbral de 0 a $50 millones.

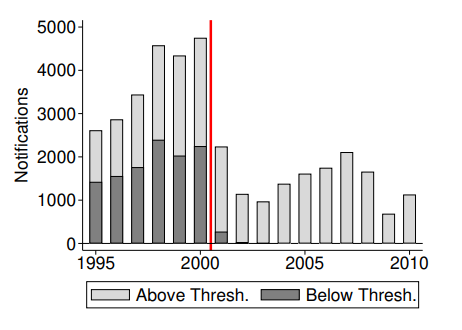

Las medidas descritas constituyen una “relajación” de la política de control de fusiones estadounidense. Morzenti documenta que posterior a la reforma, las notificaciones disminuyeron un 70% (Figura 1).

Figura 1: Número de Notificaciones Recibidas por Autoridades de Competencia Estadounidenses

Nota: El gráfico distingue entre notificaciones por encima (gris claro) y debajo (gris oscuro) del umbral de $50 millones introducido con la reforma en diciembre de 2000. La línea vertical roja representa la introducción de la reforma. Fuente:(Morzenti, 2022)

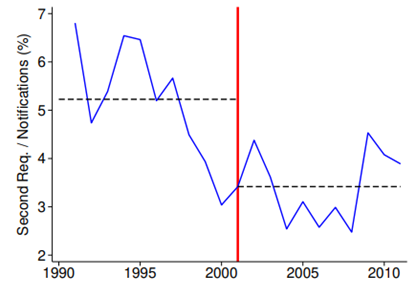

Más aún, el porcentaje de notificaciones que dieron lugar a segundas solicitudes por parte de las autoridades disminuyó de alrededor del 5% al 3% (Figura 2).

Figura 2: Porcentaje de notificaciones por encima del nuevo umbral que dieron como resultado segundas solicitudes

Nota: El gráfico reporta el número de segundas solicitudes por encima del nuevo umbral de $50 millones dividido por el número de notificaciones por encima del mismo umbral. La línea vertical roja representa la introducción de la reforma. Fuente: (Morzenti, 2022)

Como apunta el autor, la tendencia recién descrita resulta en lo que hoy se denomina “stealth consolidation”: un aumento abrupto en el número de fusiones potencialmente anticompetitivas que no son denunciadas a las autoridades. ¿Qué efecto tiene esto en la innovación de las firmas fusionadas?

Morzenti explota este cambio abrupto y exógeno en la política de fusiones estadounidense para estudiar el efecto de operaciones de concentración potencialmente anticompetitivas sobre la innovación de las firmas involucradas.

Sabemos que el principal desafío a la hora de responder preguntas de tipo causal consiste en encontrar el escenario contrafactual: qué hubiese pasado con la variable competitiva en cuestión -la innovación en este caso- si no hubiese existido la reforma a los umbrales de notificación en EE.UU. (ver nota de CeCo: Econometría para abogados: el mínimo para sobrevivir en libre competencia).

El análisis econométrico del autor se basa en una estrategia de (triple) diferencias en diferencias que, a grandes rasgos, compara empresas sujetas a la reforma (grupo tratamiento) y empresas no sujetas a la reforma (grupo control). En particular, Morzenti compara la innovación:

De esta forma, el grupo de tratamiento corresponde a fusiones horizontales exentas de notificación producto de la reforma. La lógica radica en que las fusiones horizontales tienen mayor potencial anticompetitivo que otro tipo de operaciones de concentración, como las fusiones verticales o de conglomerado. Por ello, son las operaciones que reciben mayor atención de las autoridades y las que más se benefician con la exención. El grupo de control está formado por fusiones horizontales notificadas a las autoridades y fusiones no horizontales que quedaron exentas de notificación tras la reforma.

Los datos sobre las fusiones y adquisiciones materializadas en EE.UU. durante los años cercanos a la reforma fueron obtenidos desde la base Thomson Reuters SDC Platinum, incluyendo el nombre de las partes, el valor de la transacción y otra información útil para el estudio. Los antecedentes recopilados abarcan operaciones privadas y públicas y tienen la ventaja de cubrir transacciones pequeñas.

Por otro lado, la investigación utiliza la publicación de patentes de las firmas fusionadas como una medida de innovación. Esta información fue recopilada de la Oficina de Patentes y Marcas Registradas de Estados Unidos (USPTO). El análisis contempla varias formas de medir la innovación sobre la base de patentes, siendo la principal la citación relativa (número de citas recibidas por una patente, dividido por la cantidad promedio de citas recibidas por patentes presentadas en el mismo campo tecnológico en el mismo año).

Para evaluar si una determinada fusión califica como una operación horizontal, Morzenti utiliza Doc2Vec, una herramienta de procesamiento de lenguaje natural que relaciona el contenido semántico de un texto con vectores. En concreto, el autor alimenta este algoritmo con los títulos y abstracts de las patentes de las firmas fusionadas y luego evalúa la similitud entre los documentos a partir de la distancia entre sus vectores representativos. De esta forma, si la similitud estimada de los documentos es lo suficientemente grande (según un umbral establecido por el autor), la operación es calificada como horizontal.

Para comprobar la precisión de esta metodología para identificar fusiones horizontales, Morzenti compara las predicciones realizadas por esta herramienta con decisiones históricas de la Dirección General de Competencia de la Comisión Europea y la FTC, alcanzando niveles satisfactorios de correlación entre ambas medidas.

La investigación estima una actividad de innovación 30% menor para firmas involucradas en fusiones horizontales que no debieron notificar su operación a las autoridades de competencia producto de las modificaciones realizadas al HSR.

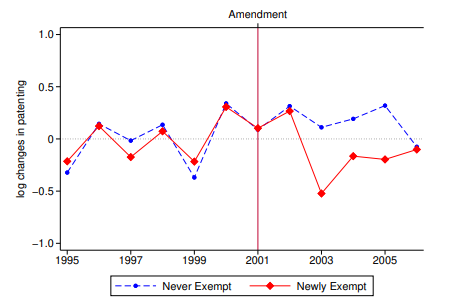

Figura 3: Diferencia en innovación entre fusiones horizontales y no horizontales

Nota: La línea vertical roja representa la introducción de la reforma. Fuente: (Morzenti, 2022)

La Figura 3 resume los resultados. La serie roja representa la diferencia en innovación entre fusiones horizontales y no horizontales para firmas exentas de notificación producto del relajamiento institucional. La serie azul hace lo propio para firmas que nunca calificaron para la exención. Se puede apreciar que ambos grupos seguían una tendencia similar previo a la reforma (señalizada por la línea vertical roja). Sin embargo, una vez que se concretan las modificaciones a fines del 2000, las firmas afectadas reducen su actividad de innovación respecto al grupo de control.

Adicionalmente, se aprecia que el efecto está concentrado en el corto plazo. Es decir, en los años inmediatamente posteriores a la reforma. Una explicación para esto sería que las operaciones de concentración que suponían un mayor riesgo anticompetitivo se hayan materializado rápidamente después de la reforma.

Esta caída en los niveles de innovación fue medida a partir de la citación relativa de las patentes publicadas por las firmas fusionadas. En un segundo análisis, el autor encuentra que el descenso registrado se explica principalmente por una caída en la cantidad de citaciones por patente, más que por un decrecimiento en el número de patentes publicadas. Esto es: las firmas siguieron innovando, pero estas innovaciones eran de menor calidad.

El autor emplea el algoritmo de texto ya descrito para categorizar las patentes según el tipo de innovación, ya sea de procesos o de productos. La primera tiene relación con incrementar la productividad de la firma y la segunda con actualizar la oferta de productos en función de las preferencias de consumidores. Morzenti encuentra que el efecto en cuestión se produce con mayor fuerza para la innovación de procesos, lo cual implica que las empresas afectadas se volvieron menos productivas que el grupo de control.

Ante la posibilidad de que una distribución dispareja de sectores económicos entre los grupos de tratamiento y control estuviese afectando los resultados, Morzenti repite la estimación de (triple) diferencias en diferencias excluyendo diferentes sectores económicos. Aún cuando se deja fuera de la muestra a sectores relevantes, como el de medicamentos en la industria farmacéutica o el de softwares en la industria tecnológica, los resultados presentados no se ven alterados.

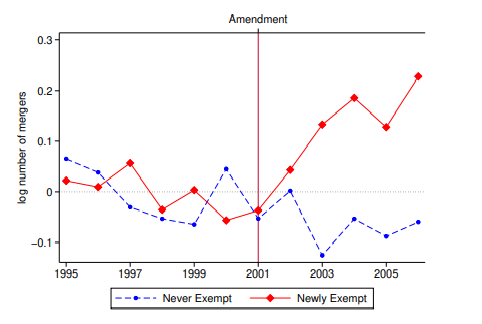

Uno de los efectos más importantes del relajamiento institucional en cuestión tiene relación con la cantidad de fusiones materializadas tras la reforma y la capacidad de la institucionalidad para disuadir concentraciones potencialmente anticompetitivas.

Figura 4: Serie de tiempo del número de fusiones materializadas en Estados Unidos

Nota: La línea vertical roja representa la introducción de la reforma. Fuente: (Morzenti, 2022)

La figura 4 muestra que las modificaciones al HSR dieron lugar a un notable aumento en el número de fusiones para las firmas afectadas por la reforma (serie roja), respecto al grupo de control (serie azul). Como explica Morzenti, antes de la enmienda muchas fusiones potencialmente anticompetitivas eran disuadidas por la significativa probabilidad que tenían de ser bloqueadas. Después del aumento en los umbrales, las autoridades de competencia ya no controlan estas operaciones, por lo que las partes las concretan con éxito.

El trabajo de Morzenti presenta evidencia empírica relevante sobre el actuar de las agencias de competencia. Según estos resultados, un relajamiento de la política de control de fusiones- como la reforma al HSR en Estados Unidos a fines del 2000- tiene impactos negativos sobre la innovación de las firmas concentradas, afectando la calidad de innovación y la eficiencia de estas empresas. Finalmente, produce un aumento en el número de fusiones, particularmente aquellas con mayor potencial anticompetitivo.

Morzenti, Giovanni, 2022. Antitrust Policy and Innovation.