Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

El pasado 9 de febrero de 2022, la Fiscalía Nacional Económica (FNE) aprobó con medidas de mitigación la adquisición (F290-2021) por parte de Discovery de ciertos negocios, operaciones y actividades que desarrolla Warner Media –propiedad de AT&T-.

A partir de la investigación, la FNE detectó dos riesgos que reducirían sustancialmente la competencia. Primero, el aumento del poder de negociación en el otorgamiento de licencias a proveedores de contenido para clientes finales y segundo, el riesgo de traspaso de información comercialmente sensible a través del eventual director de la nueva entidad –Sr. John Malone–, quien además es controlador indirecto de la empresa competidora VTR.

Para solucionar los problemas de competencia identificados, las partes se comprometieron a cumplir con medidas destinadas a (i) prohibir el empaquetamiento y adoptar una instancia arbitral para la solución de eventuales controversias en la negociación y, (ii) la adopción de acciones para evitar el potencial traspaso de información comercial sensible a la que podría acceder el Sr. John Malone.

Recordemos que John Malone fue objeto de un requerimiento por parte de la FNE en 2008 por el incumplimiento de medidas impuestas en la fusión entre VTR y Metrópolis Intercom. En ese momento el litigio obedeció a que Malone, controlador de VTR, adquirió indirectamente participación en la competidora DirecTV Chile, precisamente lo que la condición primera de la Resolución 1/2004 del Tribunal buscaba prohibir. En la Sentencia 117/2011 el TDLC aplicó una multa de 4.000 U.T.A. y ordenó al empresario cesar toda participación directa o indirecta en la propiedad de DirecTV Chile, en un plazo máximo de 6 meses. Ante la Corte Suprema, la multa fue dejada sin efecto al momento de fallar el recurso de reclamación, y la FNE logró conciliar remedios para evitar la influencia de Malone en DirecTV.

La operación fue anunciada públicamente por AT&T y Discovery en mayo de 2021. Dado el alcance global del acuerdo, necesitará la aprobación en 22 jurisdicciones, entre ellas Brasil, Canadá, Chile, Estados Unidos, México y la Unión Europea.

Sin embargo, la operación ya cuenta con el visto bueno de la Comisión Europea, quien –en un comunicado de prensa– dio a conocer su aprobación a inicios de enero de 2022. La autoridad europea concluyó que la adquisición no levantaba problemas de competencia dado que la entidad combinada seguiría enfrentando suficiente presión competitiva.

Asimismo, en Estados Unidos ya transcurrió el periodo de espera (conocido como “waiting period”) para que las partes puedan cerrar el acuerdo, sin perjuicio de que la autoridad de competencia -el Department of Justice (DoJ)- podría todavía pronunciarse al respecto.

AT&T es un conglomerado global proveedor de servicios de telecomunicaciones, medios de comunicación y tecnología. Desde junio de 2018 es controladora de Warner Media (anteriormente conocido como Times Warner), a pesar de que el Department of Justice (DOJ) intentara sin éxito bloquear la fusión que, a su juicio, reduciría sustancialmente la competencia.

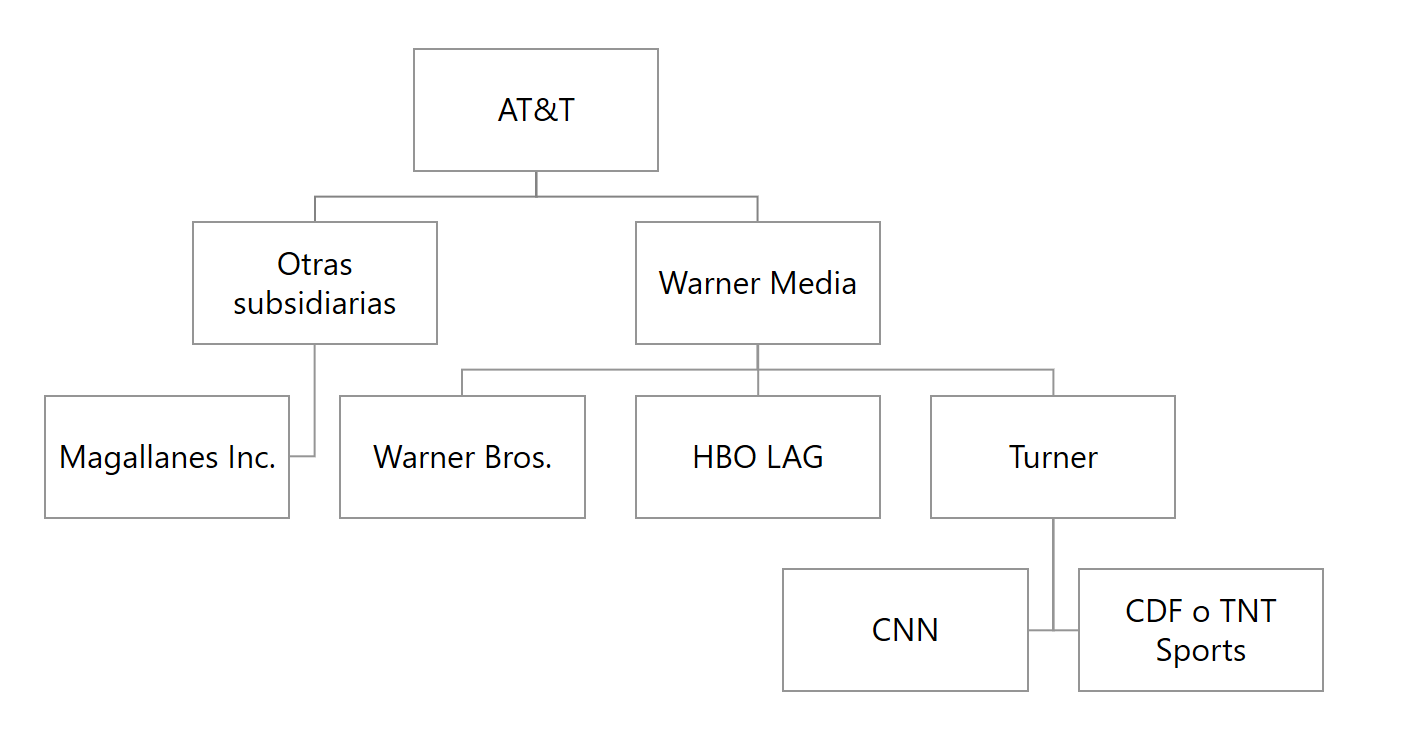

Warner Media es una empresa global de medios de comunicación y entretenimiento que desarrolla, produce y distribuye películas, contenidos televisivos y otros contenidos. Además, opera canales de televisión de pago y servicios directo al consumidor (tales como HBO Max) -conocidos como servicios over-the-top (OTT)-. A su vez, Warner Media controla Warner Bros., HBO LAG y Turner (propietario de CNN y CDF), tal como se observa en la Figura 1.

Figura 1: Estructura de Propiedad AT&T

Fuente: elaboración propia en base a informe de aprobación FNE F290-2021

Discovery también es una compañía global de medios y entretenimiento, que se dedica a la producción y distribución de contenidos, licenciamiento de canales de televisión de pago (tales como Animal Planet, Discovery Channel, entre otros), comercialización de espacios de publicidad en los mismos y ofertas de productos de suscripción OTT (Discovery+).

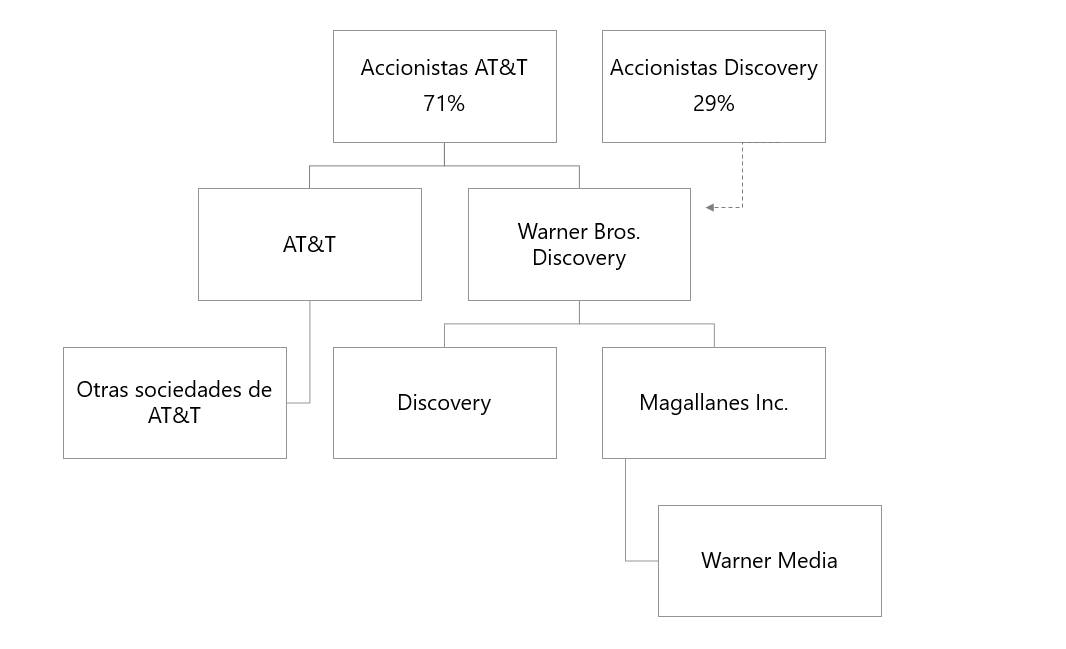

Por medio de la transacción –que se espera que cierre el segundo trimestre de 2022- Discovery adquiriría ciertos negocios de Warner Media para crear un nuevo conglomerado de entretenimiento, llamado “Warner Bros. Discovery”.

A través de una serie de acuerdos y contratos –por medio de los que Warner Media se separaría de AT&T a través de su subsidiaria Magallanes y luego se fusionaría con una filial directa de Discovery-, los accionistas de AT&T obtendrán aproximadamente un 71% de las acciones de Warner Bros. Discovery y los accionistas de Discovery el 29% restante, tal como se observa en la Figura 2.

Figura 2: Estructura de Propiedad Proyectada Posterior a la Operación

Fuente: elaboración propia en base a informe de aprobación FNE F290-2021

De acuerdo a la FNE, las principales actividades de las partes en la industria de la TV y OTT en Chile se pueden clasificar en cinco categorías. Las primeras tres son segmentos de distintos niveles en la cadena de suministro y las últimas dos son actividades conexas.

Primero, la producción y licenciamiento de derechos de transmisión a agregadores, entre ellos, (i) programadores y proveedores de canales de televisión de pago, (ii) operadores y emisores de TV abierta y (iii) operadores de servicios OTT que venden contenido a consumidores.

Segundo, la programación y suministro mayorista de canales de TV Paga, donde empresas agregadoras de contenido estructuran señales de televisión y otorgan licencias a proveedores de contenido. Entre los principales actores en este nivel de la cadena de suministro se encuentra Disney/Fox, Warner Media, Discovery y CDF.

Tercero, la distribución minorista de señales de televisión a los consumidores finales. Entre ellos, los principales actores en Chile son VTR, DirecTV, Movistar, Claro, Entel y GTD.

Cuarto, la programación y prestación de servicios OTT a través de plataformas como Netflix, Amazon Prime, HBO Max, Discovery+, Peacock, YouTube, entre otros. Quinto, la oferta de espacios publicitarios en canales de TV Paga.

Y, por último, las partes participan también en la concesión de licencias de derechos de propiedad intelectual para productos de consumo.

En su investigación, la Fiscalía estudió cada uno de los segmentos en los que hay traslape de actividades de las partes. Sin embargo, solo detectó riesgos en la provisión mayorista de canales de televisión de pago, es decir, en su calidad de proveedores de contenido.

Como en todo análisis de fusiones, la División comenzó acotando el mercado relevante en el que participan las partes implicadas. En línea con decisiones anteriores (ver los informes CDF/Turner, Disney/Fox, HBO Ole), para la FNE, la provisión de canales de televisión abierta correspondería a un mercado relevante distinto al de canales de televisión de pago, dada las diferencias en los patrones de visualización, el rol de la publicidad y la forma de comercialización.

En primer lugar, la FNE consideró una definición amplia de mercado relevante, es decir, sin distinguir los canales de televisión de pago por tipo (básico o premium) o categoría de contenido (deporte, infantil, entretenimiento, otros). Así, en base a las participaciones de mercado según los costos de programación de los Operadores de TV Paga, los dos actores principales serían Disney/Fox y Warner Media, representando, cada uno, un [30-40]% de los costos de los operadores. Por su parte, Discovery sería el tercer actor más relevante, representando un [0-10]% de los costos.

En segundo lugar, en base a la jurisprudencia internacional y a los patrones de visualización de los distintos tipos de contenidos, la Fiscalía analizó las participaciones de mercado por categoría de contenido en base a rating, para las distintas segmentaciones. Las partes serían actores relevantes en la categoría “Infantil” y tendrían contenido más bien complementario en “Cines y Series” y “Deportes” –por Warner Media-, “Documentales” y “Estilo de Vida” –por canales de Discovery-.

En cuanto al mercado relevante geográfico, se estimó de alcance nacional.

Dado que las partes concentran una proporción importante de los costos de los operadores de TV, la Fiscalía evaluó el riesgo de incremento del poder de negociación en la provisión de canales de TV paga.

A su juicio, la operación reforzaría la capacidad negociadora de las partes y, en caso de aprobarse de manera pura y simple, sería apta para reducir sustancialmente la competencia, por las siguientes razones:

Luego, la Fiscalía analizó cada uno de los demás mercados donde se generaba traslape de actividades. Sin embargo, descartó potenciales riesgos, ya que el nivel de concentración que se generaría sería marginal o bien, existirían sustitutos que generan suficiente presión competitiva.

Cabe destacar que también se analizó el riesgo de eliminar a un competidor potencial, tópico que se ha debatido en profundidad en foros internacionales en los últimos años. Siguiendo decisiones anteriores y en línea con la jurisprudencia comparada, la Fiscalía consideró dos criterios para determinar si la eliminación de un competidor potencial reduciría sustancialmente la competencia:

En este caso, según antecedentes aportados por las partes, Discovery planeaba, con un nivel de avance relevante, entrar con Discovery+ al mercado de OTT. No obstante, si bien existe una alta probabilidad de ingreso, no sería probable que ese nuevo actor ejerciera una presión competitiva relevante sobre los participantes del mercado, por lo que la eliminación de un competidor potencial o su ingreso con una menor intensidad competitiva no generaría una reducción sustancial de la competencia.

El segundo riesgo detectado por la autoridad provino del potencial traspaso de información comercial sensible a través del Sr. John Malone, futuro director de Warner Bros. Discovery y controlador indirecto de VTR, un operador de TV Paga que presta servicios a consumidores finales.

Producto de la operación, el Sr. John Malone podría traspasar información relacionada a costos de otros operadores de TV Paga desde Warner Bros. Discovery a VTR, reduciendo así la intensidad competitiva.

Frente a los dos problemas de competencia identificados durante la investigación de la FNE, se inició un diálogo entre la autoridad y las partes con el objeto de encontrar medidas de mitigación efectivas, factibles y proporcionales. Se acordó:

Las medidas tendrán una duración de 7 años. Dado que es una industria dinámica, la cláusula de revisión asegura un grado de flexibilidad para poder modificar los compromisos si existe un cambio de circunstancias relevante.

En relación al riesgo de traspaso de información, el Sr. John Malone se comprometió a adoptar acciones para evitar el potencial traspaso de información comercial sensible. El incumplimiento podría exponerlo a él o a Warner Bros. Discovery a “la imposición de sanciones administrativas consistentes en multas u otras, en los términos del artículo 26 del Decreto Ley Nº 211, sin perjuicio de las eventuales sanciones penales a las que podría exponerme personalmente en caso de participar de actos tipificados como cartel duro, de acuerdo con lo establecido en el Título V del Decreto Ley Nº 211”.

En particular, el informe de la FNE indica que “no incurrirá en conductas con el fin de acceder a información comercial sensible del negocio en Chile, no asistirá a las sesiones de directorio donde se discutan materias relacionadas a Chile, y que en su calidad de accionista se abstendrá de cualquier conducta dirigida a acceder a información comercial sensible de la entidad concentrada en Chile”.

Considerando las medidas presentadas por las partes, la FNE consideró que la operación no resultaría apta para reducir sustancialmente la competencia en los mercados involucrados y aprobó la transacción.

Con todo, la decisión de la Fiscalía muestra consistencia con actuaciones anteriores en la industria de TV Paga y entretenimiento (Disney/Fox, HBO Ole) al acordar instancias de arbitraje como mecanismo para balancear las asimetrías en el poder de negociación entre proveedores de contenido y Operadores de TV.

FNE – Resolución de aprobación

FNE – Informe de aprobación