Newsletter

Suscríbete a nuestro Newsletter y entérate de las últimas novedades.

https://centrocompetencia.com/wp-content/themes/Ceco

El pasado 12 de octubre la Superintendencia de Control del Poder de Mercado publicó su Estudio de mercado sobre el sector de las telecomunicaciones en el país y emitió recomendaciones a la Agencia de Regulación y Control de Telecomunicaciones (ARCOTEL).

El estudio se centró principalmente en analizar el impacto que tiene la normativa emitida por la ARCOTEL en el desarrollo de la competencia en el sector. Más específicamente, la SCPM estudió: (i) la estructura legal y económica de los mercados mayorista y minorista de telecomunicaciones; (ii) los beneficios que ha tenido la normativa sobre reducción de cargos de interconexión (a llamadas entre operadores) en los consumidores finales, y; (iii) los impedimentos que limitan el ejercicio del derecho a la portabilidad de los clientes.

A partir de este estudio, la SCPM emitió recomendaciones a la ARCOTEL para promover la competencia en el sector.

A fin de entender el estudio y las recomendaciones emitidas por la agencia, es necesario primero revisar brevemente aspectos económicos, legales y técnicos relacionados con el sector.

Actualmente el sector de las telecomunicaciones tiene una presencia importante en la economía ecuatoriana. De acuerdo con informes emitidos por el Banco Central, en el 2020 la industria representó el 2,39% del PIB nacional. Adicionalmente, la SCPM menciona en su estudio que solo en lo relativo a ventas de equipos electrónicos, servicios de internet y reparación de equipos, se generaron 12 mil empleos entre el 2016 y el 2020. Finalmente, en el estudio de la SCPM se destaca también que el consumo anual de servicios de telecomunicaciones en los hogares ecuatorianos ascendía a un volumen total de USD 1.864.265 en el 2020.

La Constitución vigente reconoce la especial importancia que tiene el sector de las telecomunicaciones para el desarrollo nacional. En esta línea de ideas, el constituyente ecuatoriano lo ubicó como un sector estratégico junto con los recursos energéticos, la defensa nacional, la política tributaria y más. Su carácter de sector estratégico implica que el Estado central tiene competencias exclusivas sobre la administración, regulación, control y gestión de todas las actividades que se desarrollan en el sector.

Consecuentemente, es el Estado quien, a través de la ARCOTEL (ente encargado de gestionar y regular las actividades relacionadas con las comunicaciones, telecomunicaciones y manejo del espectro radioeléctrico), concede los títulos habilitantes para que entes públicos o privados instalen, presten y exploten servicios de telecomunicaciones.

Los títulos habilitantes son concedidos por medio de un proceso público competitivo. Además, en los títulos se especifica, entre otras cosas, el área de cobertura, tiempo de concesión, techos tarifarios iniciales, plan de expansión y parámetros de calidad del servicio. Con los títulos se deben pagar valores iniciales por su otorgamiento, además de valores mensuales por el uso y la explotación del espectro radioeléctrico y una tarifa del 1% de los ingresos percibidos el año inmediato anterior.

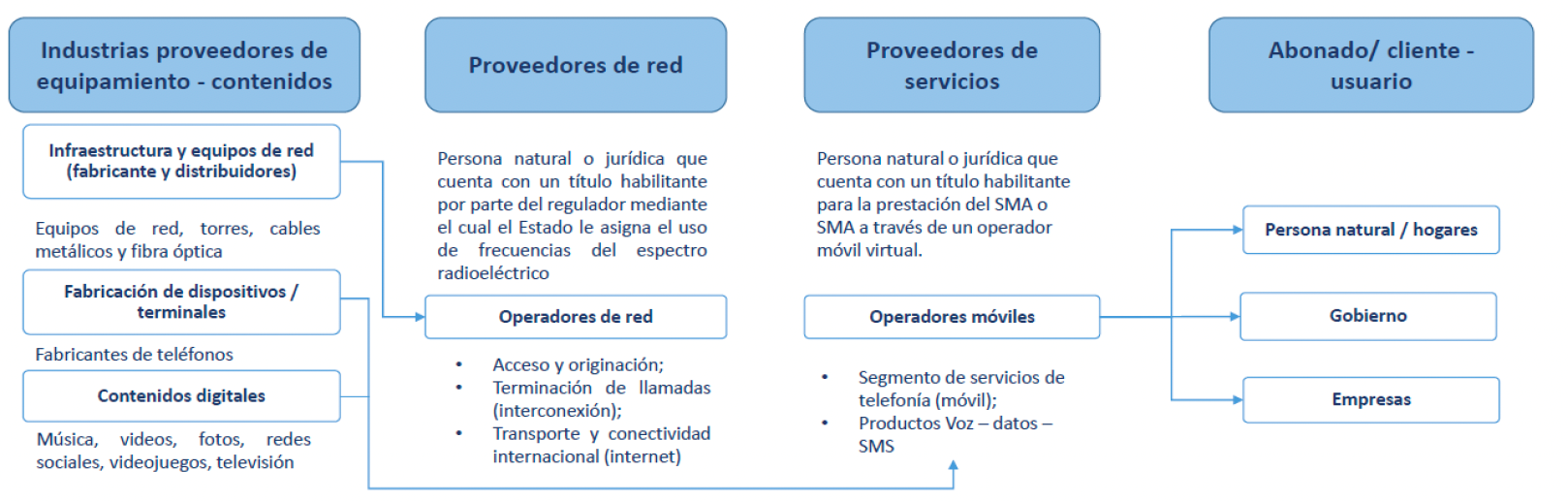

La cadena de valor destinada a ofrecer los servicios a los usuarios está compuesta por cuatro eslabones: (i) proveedores de equipamientos, (ii) proveedores de red, (iii) proveedores de servicios y (iv) clientes finales.

Fuente: Dirección Nacional de Estudios de Mercado – Superintendencia Nacional de Control del Poder de Mercado

En el primer eslabón se encuentran los proveedores de equipamientos, que tienen la infraestructura de red y física (torres, cables, etc.) necesaria para el aprovechamiento del espectro radioeléctrico (que es el conjunto de ondas electromagnéticas que transmite las señales de radio, televisión, etc). En el segundo eslabón se encuentran los proveedores de red, que tienen acceso a la infraestructura previamente indicada y que cuentan con títulos habilitantes para usar espectro radioeléctrico. Luego, en el tercer eslabón, se encuentran los proveedores de servicios, quienes toman el espectro radioeléctrico aprovechado y lo ponen a disposición de clientes finales en forma de telefonía móvil, SMS, llamadas y datos. En el último eslabón se encuentran, precisamente, los consumidores de estos servicios.

Así, los proveedores de red participan en el mercado mayorista, mientras que los proveedores de servicios concurren en el mercado minorista.

El mercado mayorista comprende dos servicios: (i) acceso a la infraestructura para otro operador económico; (ii) interconexión entre los usuarios de otros operadores económicos (es decir, conectar llamadas de usuarios de la compañía OTECEL con los de la compañía CNT o CONOCEL y viceversa). Estos dos servicios, a fin de permitir el ingreso de un mayor número de operadores, deberán prestarse bajo los principios de igualdad, neutralidad, buena fe, transparencia, y sobre la base de costos.

En Ecuador, históricamente el mercado mayorista de telecomunicaciones ha contado con un número reducido de competidores. Según el estudio realizado por la SCPM, existen tres proveedores de equipamiento de red (ZTE Corporation, Huawei y Nokia Networks), que a su vez son los proveedores de los tres principales operadores de servicio (OTECEL, CNT y CONECEL).

| Proveedores de equipamiento de red | Proveedores de infraestructura física | Proveedores de infraestructura de red y servicio |

|---|---|---|

| ZTE Corporation | OTECEL | |

| Huawei | 42 proveedores de infraestructura física | CNT |

| Nokia Networks | CONECEL |

La limitada concurrencia se explica por barreras de entrada de naturaleza normativa (o “regulatorias”) y estructural.

Primero, en relación a las barreras regulatorias, existen diferentes prescripciones en la ley que limitan la entrada de nuevos operadores. Para poder ingresar al mercado, solo podrán celebrar contratos de provisión de infraestructura física los operadores inscritos en el registro público de telecomunicaciones. Asimismo, para prestar servicios de telecomunicaciones se deberá celebrar un contrato de concesión con el Estado, por un plazo de quince (15) años, renovables. Los prestadores de servicios podrán brindar los otros servicios de telecomunicaciones siempre que cuenten con una habilitación general, por medio de una autorización, permiso o registro de servicios.

Por otro lado, como se detalló previamente, para prestar el servicio de telefonía móvil se necesita de una infraestructura que permita la cobertura de llamadas. Esta infraestructura está comprendida por dos componentes (i) el espectro radioeléctrico y (ii) radiobases. En Ecuador, el espectro radioeléctrico es un bien público, que puede ser aprovechado mediante concesión (en instituciones privadas) o autorización (instituciones públicas). Los operadores contratantes deberán pagar por los derechos de uso y una tarifa mensual. Según la ARCOTEL, el Estado ha asignado un total de 280 MHz repartidos de la siguiente forma: OTECEL 30,4%, CONECEL 33,9% y CNT 35,7%.

Según la ley, la implementación de radiobases solo podrá ser realizada por operadores que cuenten con un contrato de concesión o autorización para el uso del espectro radio eléctrico y que obtengan los permisos municipales necesarios para armar el tendido de redes e instalar las antenas. Es decir la regulación existente para la ubicación e instalación de antenas es la misma que la establecida para radiobases.

Adicionalmente, la tarifa a pagar por la implementación de radiobases o por el espectro radioeléctrico, podrá aumentar por prescripción de los Gobiernos Autónomos Descentralizados (Acuerdo Nro. 041-2015 de 18 de septiembre de 2015).

En relación con el acceso a la infraestructura, el Ministerio de Telecomunicaciones y de la Sociedad de la Información prescribe los valores máximos que pueden pactarse con los proveedores de infraestructura. Los efectos a corto plazo son la limitación en el desarrollo de la infraestructura y desarrollo del mercado.

Segundo, con respecto a las barreras estructurales, se pueden observar los altos costos de inversión que involucran los servicios conexos del servicio de telecomunicaciones. En Ecuador, el costo anual por el espectro radioleléctrico representa el 10% de los ingresos de los operadores, siendo el costo más alto de Latinoamérica (Ver estudio GSMA Intelligence).

Adicionalmente, el escueto conocimiento y desarrollo tecnológico en Ecuador, obliga a los operadores a depender de la importación para abastecerse de equipos e infraestructura. Por ello, cualquier operador que pretenda entrar en el mercado de comunicaciones, se enfrenta al constante reto de igualarse con los avances tecnológicos y la estructura necesaria para proveer el servicio.

El mercado minorista tiene una dimensión geográfica nacional y se comercializa el Servicio Móvil Avanzado (SMA) para los consumidores finales, ya sean personas naturales (B2P) o negocios (B2B). El servicio ofertado en el mercado minorista consiste en una canasta de: minutos voz (llamadas), SMS (mensajes de texto) y megas para navegar (acceso a internet).

Adicionalmente, los servicios antes mencionados pueden ser contratados en modalidad de: (i) pospago, que consiste en pagos realizados por lo que se consumió en el periodo anterior; o (ii) prepago, que consisten en adquirir un plan que incluye una cantidad predeterminada de minutos, SMS y megas. Es importante señalar que la adquisición de los servicios se instrumenta a través de contratos de adhesión. Finalmente, se debe mencionar que los precios de los servicios están sujetos a techos tarifarios establecidos por la ARCOTEL.

Sobre este mercado, la SCPM mencionó que al igual que en el mayorista, en el minorista existen tres operadores económicos participantes: CNT, OTECEL y CONECEL. CNT es la empresa pública de comunicaciones, que comercializa bajo la marca “CNT”. Por su lado, OTECEL comercializa servicios bajo las marcas “Movistar”, “Tuenti” y revende minutos con AKI Plus y Maximóvil. Por último, CONCEL comercializa servicios con la marca “Claro”.

En la definición de mercado relevante hecha por la agencia (no vinculante para futuros casos), indicaron que al año 2020, CONECEL cuenta con una participación en el mercado del 52,57%, OTECEL tiene el 28,87% y CNT el 18,57%.

En su estudio, la agencia también indicó que el minorista es un mercado maduro (existe desde hace casi 30 años) y ha presentado cuotas de participación estables. Adicionalmente, el estudio encontró que: (i) es un mercado altamente concentrado, cercano a los 4000 puntos en el índice HHI); que (ii) existen altas barreras de entrada normativas (pues se requiere autorización de la ARCOTEL para poder prestar el servicio); y (iii) que hay una baja sustituibilidad en la oferta y la demanda. Esto último pues, hay otros servicios (como la telefonía fija o internet satelital) que no son verdaderos sustitutos para el paquete telefónico, y además, se requiere de una capacidad infraestructural y legal (difícil de obtener) para poder aprovechar el espectro radioeléctrico ecuatoriano.

Con base en todos los hallazgos presentados anteriormente, la SCPM expuso los puntos específicos en los que existen los mayores riesgos para la libre competencia.

En primer lugar, se habló de las cláusulas de tiempo mínimo de permanencia incluidas contratos de adhesión que firman prestadores y consumidores. En virtud de estas cláusulas, se establece el pago de una penalidad para la terminación unilateral del contrato dentro del tiempo establecido. El tiempo mínimo de permanencia oscila entre los 3 y 24 meses (dependiendo de cómo se negoció el contrato), por lo que las restricciones a la movilidad del consumidor entre operadoras pueden llegar a ser significativas. Adicionalmente, el estudio encontró que un tercio de los clientes que suscribieron el servicio no estaban enterados de la existencia de estas cláusulas y las posibles restricciones que enfrentan si a futuro quieren cambiar de prestador.

En segundo lugar, la SCPM indicó que los rechazos en la portabilidad telefónica también presentan restricciones potenciales para la competencia. La portabilidad es un derecho de los consumidores y consiste en poder cambiar de prestadora de servicio, pero conservando el número telefónico. Considerando que los costos de cambio entre operadores de telefonía son generalmente altos, un buen sistema de portabilidad se presenta como el mecanismo idóneo para reducirlos.

En el Ecuador, existen causales para rechazar la solicitud de portabilidad de los usuarios. Por ejemplo, en los servicios pospago, el 91% de los rechazos se dieron por adeudar valores pendientes, mientras que en el servicio prepago la principal causa de rechazo es no anexar el formato de solicitud. Haciendo un análisis comparativo entre un escenario donde no existen causales de rechazo y otro en el que sí, la SCPM halló que los prestadores de servicio retienen un 3% de sus clientes (Churn rate) debido al rechazo de portabilidad y no por méritos comerciales.

Finalmente, el estudio mencionó la importancia de revisar las garantías y los permisos que se necesitan para poder ofrecer los servicios en el mercado minorista. En estos términos, se consideró que facilitar el acceso a Operadores Móviles Virtuales (quienes no tienen infraestructura propia para acceder al espectro radioeléctrico y prestar el servicio, sino que la arriendan a un operador en el mercado mayorista), aumentaría las posibilidades de que nuevos competidores ingresen al mercado, mejorando la oferta disponible para consumidores.

La SCPM, con base en todo lo estudiado, emitió recomendaciones a la ARCOTEL a fin de mejorar el estado de competencia en los mercados mayorista y minorista de telecomunicaciones.

En el análisis del mercado mayorista la SCPM recomendó (i) evaluar los efectos de las regulaciones que orbitan el mercado de telecomunicaciones, a fin de conocer su efectividad, proporcionalidad y pertinencia y; (ii) definir los mercados relevantes tanto aguas arriba como aguas abajo, a fin de determinar las dinámicas competitivas y posibles conductas anticompetitivas de los pocos operadores económicos que conformar el mercado de telecomunicaciones.

En el mercado minorista se recomendó: (i) Revisar o incluso eliminar la normativa sobre cláusulas que incluyen tiempos de permanencia mínimos, (ii) Revisar y modificar las garantías y requisitos que se solicitan a los Operadores Móviles Virtuales para que puedan prestar servicios

La agencia ecuatoriana ha resuelto previamente diferentes casos sobre abusos de posición dominante en materia de telecomunicaciones. Específicamente, en el 2013, la SCPM sancionó a CONECEL con una multa de más de 138 millones de dólares por abusos de exclusividad. En una siguiente nota discutiremos extensamente sobre lo decidido por la SCPM en el «Caso Antenas» y las opiniones que mereció esta decisión en el examen inter-pares realizado por la OCDE a la agencia ecuatoriana en el 2021.

Sin duda, el estudio de la SCPM permite un mejor conocimiento de la concurrencia y fallos en el mercado de telecomunicaciones. El reconocimiento de las diferentes barreras normativas permite reconocer la trascendencia de las regulaciones emitidas por las instituciones públicas. En este sentido, considerar la concentración del mercado de telecomunicaciones resulta importante para conocer si las regulaciones emitidas bajo el concepto de sector estratégico cumplen con su finalidad.

No obstante, queda pendiente ver si la recomendación de la SCPM es suficiente para el análisis o eliminación de dichas barreras, a fin de propender la competencia en el mercado, mediante el ingreso de un mayor número de competidores.